はじめに

時間と複利を味方につけることの効果

では、どれくらい必要なのでしょうか。弊社でも提供していますが、ライフプランシミュレーションのツールには皆さんの会社1社1社の生涯年収を全部インプットしてあって、皆さんが本当に必要な額を確認することができます。それが出発点の第一です。

そして、それに向けてどうしましょうかというのが今日のテーマなのです。政府あるいは日本銀行が年利をものすごく低く抑えているために、お金は寝てしまっています。10万円を貯金しておいても、これから25年間で260円の年利しかもらえない。昔であれば、たとえば25年前から今まで貯金だけやっていれば、5万円儲かったのです。

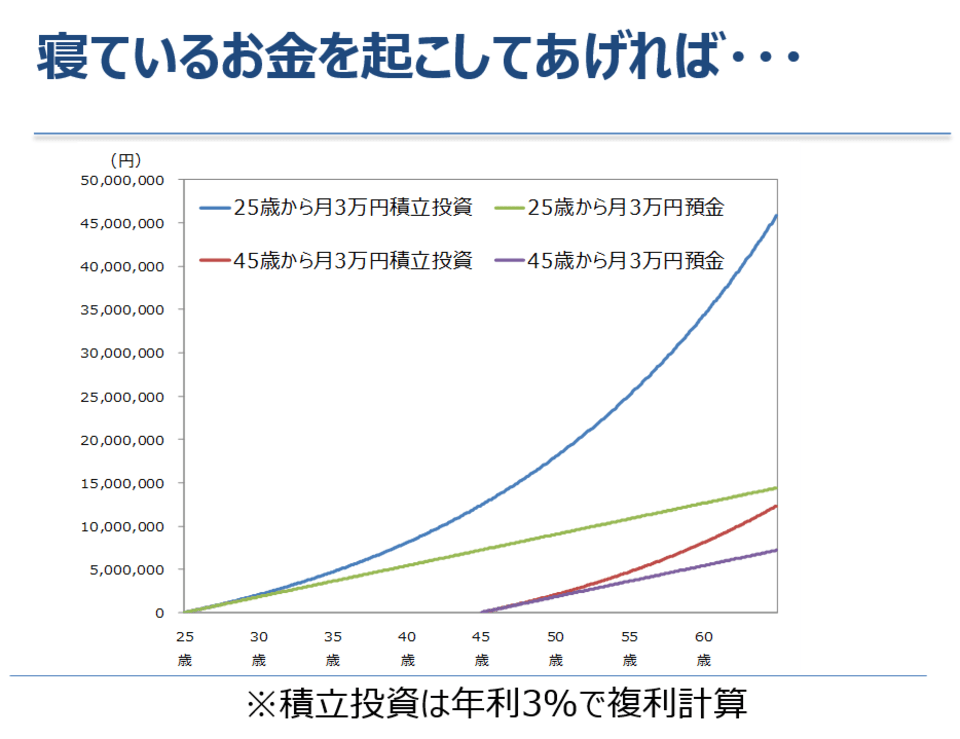

今日のポイントでお勧めしたいことは、本当によく言われるセリフなのですが、寝ているお金を起こしてあげることです。これはわれわれがよく使わせていただくグラフですけれども、まず3万円ずつ積み立てていった場合と、そうじゃない場合の貯金を比べてみます。もう1つの比較が、25歳から始めた場合と、45歳から始めた場合です。

一番いいものは何かというと、25歳の時、つまり早くから積立投資を行った場合です。これが45歳から始めたとしますと、4.5倍の差が出てしまう。つまり、時間を味方につけるということですね。

もう1つの比較は積立と預金で、最大で4.5倍の差になります。「72の法則」というのを聞かれたことはありますか。年利が3%だとして、3%だけ増えた元本を次の年また3%増える。どんどん複利計算で増えていくと、いつになったら2倍に元本がなるでしょうかということの計算方法なのです。

72を、この複利の元になるパーセンテージ、ここでいう3%で割ると、24年間で2倍になります。20年ってすごい先に思いますよね。でも皆さんの中に、私の20年前より若い人がたくさんいらっしゃいますよね。そうすると、今のうちに始めておいて、50歳とか越えるうちには、いつの間にか2倍になったり、こういう形で差がついてくるということです。

「寝ているお金を起こす」には?

では、どういう形で投資をしましょうかということであります。これは本当にタイプによります。以下の表で横の行は生活を表しています。皆さんが、どれくらいお時間があるか。そして、左端の列がどれくらい増やさないといけないか、です。

たとえば、ほとんど1日に時間がないとします。時間がないけれども、年収の2~3%ぐらい増やしたいなということであれば、よくテレビでやっている節約モードで何とかなるかもしれないと思います。ただ、5%、あるいは10%となっていくと、これからご説明するような積極投資を取り入れつつ、バイトや副業といったところも組み合わせていくことになります。

節約話もやれば尽きないんですけれども、投資という観点でいきますと、時間はそんなにない。つまり、副業でガンガンに儲けるわけにはいかないし、でも年収の5~10%ぐらいは増やしていきたいというような場合に、どんなソリューションがあるのでしょうか。

こちらが一例です。慎重派と積極派で2つに分けています。本当に積極的に行くには、国内株や外国株がもうちょっと多くてもいいかもしれません。過去の平均リターンで回した場合、これで大体5~7%ぐらいの年率というのが右側です。左側だと、たぶん2%から、うまくいくと3%ぐらいという感じです。

これを踏まえて、投資における鉄則をご紹介していきます。1つ目は分散です。分散というと、皆さんは何を思い浮かべますか。おそらく証券会社が勧める一番の分散は、いろんな場所に分散しましょう。それから投資対象を分散しましょう。だからこそ、投資信託を買いましょうと。ただ、投信は手数料もかかりますので、マイナス面もなくはない。

一方で、株の中での分散というのは、特に今年から来年にかけてというのは、少し慎重に考えていただいたほうがいいと思います。最近ニューヨークの毎日の株価の変動を見ていると、恐ろしいぐらい変動していますよね。一生懸命、銘柄を分散しても、相当よく見ておかないと同じ方向に動いちゃうんですよね。

しっかりリスクを低減できる「分散」の方法

なので、先ほど申し上げた、マネックスが最近ご説明を丁寧にさせていただいているのは債券です。債券というのは、逆相関しますよね。株式と逆に動く関係が一般的にはあります。しかし、債券というのは利回りが超低いわけですよね。国債だと0.1%とかですし、社債とかでも1%程度です。

したがいまして、株の要素と債券の要素を組み合わせたような仕組債を少しずつ情報提供していっています。正直いって、仕組みは複雑です。しかも、仕組まれているみたいに悪いイメージがあるかもしれません。ただし、これは株式の投資をされている方には、すでにされていることの延長なので、分散投資の意味でも面白いかもしれません。

たとえば、マネックスで過去に販売していたものでは、ヨーロッパの銀行が発行する債券があります。毎期半年に一度6%の利回りで、とても高いんですけど、それにはリスクがありまして、ある一定の条件、この場合、TDKの株が2年間で一度でも今から30%下落した場合、もともとは債券で6%の利回りだったのですが、それがTDKさんの株にその瞬間に変わってしまいます。

これは債券の投資だけをやっている人からするとリスクですよね。ただ考え方によっては、TDKの株が3割下落したら、底値買いで買ってもいいかなという人ならば、ひょっとしたらマッチするかもしれません。今はそれだけでなく、天候とか、いろんなものをこの分散の一環で、そして利回りが低すぎないものをお話しさせていただいております。

もう1つは、時間の分散です。つみたてNISAとかで購入額を毎月1万円と決めておけば、株価が低い時には多くの株が買えます。しかも株が下がっちゃうと、やっぱり怖いと思うことはありませんか。こんな株価が下落したときに、向かって買いに行くのはなかなか難しいですが、決めておけばそういう時にも怖がらず買えるかもしれません。