はじめに

年内利下げ観測が市場を下支え?

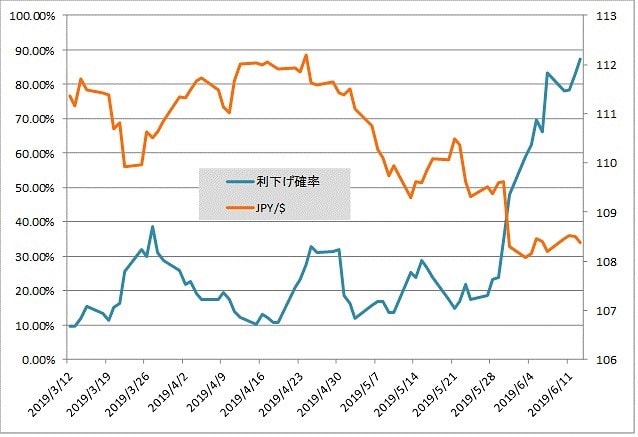

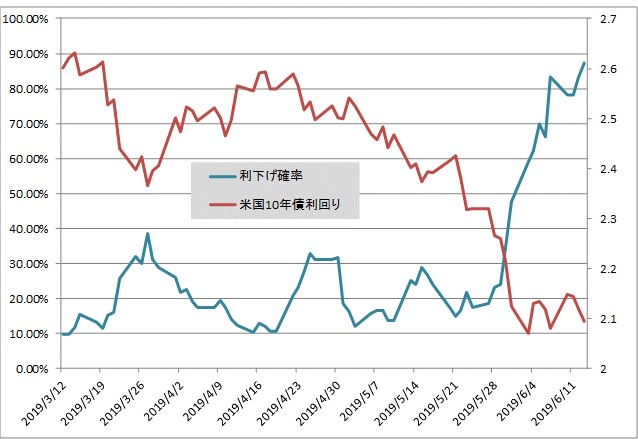

長期金利急騰、株価急落が起きないと思う根拠は、マーケットは7月利下げ確率の上昇にはほとんど反応していないからです。グラフ1と2は、7月のFOMCでの利下げ確率の推移とそれぞれドル円と米国10年債利回りを比べたものです。

【7月のFOMCでの利下げ確率の推移とドル円相場】

(出所)Bloombergのデータを基にマネックス証券作成

【7月のFOMCでの利下げ確率の推移と米国10年債利回り】

(出所)Bloombergのデータを基にマネックス証券作成

ドル円も長期金利も6月の初めにボトムをつけて、それ以降、横ばいです。その時点で、7月のFOMCでの利下げ確率はせいぜい50%を超えた程度でした。7月の確率が急速に高まるのはそれ以降ですが、その動きに為替も金利もほとんど反応していません。

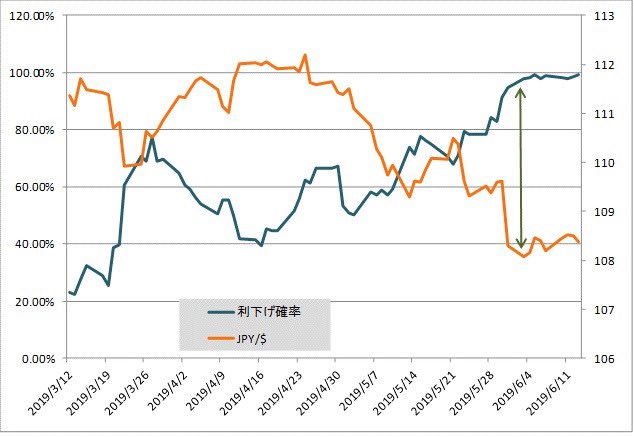

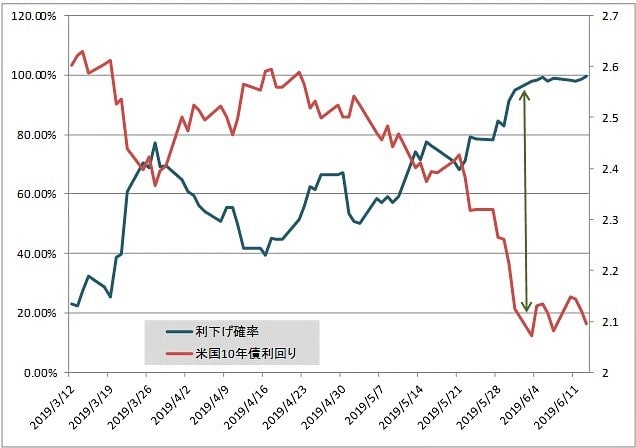

グラフ3と4は、12月のFOMCでの利下げ確率とドル円、10年債利回りです。これを見ると、ドル円と長期金利がボトムをつけた6月の初めに、12月の利下げ確率はすでに限りなく100%近傍に達してしまっていたことがわかります。

【12月のFOMCでの利下げ確率とドル円相場】

(出所)Bloombergのデータを基にマネックス証券作成

【12月のFOMCでの利下げ確率と米国10年債利回り】

(出所)Bloombergのデータを基にマネックス証券作成

つまり、マーケットは「年内利下げ」を織り込んで均衡状態にある、といえます。よって、7月に利下げがなくても年内利下げ観測がくすぶり続けるうちは、大きな落胆や失望売りでマーケットが大波乱になるリスクは大きくないと考えます。

<文:チーフ・ストラテジスト 広木隆>