はじめに

債券とは、国や地方公共団体、企業などが資金調達のために発行するものです。このうち、国が発行するものを「国債」と呼びます。

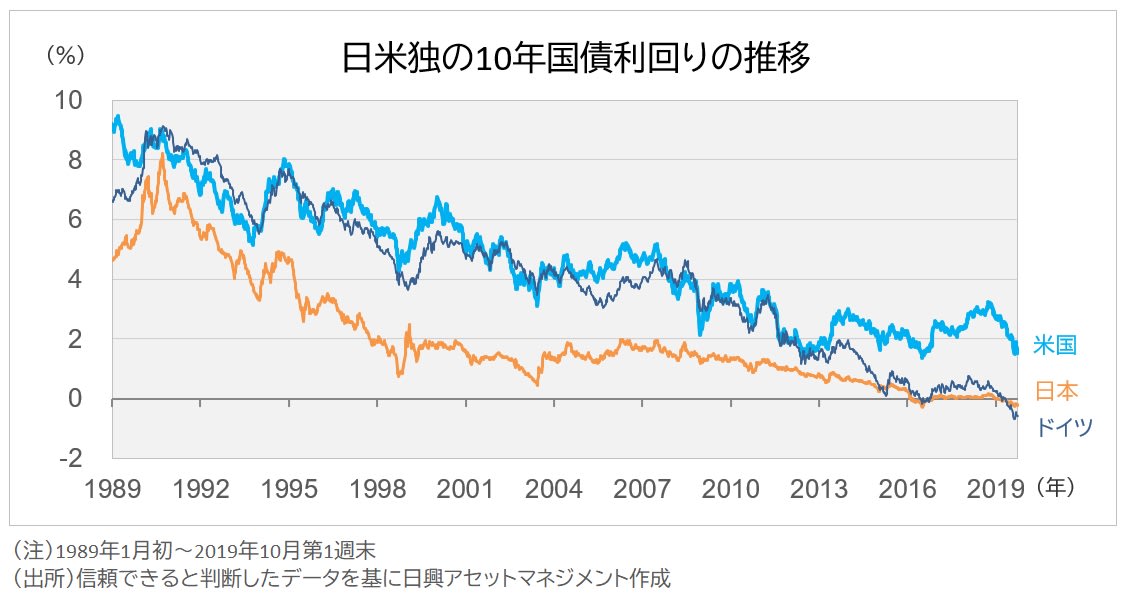

そんな主要先進国の長期国債の利回りが、長期的に低下(債券価格は上昇)を続けています。中には、足元で金利がマイナスにまで低下しているものもあります。こうした事態を10年前に誰が想像できたでしょうか。

このような現状を「債券バブル」ととらえる向きもありますが、本当にそうなのでしょうか。今回は、足元の債券市場がバブルとは言い切れない側面を考えてみます。

金利低下は構造変化によって起きた

先進国の長期金利をみると、1990年ごろから低下傾向が続いていますが、その理由ははっきりしません。世界経済は成長できないからといった見方もありますが、過去に金融・経済危機からの脱却を果たし、成長が続いていることを踏まえれば、長期的に金利低下がトレンドとして続いているのは不可解です。

ITバブルの株価上昇は1~2年程度、古くは日本の不動産バブルでも(プラザ合意を起点とすれば)5年程度であったことと比較すれば、30年以上続いている金利低下はバブルというよりも、何らかの構造変化が起きているとみたほうが良いのではないでしょうか。

一般にバブルとは、「本当はそうではない」のに、事実を見誤って適切ではない高い価格が市場でつくことだと思います。

過去には、市場参加者がITの技術開発やサブプライムローンの貸し出しによる経済の拡大を「大きな構造変化だ」とみることで株価は上昇したのですが、時とともに事実を見極め、経済効果が価格に見合わないことに気づいて、適正価格を探し始めました。

先進国の物価上昇期待の低下と金利低下の背景としては、インターネットの発展で価格比較が容易になり、流通革命でコストが低下したことや、新興国の低賃金と生産能力の高度化で十分な供給が可能になったことが考えられます。

しかし、米国などで消費が好調であるように、ここで得られた利益や余剰資金は消費に回るはずです。そう考えると、30年以上続いている金利低下をバブルと呼ぶには、奇妙に長いことになります。