はじめに

金融市場の一部では「年々、ドル円相場の値幅が狭くなってきている」という嘆きの声が聞かれます。

一昨年のドル円の取引レンジは11円強(118円60銭~107円32銭)で、昨年は10円弱(114円55銭~104円56銭)でした。今年は、ここまでドルの高値が112円40銭(4月24日)、安値が104円46銭(8月26日)であり、取引レンジはわずか7円94銭にとどまっています。

2016年は年間のレンジが22円67銭(121円69銭~99円02銭)だったことを踏まえると、年々値幅が狭くなっているのは確かです。

今年は年初に「フラッシュ・クラッシュ」と呼ばれる瞬間的に円が急騰する事象があり、波乱のスタートとなりました。また、前年まで利上げを続けていた米連邦準備制度理事会(FRB)が一転して利下げを行うなど、金融政策の大転換があったことに照らすと、円高リスクはここ数年に比べて高いと考えるのが普通でしょう。

それにも関わらず、ここまで円の高値は昨年とほぼ同水準にとどまっており、円高期待は空振りという印象です。ここまでドル円相場のレンジが狭くなっている、ないしは円高に振れにくくなっているのは、なぜなのでしょうか。

あのエネルギー革命が値幅縮小の主因?

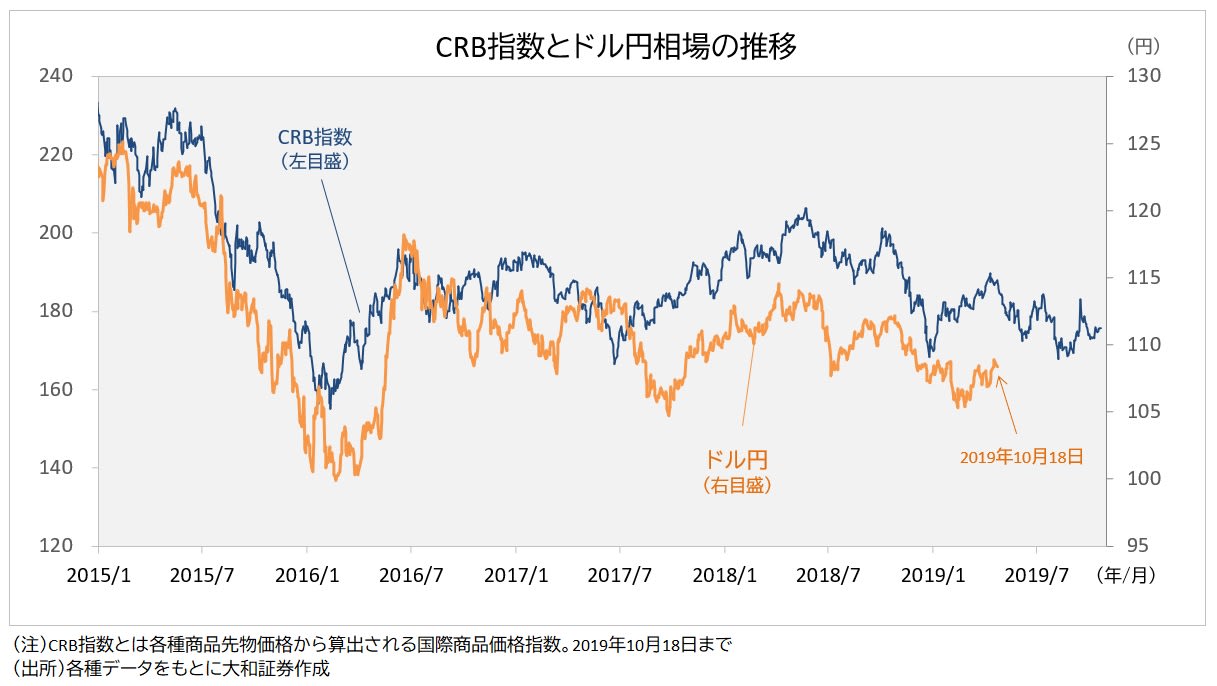

まず1つの理由として、原油をはじめとする国際商品の価格変動が小さくなっていることが挙げられます。下図のように、ドル円相場は国際商品価格の代表的な指標であるCRB指数と6ヵ月程度の時間差を伴って連動していることが見て取れます。

国際商品価格の変動は、輸入金額の増減を通じて日本の貿易収支に影響を与えます。特に日本の原発稼働が低水準となって以降、化石燃料の輸入量が増加しているため、その傾向が強くなっているといえそうです。

つまり、国際商品価格が上昇すれば、一定の時間を置いて日本の貿易収支が悪化し、下落すれば、その逆となります。貿易を通じた資金フローがドル円の値動きに与える影響を、決して軽視することはできません。

かつては原油価格が大きく動くこともありましたが、ここ数年は急騰もなければ、急落も起きにくくなっています。この背景として、シェール革命によって原油供給の中東依存度が低下したことが挙げられそうです。

シェールオイル生産の価格弾力性(価格が上昇すれば増産されやすく、下落すれば減産されやすい)は従来型の油田よりも高く、シェール革命以降は原油価格によって生産量がいち早く調整されやすくなっています。

その存在感が増す中で、原油市場の需給バランスが以前に比べて崩れにくくなっていることから、構造的に価格の急激な変動は今後も想定しにくいものがあります。ひいては、ドル円相場の変動も大きなものになりにくい、ということになります。