はじめに

いつまでにいくら貯めればリタイアできる?

ここではひとまず、月々40万円、年間480万円の支出として、どれくらいの資産を作ればよいのかを考えていきましょう。さきほどの4%ルールにのっとると、480万円✕25倍で1億2,000万円になります。

この金額を、60歳までの13年間でつくるとなると、元本1,300万円を投資にまわし、月に38万円を積み立て、7%の複利運用でギリギリとどくかどうかということになり、かなりリスクが高い状況と思います。

生活費を削り30万円で生活ができるとした場合、25倍は9,000万円になります。この額は、現在の貯蓄1,300万円を投資にまわし、追加で月に30万円ずつ5%の複利運用でし13年間積み立て続けて運用できた場合に達成できます。収入が69万円と高いことや、ボーナスも大きいことから実現できなくはない数字ですが、大前提として支出改善が重要になります。

投資より返済を優先に

また、住宅ローン1900万円のほかに100万円の借入があります。借入の100万円がどのような性質なのかにもよりますが、利子を支払わなければならないようであれば早めに返すことが重要です。仮に10%の利子を支払わらなければならない状態なのに、返済せずにそのお金で資産運用し5%の利息を受け取っていたとすると、非常に勿体ない状況になります。300万円の投資資金がありますが、まずは返済を優先したほうがよいでしょう。一方で、住宅ローンは団体信用生命保険に入っていれば、生命保険の役割も兼ねていると思いますので利息が高くない場合は無理な繰り上げ返済の必要はないでしょう。

シミュレーションの結果75歳で資産が尽きる!?

早期のリタイアが可能かというご相談者様のご質問には、状況が正確に把握できていないのでなんともお答えできない状況ですが、仮のライフプランシミュレーションをおこなってみました。

・69万円の収入を、夫43万円 妻26万円と配分

・ボーナス280万円を、夫200万円 妻80万円と配分

・住宅ローンは1%の金利とし、13年で完済

・ご両親、義母は28歳上の74歳として計算。生活費は年金の中でやりくりできている前提

・老後の生活費は7掛け計算

・インフレ率は年率0.75%で計算

・年金は現在水準の8掛けで計算

・55歳で役職定年 56歳〜60歳まで収入はそれまでの7掛け

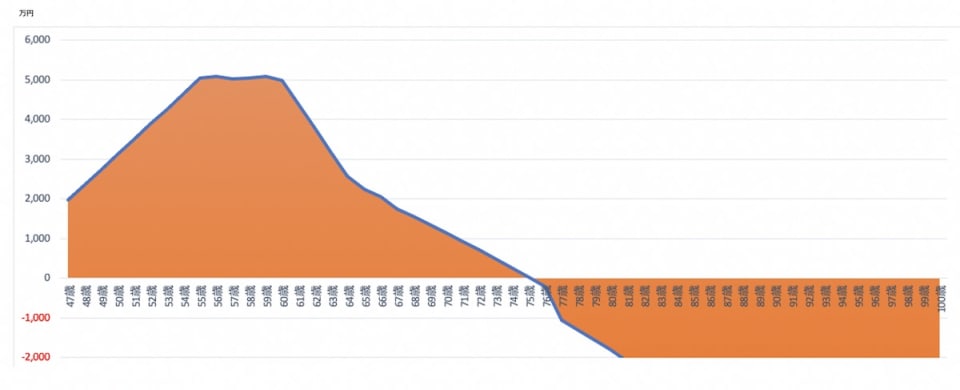

資産残高の推移は以上のようになります。75歳で資産ショートとなります。ご収入は高いので55歳までは資産構築できますが、退職後から年金が得られるまでの期間に大幅に資産が減ることになります。55歳の時点ではご両親が85歳前後と、なんらかの介護を受けている可能性が高い時期になります。仕事を今まで通りにできない場合や、仕事を抑えて、収入がそれまでの70%になる可能性は大いにあると思います。