はじめに

社外取締役を3分の1以上にするだけでは市場で評価されない

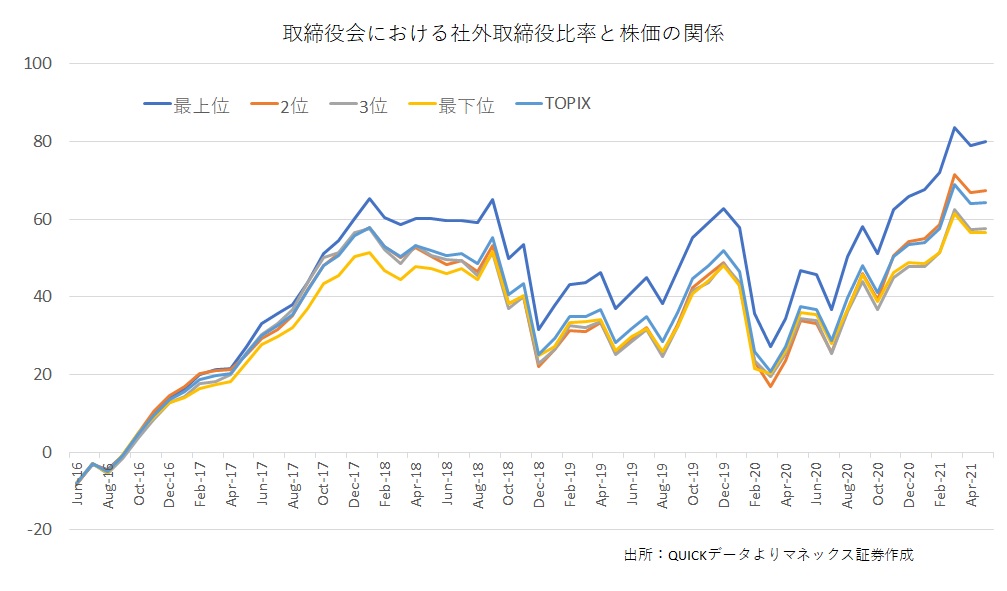

取締役会に占める社外取締役の比率で4分位ポートフォリオを作り過去5年間のバックテストを行いました。結果はTOPIXを明確にアウトパフォームするのは最上位ポートフォリオだけでした。最上位の社外取締役比率は50%を超えています。第2分位ポートフォリオはTOPIX並みのパフォーマンスで、第3、第4分位はアンダーパフォーマーでした。

つまり、社外取締役を入れるなら過半にするなどドラスティックな取締役会の改革こそが市場にアピールするのであって、「3分の1以上」という単なる「数合わせ」は市場で評価されないということです。

ここでもうひとつの疑問があります。社外取締役比率の最も高い分位のポートフォリオは明確にTOPIXをアウトパフォームしましたが、それは投資家が社外取締役比率の高い企業を評価しているということになります。ただ、前段で述べた通り、ROEなど資本効率の指標は変わらず、社外取締役が多くてもガバナンスや経営が良くなるわけではないのに、なぜこのような結果になったのか、という点です。果たしてこれは正しい評価か?ミスジャッジではないのか?という疑問です。

これは筆者の推測ですが、投資家も社外取締役の数ではなく質が大事なのは理解しているが、まずは形式を整えよ、いうメッセージなのかもしれません。社外取締役は十分条件ではないが必要条件 ― じゅうぶんな「数」を集められないようでは、「質」は伴わない ― したがって社外取締役比率の最も高い分位のアウトパフォーマンスは、「数」が足りない企業を振るい落とした、消去法の結果なのかもしれません。

<文:チーフ・ストラテジスト 広木隆>