はじめに

40歳でマイホームを購入し、60歳まで働き続けた場合は?

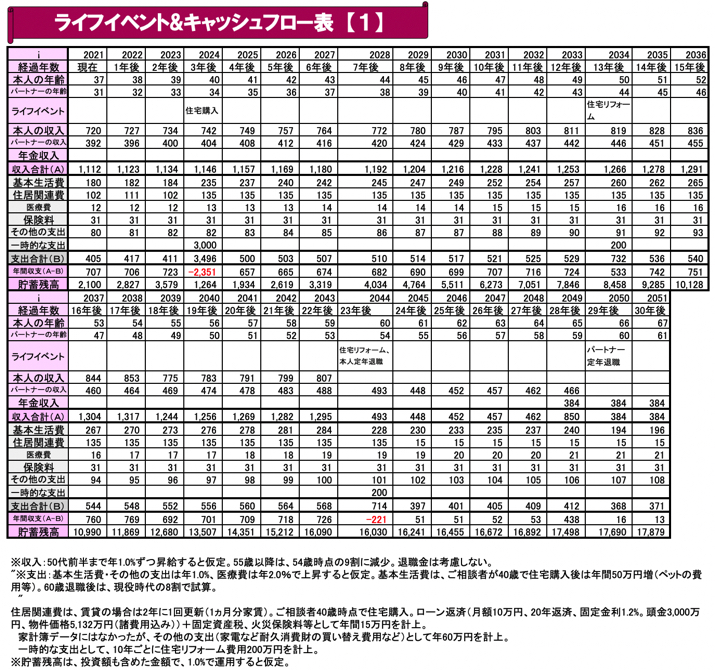

ご相談者からいただいたデータを元にキャッシュフローを作成しました。

キャッシュフロー表【1】は、マイホーム購入後、お二人とも60歳まで働き続けた場合です。数年以内に分譲マンションを購入したいとのことですので、ご相談者が40歳のときに、頭金3,000万円、借入額2,132万円(毎月のローン返済月額10万円、20年返済、固定金利1.2%)、物件価格5,132万円(諸費用込み)を購入。固定資産税、都市計画税、火災保険料等として年間15万円を計上しています。

購入後は、ペットにかかるお金や水道光熱費等も増えると想定しました。ちなみに、ペットにかかる年間費用は犬が約34万円、猫が約16万円となっています(出所:アニコム損害保険「ペットにかける年間支出調査2020」)。その結果、30年後のご相談者67歳、パートナー61歳時点で、貯蓄残高は約1億8,000万円あります。今の生活水準を維持するには十分な金額だと思われます。

50歳で仕事を辞めた場合でも試算上はとくに問題なし

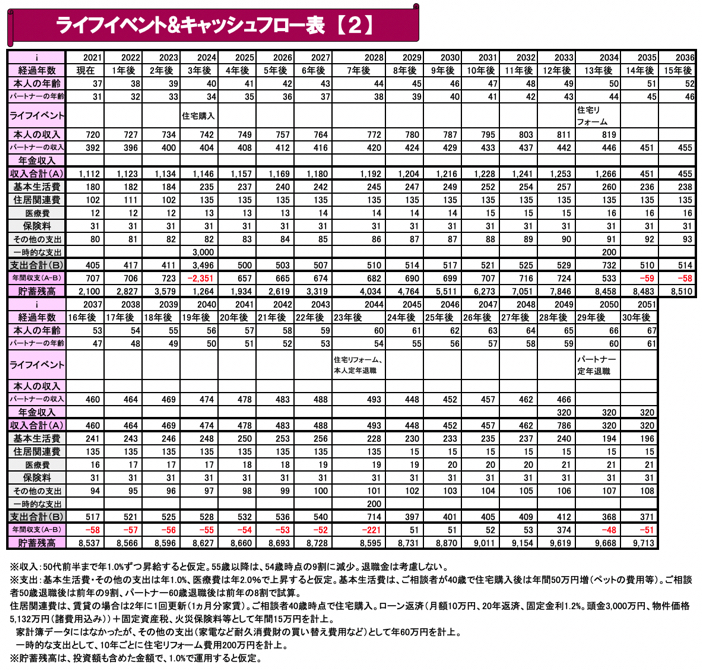

キャッシュフロー表【2】は、ご相談者が50歳で仕事を辞めた場合です。51歳以降の基本生活費は前年の9割に設定しました。

当然のことながら、年間収支は約60万円の赤字になり、これが住宅ローン返済の終了する60歳まで続きます。それ以降は、家計は黒字に転じ、パートナーが60歳でリタイア後、継続的な赤字となります。

ただ、67歳時点で貯蓄残高は約9,700万円。これを想定利回り1.0%、30年間で取り崩したとしても、毎月31.2万円が受け取れる計算です。

もっと高い利回りで運用できるのであれば、もっと長く、多く受け取れますし、これに別途、65歳から公的年金等も受給できますので、この結果をみる限り、問題はないと思われます。