はじめに

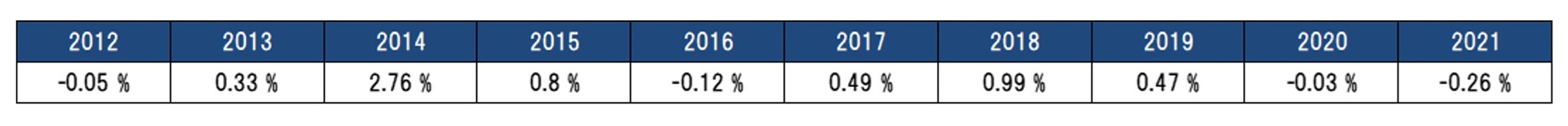

直近10年 日本のインフレ率の推移

ただし、この消費者物価指数は、短期的な数値では確かに上昇し、インフレに傾いていますが、ここ10年のインフレ率を見ると以下の通り。

日本は長引くデフレから脱却できていない、といわれているゆえんが、このような数字からも分かります。

経済が拡大していき、私たちの給料が上がって豊かな方向に進むためには、「緩やかなインフレ」が望ましいといわれますが、急激なインフレも経済に混乱を生じさせるため、日本政府はインフレ目標を2%と定めています。

デフレ不況がこのまま続くことを願う人は少ないと思いますが、仮にインフレが継続する世界がやってくるなら、前項の数字のように、「お金の価値」は目減りしていきます。

インフレに転じた後の私たちなら、今よりも収入が増え、豊かな未来を過ごしている可能性はありますが、重要なのはインフレに転じる前、つまり「今現在、保有している資産」が、インフレ後の未来において「価値が下がっていく」という部分です。

この「お金の価値」が減少していくための対策を、無理なく継続的に行えるならば、それは必要な選択といえるのではないでしょうか。

インフレの具体的な対策

インフレに対する対策とは、直近1年や3年のためというよりも、10年~20年という、ある程度の長期的な視点で捉えることで意味を成します。

その時、インフレ対策のコンセプトを定めるならば、「預貯金(円)以外の資産を持って、分散をはかること」といえるでしょう。

つまり、日本で生じるインフレに「ほぼ影響を受けないもの」であったり、「逆の動きをするもの」に資産の一部を移転しておく方法です。

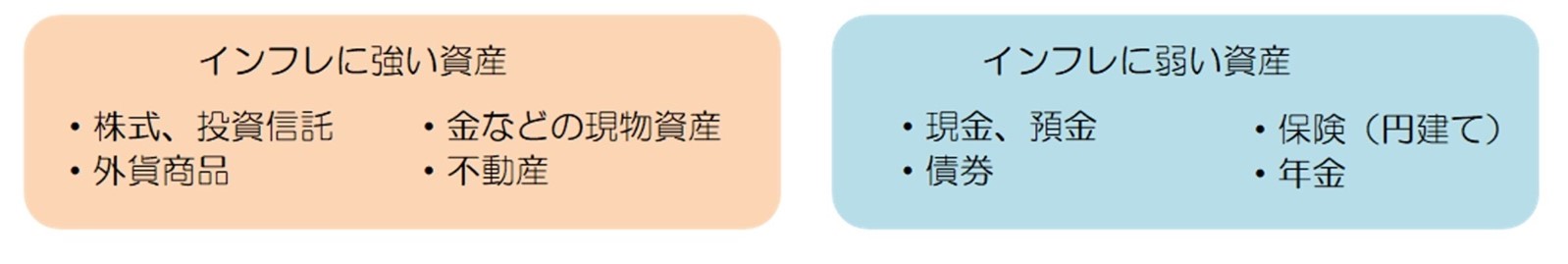

まずは代表的なインフレに強い資産、弱い資産は以下の通りです。

先に、インフレに弱い資産についてお話します。

そもそも物価の上昇率が仮に2%とするならば、保有している資産も価値が上昇しない限りは、単純に2%目減りしていく計算になります。

現金・預金の金利は現在0.001%なので、「ふえる」ことは期待せず、「すぐに使えること」が保有メリットになります。債券は、リスクが少なく安定して運用ができる商品ですが、2%を超える利率は考え難いでしょう。

保険は、例えば終身保険や学資保険など、貯蓄性のある保険をここでは指しますが、生命保険会社が設定する「予定利率」は、「債券」の価格に準ずるため、円建てである限りは上記と同様です。年金も、物価上昇率以上に増えることは考えにくく、「繰下げ受給」を選択することで、もらう額を増やすことくらいです。

つまり、上記の「インフレに弱い資産」から、ごく一部でも、「インフレに強い資産」に変えておくことが対策の第一歩になります。次は、インフレに強い資産を見ていきましょう。