はじめに

投資を始めたいと思っても、何からやっていいのかわからない方は多いもの。そこで今回は、投資初心者にぜひ取り組んでほしい投資戦略と、おすすめの投資方法、月5万円投資する場合の投資のロードマップまで、詳しく紹介していきます。

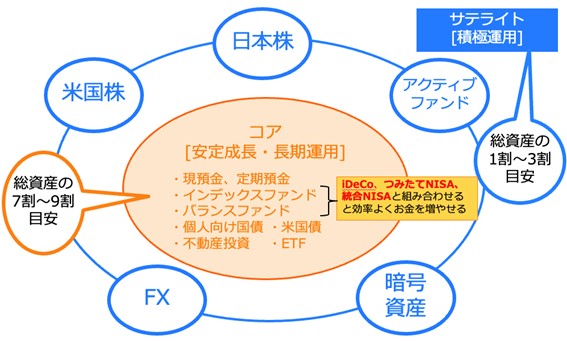

■お金を減らさずに増やす「コアサテライト戦略」を活用

投資は「お金を減らさずに増やしたい」から行うものです。「お金を減らしたい」といって投資をする人はいません。しかし、投資にはリスクがあります。投資では、お金が増える可能性がある一方で、減る可能性もあるのです。

お金を減らさずに増やすために、取り入れたい投資の戦略が「コア・サテライト戦略」です。コア・サテライト戦略は、自分の資産をコアとサテライトに分けて運用する戦略です。

●コアサテライト戦略のイメージ

(株)Money&You作成

総資産の7割〜9割は「コア資産」にします。コア資産では、現金・預貯金に加えて、安定成長・長期運用の投資信託(インデックスファンド・バランスファンド)、個人向け国債、米国債などを活用します。

残りの1割〜3割は「サテライト資産」です。サテライト資産には、株式投資や投資信託(アクティブファンド)、FX(外国為替証拠金取引)などを使います。

コア・サテライト戦略では、この資産配分を守って投資を行います。コア資産できちんと守りを固めつつ、サテライト資産で利益の上乗せを狙おう、というわけです。そうすることで、お金を減らさずに増やす運用を目指します。

各種研究によると、運用成績の9割は資産配分で決まるといわれています。よって最初に考えることは、資産配分戦略というわけです。

■まずはコア資産を作るところから

コア・サテライト戦略は、「絶対にお金が減らない」わけではありません。お金が減るリスクを下げてはいるもの、当然減ることもあります。投資に資産のほとんどを回していては、何かあった時に、生活ができなくなる可能性もあります。ですから、まずは6か月分の生活費を確保しましょう。生活費が月20万円ならば120万円です。本格的な投資は、6か月分の生活費を確保したうえで、余裕資金で行います。

もっとも、まったくのゼロから6か月の生活費がきっちり貯まるまで待っていると1年近く経ってしまうので、なかなか投資が始められません。そこで、生活費が3か月分貯まったら、月数千円程度の少額から投資を始めてみるのはいいでしょう。今は少額からできる投資も充実しています。投資でお金を増やす感覚もつかめるでしょう。

では、コア資産としておすすめできる商品を3つ、紹介します。

●コア資産のおすすめ1:個人向け国債(変動10年)

個人向け国債は、国が発行している債券(国債)を、政府が個人でも買いやすくしたものです。個人向け国債を買うと、6カ月に1度利息が受け取れるうえ、満期になると貸したお金が返ってきます。

個人向け国債には、満期までの期間と金利のタイプによって「固定3年」「固定5年」「変動10年」の3種類が用意されています。

【個人向け国債の種類】

(株)Money&You作成

(株)Money&You作成

個人向け国債は毎月発売されており、銀行や証券会社で1万円から購入可能です。購入すると、半年ごとに利息がもらえ、満期になると元本が戻ってきます。

「固定3年」「固定5年」は満期まで利率が変わらない固定金利なのに対し、「変動10年」は半年に1度金利が見直されます。おすすめは変動10年です。今後、市場金利が上昇した場合に、金利が見直されて上昇する可能性があるからです。実際、2022年12月発行の個人向け国債(変動10年)の利率は0.17%で、少しずつ上昇しています。さらに2022年12月20日、日銀は長期金利の変動幅を拡大する事実上の「利上げ」を発表。金利が今後も上昇するのであれば、変動10年の利率も上昇していくと考えられます。

●コア資産のおすすめ2:米国債(ストリップス債)

米国債は文字どおり、米国が発行する国債です。日本でも、金融機関を通じて米国債を購入できます。債券には、発行した相手(発行体)が万が一破たんするとお金が返ってこなくなる可能性(信用リスク)があります。しかし、世界経済の中心であり、GDP(国内総生産)が世界ナンバーワンの米国が破たんすることは考えにくいでしょう。それでいて、米国債は個人向け国債よりも利回りが高くなっています。昨今の米国の金利上昇を受けて、債券価格が下落したため、3%〜4%もの利回りとなっているものもあります。

米国債には、大きく分けて利付債とストリップス債の2種類があります。利付債は持っている間利息が得られ、満期になると元本が返ってくる債券です。それに対して、ストリップス債は割引で販売されて、満期になると額面の金額が受け取れる債券です。おすすめはストリップス債。持っている間の金利が元本に組み込まれていくため、複利効果が得られるからです。

ただし、米国債には、為替変動リスクがあります。米国債は米ドルでの取引になりますので、購入時よりも円高になれば利益が減ったり、円安になれば利益が増えたりする可能性があります。とはいえ、為替変動は気にせず投資しても問題ないでしょう。

為替は金利の動きとほぼ連動しています。米国の金利が高くなれば債券価格下落・円安でほぼ相殺、金利が低くなれば債券価格上昇・円高でほぼ相殺という具合です。

ただし、行き過ぎた円安・円高があった場合は売買しないように注意しましょう。やがて是正されるものです。

●コア資産のおすすめ3:投資信託(つみたてNISA、統合NISA、iDeCo)

コア資産のメインとして、もっともおすすめなのは投資信託です。投資信託は、投資家から集めたお金を専門家(ファンドマネージャー)がまとめて運用してくれる商品です。運用で利益が出たら、投資した金額に応じた値上がり益や分配金をもらえます。投資家から集めたお金をどの資産に投資するかは、投資信託ごとに異なります。ファンドマネージャーが、その投資信託の運用方針や市場の動きなどを踏まえて、何に投資するかを決めています。

通常、ひとつの投資信託は数十から数百もの投資先に投資します。仮に、個人が数十から数百もの投資先に投資をしようとすると、手間もお金もかかって大変です。しかし、投資信託を利用すれば、投資信託をひとつ買うだけで、数十から数百もの投資先に分散投資したのと同じような効果を得られるのです。

投資信託は、つみたてNISAやiDeCoといった、税制優遇の得られる制度を活用して購入するのがおすすめです。