はじめに

タイミングの時間分散を駆使してリスク管理を行う

ここからは「株式と株式以外の資産」の比率を調整する手法について言及していきます。

これまでの復習となりますが、基本となる手法は以下の4 種類ですね。

(1)株式を売却して現金化する

(2)株式を売却して債券やゴールドを購入する

(3)積立投資を一時的に停止して日本円の預金を増やす

(4)積立投資対象を債券やゴールドに切り替える

(1)と(2)では株式の売却を行います。(3)と(4)は株式の売却を行いません。

株式の売却を行わない手法でも、なお低リスク資産が足りない場合に初めて(1)と(2)が選択肢になり得ます。なぜなら、(1)と(2)の手法は含み益に対して約20% の課税をされてしまうからです。利益が20%も飛んでしまうのはもったいないでしょう。

次に、株式の売却を伴う(1)と(2)の手法について述べていきますね。

投資タイミングの時間分散を実行する!

リスク管理において役立つのが、投資タイミングの時間分散です。

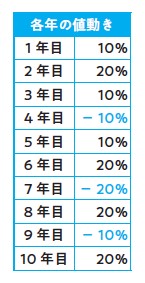

毎年100 万円をS&P500 へ投資することを例として挙げますね。ここ10 年間の値動きが以下のようなものだったとしましょう。

通常の積立投資の場合

通常の積立投資を行った場合、リターンは以下のようになります。

【画像:通常の場合】

投資元本1000 万円に対して、323 万円の含み益となります。率で表すと32%ですね。

「ゴールドと債券を100 万円ずつ欲しい!」と思った場合は、株式を200万円ほど売却する必要があるわけですね。

今回は200 万円が欲しいので、現在価格1323 万円から200 万円分を売ることになります。売った200 万円は、「投資元本:含み益」の比率でいうと「1000:323」です。

よって、このS&P500 を売った200 万円のうち、含み益にかかる税金(含み益に約20%の課税)は約9.8万円となります。

【計算式】

200万円×323/1323×20%≒ 9.8万円

東大ぱふぇっと式の場合

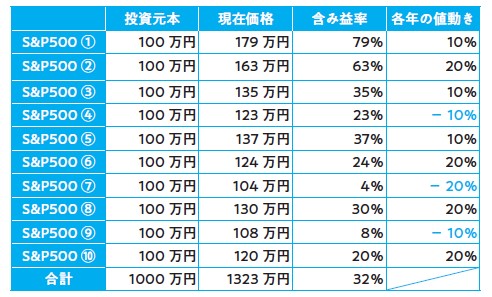

東大ぱふぇっと式を用いた場合は、次のようになります。合計は先ほどの通常の場合と一致します。

【図表:東大ぱふぇっと式】

このように毎年、証券口座の積立設定を変えて積立対象の投資信託を変更することで、含み益がバラバラになります。

仮に200 万円ほど欲しいのであれば、(7)と(9)を売却すればよい のです。含み益はそれぞれ4% と8% なので、課税額はほかのものに比べて少なくて済みます。

さまざまな事情によりリスク許容度が変化し、株式を売却して低リスク資産を保有したくなる局面は、人生において存在するでしょう。その場合には、 東大ぱふぇっと式の積立投資を行ってさえいれば圧倒的な節税効果(税金の繰り延べ効果) を得られるのです。