はじめに

運用しながらの取り崩しは「定額」と「定率」を組み合わせるのが鍵

前述の取り崩し方法は「定額取り崩し」といいます。毎年4%で運用できる例で計算しましたが、必ずその年利で運用できるわけではありません。

相場が下がることも当然あります。その下がったタイミングでも定額で取り崩していくと、資産寿命が尽きるのは早くなっていきます。そうした弱点があることにまずは留意しなければなりません。

また、比較的体力や気力が充実している老後の前半によりお金を多く使うという視点も入れたいところです。お金を使いたくても「健康」でないとうまく使い切れないですよね。

人生を充実させる視点を踏まえて、資産をうまく使い切る「取り崩し方法」を考えてみましょう。運用しながら取り崩す方法には、大きく分けて「定額取り崩し」と「定率取り崩し」の2つがあります。

定額取り崩しは、「毎月〇円ずつ」と、資産を毎月一定の金額ずつ取り崩す方法。定額取り崩しは、毎月取り崩す金額が一定なのでわかりやすく、生活費のメドが立てやすいのがメリットです。しかし、資産の減りが早いのがデメリットです。

対する定率取り崩しは「毎月資産の◯%ずつ」と、資産を一定の割合で取り崩すことです。定率取り崩しのメリットは、相場が下がったタイミングでも多く取り崩しすぎない面もあり、資産が長持ちしますが、受け取れる金額が年々減っていきます。また、毎年取り崩せる金額が変わるので、いくらになるかわかりにくい、というデメリットもあります。

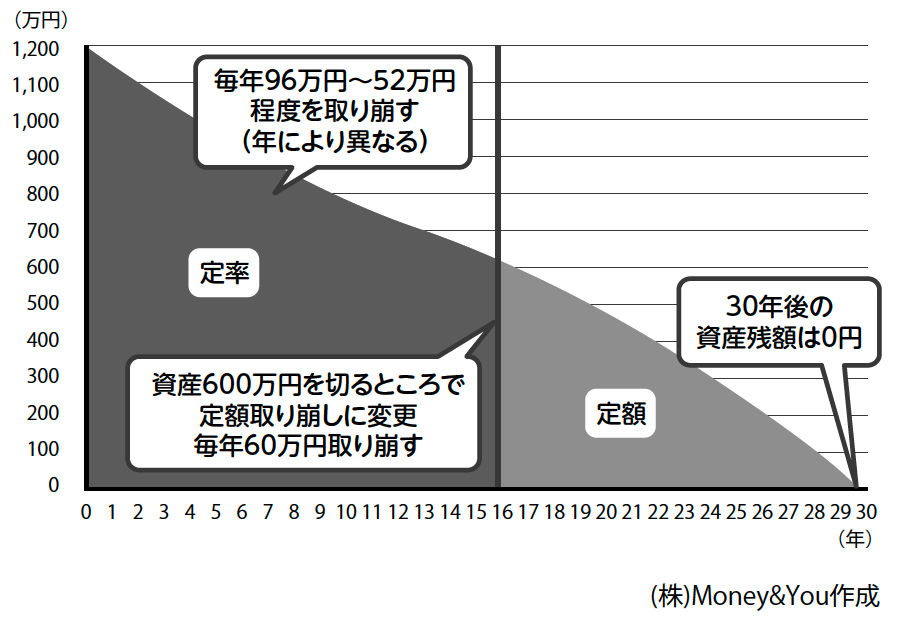

定額取り崩しと定率取り崩しのデメリットを補完する方法としておすすめなのが、資産が多いうちは定率取り崩し、少なくなったら定額取り崩しに切り替える「前半定率・後半定額」戦略です。老後前半の元気なうちはお金をたくさん取り崩して使いつつ、老後後半まで資産寿命を延ばして使い切ることができます。

<前半定率・後半定額で取り崩す>

著書「60歳からの新・投資術」(青春出版)より

著書「60歳からの新・投資術」(青春出版)より

資産1200万円を取り崩す際、まずは年8%の定率取り崩しを行います。そうして、資産が半分の600万円を切るタイミングで年60万円の定額取り崩しに切り替えます。

運用によって毎年4%増やせたとすると、定率取り崩しによって、16年経過時点まで年96万~52万円程度(月8万~4万3000円程度)を受け取れます。

資産が600万円を切ってきたら、今度は毎年60万円ずつ定額取り崩しを行います。これにより、29年経過時点まで毎年60万円を取り崩して、30年後の資産残額をゼロにすることができます。70歳から取り崩しを始めた場合、30年後というと100歳です。

老後の後半は資産残高が減ってきますが、気にする必要はありません。健康寿命を過ぎたあたりから、誰でも活動範囲が減り、お金も徐々に使わなくなっていくからです。

また、資産がゼロになっても年金は生涯もらえますし、前述のとおりキャッシュフローを生む資産500万円から年4%(年20万円)の配当をもらえれば月約1.6万円の上乗せもあります。収入がゼロになることはありません。「ほぼDIE WITH ZERO」を達成しながら、お金の不安なく過ごすことができるはずです。

金融機関によっては、運用している商品を決まった日に売却して取り崩してくれるサービスもあります。たとえば、楽天証券の「定期売却サービス」では、楽天証券で保有している投資信託を自動的に売却することができます。受取日は毎月1回、1日~28日の間で指定可能。受取方法は毎月1000円以上1円単位で定額取り崩しを行う「金額指定」や、毎月0.1%以上0.1%単位で定率取り崩しを行う「定率指定」を選ぶことができます。

新NISA、自分に合った投資金額をお手軽に診断!マネーフォワードMEプレミアムサービス[by MoneyForward]