はじめに

「ほぼDIE WITH ZERO」を目指す、キャッシュフロー資産を持つというアイデア

そこで、将来の不確実性を考慮しつつ「ほぼDIE WITH ZERO」を目指すために、資産の取り崩し期(70歳前後)に入ったら、

・預貯金 300万~500万円

・キャッシュフローを生む資産 300万~500万円

を確保したうえで、残りの資産を取り崩すことを考えます。

預貯金の300万~500万円は、病気や介護に備えるお金として、取り崩さずに生涯保有を続けます。もしも病気や介護が必要になっても、このお金があれば必要な治療やサービスの利用に困ることはないでしょう。仮に医療費や介護費がかかることなく亡くなったとしても、残った300万~500万円は葬儀代や墓代、あるいは相続などに回せます。

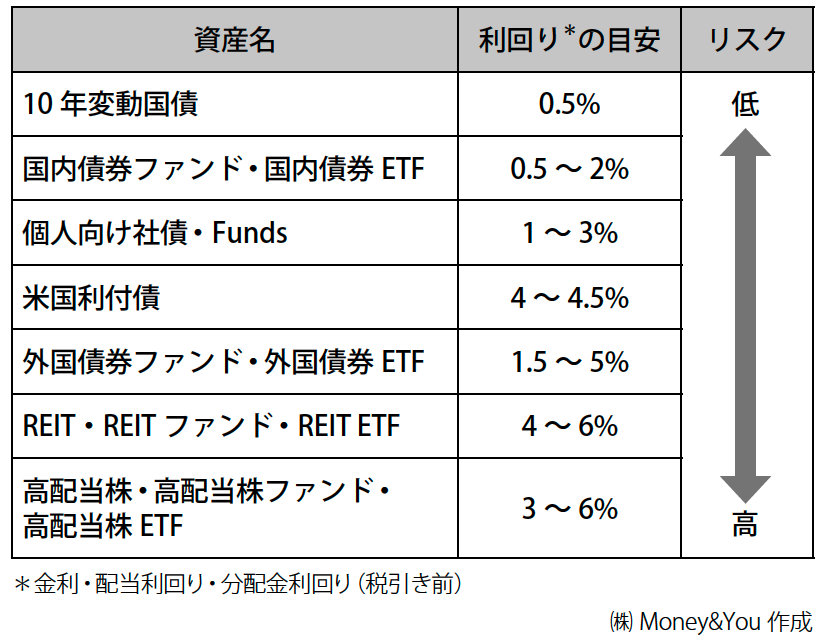

利息、配当金、分配金など定期的に受け取れる資産を「キャッシュフローを生む資産」と呼んでいます。資産によって、目安となる金利・配当利回り・分配金利回りとリスクが異なります。

著書「60歳からの新・投資術」(青春出版)より

著書「60歳からの新・投資術」(青春出版)より

キャッシュフローを生む資産は、基本的には一生涯保有を続けます。

そうすることで、定期的に収入を得ることができます。まとまったお金がどうしても必要になった場合には、キャッシュフローを生む資産を売却して使うというオプションもあります。これらのお金を確保したうえで、残りの資産を取り崩していきます。

資産寿命を延ばしつつ、100歳でゼロを目指す出口戦略

資産が早々にゼロになる「資産寿命」を迎えてしまうのは困りものです。それを防ぐために、「運用しながら取り崩す」という観点を取り入れましょう。資産は、ただ取り崩すだけでは早々になくなってしまいます。

しかし、資産を運用しながら少しずつ取り崩すことで、資産寿命を延ばすことができますし、売るタイミングも分散できるので、資産価値が下がったタイミングで一度に売ってしまうことも防げます。

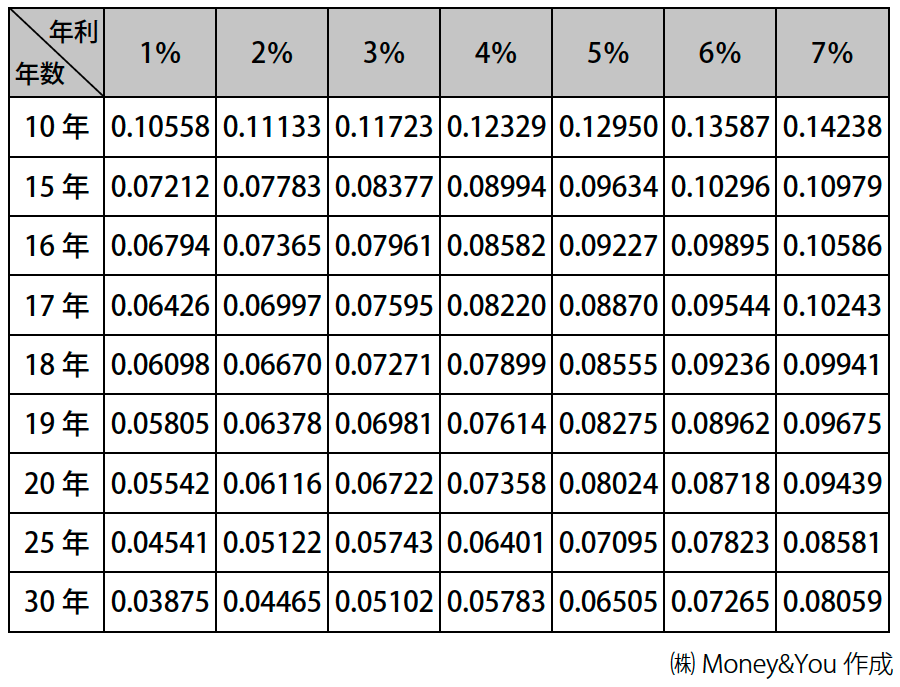

資産を取り崩しながら一定の利回りで運用した場合に、毎年いくら受け取れるかを計算する「資本回収係数」という数字があります。

<資本回収係数>

著書「60歳からの新・投資術」(青春出版)より

著書「60歳からの新・投資術」(青春出版)より

なお、以降の計算は運用益に税金がかからない「新NISA」で行った場合とします。

表の縦の列には資産の取り崩し年数、横の行には運用利回りをとっています。自分の資産額に、この両者の交差するところの係数をかけると、毎年取り崩せる金額が計算できます。

たとえば、70歳時点でたまった資産2000万円のうち、300万円を預貯金、500万円をキャッシュフローを生む資産に替えたとします。そうして残った1200万円の資産を年利4%で運用しながら、30年かけて取り崩すとします。

この時、30年にわたって毎年受け取れる金額は、「1200万円×0.05783=69万3960円」となります。月額に直すと約5.8万円です。年利4%で運用できていれば、仮に70歳から毎月資産を5.8万円ずつ取り崩しても、おおよそ100歳まで資産がもつというわけです。

しかも、この例では100歳時点でも300万円の預貯金と500万円のキャッシュフロー資産を確保しています。もしもの時には預貯金が役立ちますし、500万円のキャッシュフロー資産からは毎月取り崩す5.8万円とは別に定期的な収入が得られます。

仮に年4%のキャッシュフローが得られたとすれば年20万円、毎月1.6万円ほどですから、毎月取り崩す5.8万円と合わせて月7.4万円です。年金に加えて、月7.4万円が100歳まで受け取れたら、老後の収入として心強いですよね。