将来、年金はいくらもらえる? 何歳から受け取るのが正解? 繰り上げ・繰り下げの損益分岐点は何歳か

税金・社会保険料の天引きに注意

老後の大切な収入である「年金」は、老若男女関係なく誰もが気になる関心事です。将来、自分は年金はいくらもらえるのか、年金の金額を大きく左右する繰り上げ受給・繰り下げ受給とは何なのか、はたして年金は何歳から受け取るのが良いのかなど、気になることが盛り沢山なのが、年金です。今回は、自分は年金がいくらもらえるのかの目安や、年金の繰り上げ受給・繰り下げ受給の仕組み、繰り上げ・繰り下げの損益分岐点を解説していきます。

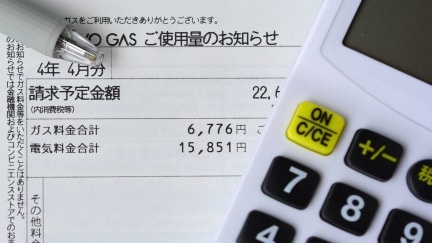

電気代は1年で3,000円以上も値上がり…一番電気代が高い冬にやっておくべき節約法

購入方法の見直し、節電、ポイントを活用

原油高騰、ウクライナ侵攻、インフレ、円安……。2022年、さまざまなできごとの影響を受けて値上がりした電気代は、これからも値上がりが見込まれます。冬は一年で一番電気代が高い季節ですから、家計が心配な方も少なくないでしょう。そこで今回は、電気代が高い冬にやっておくべき節約法を解説します。

2022年12月スタートの国税「Pay払い」利点と注意点をお金のプロが解説

利用上限金額は要注意

所得税、相続税、贈与税といった国税は、今やコンビニ払いやクレジットカード払いも可能となり納付しやすくなっています。2022年12月からは、新たに国税のスマホアプリ納付が支払い方法に加わります。いわゆる「Pay払い」がスタートし、スマホ決済アプリを使って国税を納付できるようになります。今回は、国税のPay払いの仕組みと、Pay払いの利点・注意点を解説します。

企業型DC、加入したまま放置で損をしていることも…加入後に取るべき行動、判断基準をお金のプロが徹底解説

お金が増える状態にしたうえで放置がよし

みなさんの会社には、企業型確定拠出年金(企業型DC)の制度はありますか?そもそもこの制度が会社にあること自体わからなかった方や、企業型DCに加入したのは覚えているけれどそのままにしている方は、せっかく老後資金作りに適した制度が利用できるのに、うまく活用できていない可能性があります。今回は企業型DCでチェックしておきたいこと、これから取るべき行動、そして老後資金を上手に用意するための判断基準を解説します。

10%を超える還元も! PayPay、楽天ペイだけじゃない、ぜひとも使いたいお得な地域通貨・地域ペイまとめ

旅行先の地域通貨を使う手も

買い物するならポイント還元のあるキャッシュレス決済で。PayPayや楽天ペイといったスマホ決済を活用している方も多いでしょう。でも、お住まいの地域に「地域通貨」があれば、もっとお得に買い物ができるかもしれません。今回は、地域通貨・地域ペイはどんなものか、お得な地域通貨・地域ペイをご紹介します。

2022年改正でますます便利になったiDeCo!3つの改正点と企業型DC加入者がiDeCo併用する場合の注意点

マッチング拠出かiDeCo併用、どっちを選ぶべきか

iDeCo(イデコ・個人型確定拠出年金)は、節税しながら老後資金を用意できるお得な制度。税制優遇の恩恵を受けながら、長期積立投資制度ができる制度として「つみたてNISA」とともに、利用者も年々増え続けており、注目されています。2022年の4月・5月・10月とiDeCoの制度が大きく改正され、ますます使いやすくなりました。今回は、iDeCoの3つの改正点と企業型DC加入者がiDeCoを併用する場合の注意点を解説します。

滞納だけじゃない。クレジットカードで信用力を下げる7つのNG行為をお金のプロが解説

便利な半面、気をつけたほうがよいことも

この数年、キャッシュレス決済が一気に広まりましたが、キャッシュレス決済といえばやはりクレジットカード。JCB「クレジットカードに関する総合調査(2021年度版)」によると、クレジットカードの保有率は85.9%と、他のキャッシュレス決済手段を上回っています。でも、果たして自分に合ったクレジットカードを正しくお得に使えているでしょうか。今回は、クレジットカード選びのポイントと、クレジットカードを利用するうえでやってはいけないNG行為を解説します。

証券口座は複数持つべき? 証券会社選びのポイントをお金のプロが解説

売買手数料だけでは差がつきにくい

証券会社では、株式投資をはじめ、さまざまな金融商品の取引ができます。でも、証券会社ならどこでも同じかといえば、そうではありません。自分のしたい投資に合わせて証券会社を選べば、投資がよりお得で有利になるでしょう。証券会社はたくさんあるので、証券口座は複数持つべきなのかという疑問もあることでしょう。今回は、証券会社選びのポイントや、証券口座の組み合わせ方もご紹介します。

お金持ちになる人、お金持ちになれない人の決定的な違い。お金持ちに共通する6つの傾向とは?

とにかく行動すること

〝お金持ち〟この言葉をみて、みなさんはどのような人を思い浮かべますか?「ケチ」「奢るのが好き」「生活水準が高い」「高級車に乗っている」「ビジネスクラスに乗っている」「毎晩高級ワインを飲んでいる」「生活水準は一般的」「ハンバーガーが好き」「チェーン店の牛丼が好き」「寄附が好き」「投資が好き」「」「不動産を持っている」「ビジネスを持っている」「質素な暮らしをしている」……。みなさんが思い浮かべるお金持ちは、おそらくすべて正解です。お金持ちだからといって、みんながみんなケチではないし、みんながみんなハイクラスの生活や消費をしているわけではないからです。ではここで疑問なのが、お金持ちになる人、お金持ちになれない人の決定的な違いはどこなのかです。習慣・考え方に違いがありそうだと思うのではないでしょうか?そこで、今回はお金持ちに共通する習慣・考え方をお伝えします。

PayPay、LINE Pay、楽天ペイ…スマホ決済アプリはどう選べばよい? それぞれの特徴と選び方をお金のプロが指南

スマホ決済アプリは多くても2つに絞る

キャッシュレス決済の手段の中で、スマホで買い物が簡単にできる「スマホ決済アプリ」が存在感を増しています。キャッシュレス推進協議会「コード決済利用動向調査 」によると、2021年のスマホ決済(コード決済)の利用額は7兆3487億円で、電子マネーの決済金額5兆9696億円を追い抜きました。ただ、スマホ決済アプリはたくさんあり、どう選べばよいか悩む方も多いでしょう。そこで今回は、おもなスマホ決済アプリの種類と特徴を踏まえ、どれを選べば良いのか解説します。スマホ決済アプリをまだ利用していない方はもちろん、すでに使っている方も、自分に合ったスマホ決済アプリを見つけましょう。

楽天カード、年間55万円以上利用ならプレミアムカードに軍配! ゴールドとプレミアムの壁をFPが解説

ゴールドカードを選ぶメリットはほぼなし

楽天カードは、楽天市場をはじめとする楽天関連のサービスがお得に使えるクレジットカードです。楽天カードには、上位のカードとして楽天ゴールドカードや楽天プレミアムカードもあります。気になるのは、楽天ゴールドカードや楽天プレミアムカードを選んだ方がお得な人は、どんな人なのか。今回は、年間の利用額やポイントの還元率、付帯サービスの面から、楽天カードとの「境目」を一緒に考えていきましょう。

10万円以下の送金が無料! 話題の「ことら」は、どんなシーンでメリットがある? QRコード決済の割り勘との違い

QRコード決済のほうが便利な場面も

自分の銀行口座から他行の銀行口座にお金を振り込むときには、1回につき数百円の振込手数料がかかります。でも、この振込手数料、今後はもっと安く済むかもしれません。大手銀行が中心となって設立した「ことら(COTRA)」が手がけるスマホ送金の新サービス「ことら送金サービス」が2022年10月11日よりスタートする予定だからです。今回は、ことらのしくみやサービスを確認しながら、どんなときにことらが便利なのか、ユーザー視点でのメリットを考えてみましょう。

電気代高騰で、年2万円以上増える可能性も。楽天、ドコモ、au、PayPay…電気代の支払いがお得な経済圏は?

口座振替とクレジットカードどっちがお得か

原油高騰、ウクライナ侵攻、インフレ、円安…。電気代は、政治・経済・国際情勢のさまざまな影響を受けて上昇を続けています。だからといって、電気を使わないわけにもいきませんね。暑い夏が続けば、使用する電力量も増え、電気代はすさまじい勢いで上昇します。今回は、そんな電気代のダメージを少しでも緩和するための固定費(電気代)の払い方を解説します。

年金いくらもらえる?国民年金・厚生年金の平均受給額、少ないと感じた場合に増やす対策とは

年金は2年連続で減額

年金は老後の生活を支える貴重な収入源です。しかし、国の財政難や少子高齢化などのニュースを見て「年金、いくらもらえるのだろう?」と心配になる方も多くいます。そこで、今回は国からもらえる国民年金・厚生年金の平均受給額を紹介し、年金が少ないと感じた場合にできる対策を解説します。

止まらない円安、物価高、金利上昇の不安…個人でできる資産運用の対策は

円安だから外貨をもつはNG?

本稿を執筆している2022年7月11日に1ドル137円を突破しました。約24年ぶりの円安ドル高水準です。為替レートは、2021年9月後半から、原油をはじめとする原材料高騰、ウクライナ侵攻、ドル金利上昇による日米金利差拡大など様々な要因により、急激に円安に進んできました。なかでも大きい要因は日本と米国の金利差拡大です。米国が金利を上げる一方で、日本は金利を上げないでいると、ドル金利と円金利の差が大きくなります。すると、投資家は「円で運用よりも高金利がもらえるドルで運用した方が有利なので、ドルが欲しい」と考えます。1ドル137円が適正かどうかはさておき、日米の金利差から考えれば、円安ドル高が今後も続くとみて良さそうです。今回は、円安、物価高、金利上昇の中で、個人でできる資産運用の対策を考えていましょう。

円安でもS&P500への積立投資を続けるべき?

市場の値下がりにはどう対処すべきか

2022年に入って、急速に進んだ円安。これまで、米国株市場の好調を背景に、米国市場の値動きを示す「S&P500」と連動する投資信託に投資してきた方も多いでしょう。株高と円安が同時に進むなら、外貨建て資産にとってはポジティブなので気にする人も少なかったのではと思います。しかし、米国株式市場は全体に下落傾向になり、そんな中、ドル円が1ドル136円になるなど円安が一気に進んでいます。こうなってくると「円高になってから買いたい」などと思う人もいるかもしれません。そこで今回は「円安でもS&P500への積立投資を続けるべき?」というテーマを一緒に考えていきます。

フリーランスで法人化どういう場合にすべき?個人事業主やフリーランスとの違いやメリットとデメリット

個人事業主・フリーランスから切り替える目安

個人事業主・フリーランスで仕事をしている、これから個人事業主・フリーランスで仕事をしていきたいと考えている方のなかには、法人を設立しようと考える方もいることでしょう。法人には、個人事業主・フリーランスにはないメリットもデメリットもあるからです。今回は、メリット・デメリットを踏まえ、目安となるポイントをお伝えいたします。

国民年金保険料を納めていない…どうすればいい?未納、免除、猶予の場合の違いは?

年金額はどうなる?

国民年金は20歳から60歳までの40年間(480カ月)加入し、毎月国民年金保険料を支払う義務があります。しかし、何らかの理由で「国民年金保険料を納めていない」場合、将来国民年金は受け取れないのでしょうか。今回は、国民年金を受け取る条件や老後の年金額の違い、国民年金保険料の未納、免除、猶予の違い、そして国民年金保険料を納めていない場合の対応について、解説します。