ビジネス

経済、投資の最新情報、仕事の給与や稼げる副業情報などを紹介します。

「オジサン向けスイーツ飲料」を発売するポッカの思惑

構想から8年で新製法を実用化

サッポロホールディングス傘下のポッカサッポロフード&ビバレッジが、一風変わった商品を来週から販売します。特許出願中の新製法で作った、新感覚のスイーツドリンクです。商品としての最大の特長は本格的な味わいなのですが、それ以上に特徴的なのはメインターゲットを30~50代の男性に置いている点。なぜ「おじさん向けのスイーツ飲料」を開発したのか。その理由を探ってみます。

高金利が最大の魅力、「外貨預金」の投資妙味は?

リターンの出やすい通貨はどれか

年初来、為替が円高に振れる中、外貨預金に注目が集まっています。魅力は相対的な金利の高さです。為替が円高の時に外貨で預金をすれば、満期時に預金先の通貨の価値が下落するリスクも小さいのでは、という読みも働きやすくなります。実際のところはどうなっているのでしょうか。リスクとリターンのデータをひも解くことで、外貨預金の妙味について探ってみます。

“収入が安定しない…”自営業のための手堅い資産運用法

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回はプロのFPとして活躍する花輪陽子氏がお答えします。自営業のため年収がなかなか安定しないので、現預金のみの今の状況から少しずつ投資信託などの資産運用をしたいと考えています。現在は毎月の支出のほかに、銀行の積立貯金を月10万円、小規模企業共済に月7万円、年額12万円の個人年金、年額1万円の掛け捨て保険に加入しています。 総資産は1,000万円程度です。近い将来に子供や住宅購入も考えているので、すぐに引き出せないiDeCoや倒産防止共済などにはなかなか積極的になれません。今年からつみたてNISAを始めようと口座開設しましたが、そのほかにもおすすめの運用方法や、節税対策などがあれば教えていただきたいです〈相談者プロフィール〉・男性、23歳、既婚、子供なし・職業:自営業・居住形態:賃貸・同居家族:妻(専業主婦)・住んでいる地域:埼玉県・手取りの世帯月収:90万円強・毎月の支出目安:45万円程度

銀行や証券会社では買えない“一口からの不動産”

イベントレポート

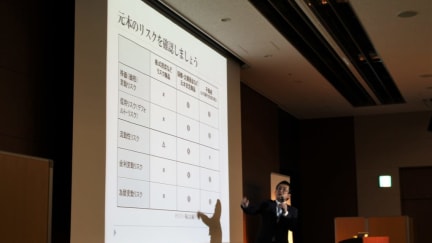

2018年2月17日に開催されたイベント「【マネーリテラシー】が身につく1Dayスクール〜お金に困らない人生を送るために役立つ知識とは〜」。これから新しい時代を生き抜くための「人生設計」と「お金」について学べる本イベントでは、さまざまなセミナーが開催。その中から本記事では、「元本安定、想定利回り2%以上。コツコツ型資産運用『一口家主 iAsset』」というセミナーをピックアップ。株式会社クレアスライフ公認の不動産コンサルティングマスター・奥原光一朗氏が解説した資産運用に取り組むスタンスや「不動産特定共同事業法」に基づく商品の仕組みについて紹介します。

日本の再興を考える落合陽一氏の本がランクイン、今話題の本

NewsPicks Bookが1、2位を独占

前回のランキングで第2位だった『お金2.0』が首位を獲得。1月にぐんと売上を伸ばした後、2月に入ってからも、TV番組などで多数取り上げられて好調な売れ行きを見せました。

史上最高値が目前、「ベトナム株」はどこまで伸びる?

2017年は48%の株価上昇

ベトナム株式市場の代表的な株価指数のVN指数が、史上最高値に迫る動きとなっています(3月19日現在)。2017年にVN指数の年間上昇率は48%となり、ベトナムは世界で最も上昇した株式市場の1つとなりましたが、今年もその勢いが持続しています。2月半ばに、米国発の世界同時株安で一時的に大きく調整したものの、戻りの鈍い他市場を尻目に急回復。2007年につけた史上最高値も射程圏内に入ってきました。しかし、ベトナムといえば、VN指数が2006年の年初から2007年3月までのわずか15ヵ月間で、305.28ポイントから1,170.67ポイントまで4倍弱上昇し、その後2009年2月の235.50ポイントまで、23ヵ月間で5分の1となった記憶がよみがえります。今回は、このようなことはないのでしょうか。

トイザらス「米国全店閉鎖」が“対岸の火事”でない理由

すべての小売業への警報か

米国の玩具小売り最大手であるトイザらスが3月15日、米国内の全735店舗を閉鎖すると発表しました。同社は半年前に日本の民事再生法に相当する連邦破産法11条の適用を申請していたのですが、結局のところ、再建の引き受け手が見つからなかったようです。日本トイザらスの約160店舗は引き続き経営を続けるそうですが、それにしてもなぜ、米国最大手の玩具小売店がなくなることになったのでしょうか。その背景と今後への影響を分析します。

アマゾンvsアリババ、「アジアIT陣取り合戦」の行方

急成長する中国インターネット企業

人がいないコンビニで買い物し、レストランで食事を楽しむ――。未来都市として描かれるような生活を手軽に楽しめる世界が、急速に実現に向かっています。米国のアマゾン・ドット・コムは1月、レジなしの無人コンビニ「Amazon Go」1号店を米国・シアトルに開店しました。これに先駆けること半年前、中国インターネット大手アリババ(阿里巴巴)も2017年7月に無人スーパーを開店。さらに、顔認証レストラン、無人レストランと、最先端IT技術を投入した店舗を次々に展開しています。アマゾンとしのぎを削る形で急成長を続けている、中国のインターネット企業大手。これまでの事業拡大の歴史を振り返りながら、今後の流れを展望したいと思います。

確定申告後で驚かないために!予想外に高い副業の税金

追加支払いで困った…にならないように

副業などで利益が出ると、後から驚くほど多くの税金支払いが待っていることがあります。自営業者であれば事業から得た収入がすべてですが、副業をしている方は安定した給与収入にプラスして副業収入があるため、給与収入から天引きされている税金だけではおさまらず、追加で副業の利益に対して税金がかかるのです。確定申告後の税金支払いで困ることのないように、どのような税金がかかるのか見ていきましょう。

利益7割増、「SKIYAKI」が“社名以外も”面白い理由

いったい何をしている会社?

先週で、1月期決算企業の決算発表がおおむね出そろいました。その中に、面白そうな会社を見つけました。昨年10月に東証マザーズに上場したばかりの「SKIYAKI(スキヤキ)」という名前の会社です。面白いのは社名だけではありません。3月15日に発表した2018年1月期の決算は、売上高が前期比44.5%増、本業の儲けを示す営業利益は同69.6%増と、高い伸びを示しました。当初の会社予想と比べても、売上高で10.9%、営業利益で14.1%上回って着地しています。今期(2019年1月期)の業績予想は、売上高が前期比23.6%増の30億円、営業利益も同23.7%増の3億円ですが、会社側は保守的に見積もった数値だと言っています。いったいなぜ同社が高い収益の伸びを見せているのか。ビジネスモデルをひも解いてみましょう。

店舗3割刷新、「ヴィーナスフォート」大変貌の舞台裏

なぜ今リニューアルしたのか

東京・お台場を代表する商業施設の1つ、「ヴィーナスフォート」が3月17日、大規模改装を終え、リニューアルオープンしました。店舗数は約60店と、全体の約3割が新しくなり、面積としては約4割という大々的なリニューアルです。主なターゲットとしたのは、都市に住むファミリー客だといいます。ヴィーナスフォートの何がどう変わったのか。そして、なぜ今のタイミングで大規模リニューアルを実施したのか。その舞台裏を調べてみました。

“中にいた人”から就活生へ、「日銀は箔付けの場ではない」

ZOZO田端信太郎氏への返信

私がプロピッカーを務めているニュース共有サービス「NewsPicks」に、ライブドア、LINEなどで執行役員を務め、スタートトゥデイ(ZOZOTOWN)に転身された田端信太朗さんが就活生に向けて語った「22歳だったら、日銀経由で仮想通貨業界に行く」という記事が、今週掲載されました。題名に惹かれた面もあって読み始めてみると、純粋に面白い記事で、一気に読み終わりました。心に響く言葉がいくつもありましたが、全体としてすんなり受け入れられないものが残りました。それは、就活生の皆さんに「これをこのまま受け取って欲しくない」という気持ちでした。

株式市場は「森友問題」をどこまで織り込んでいるのか

外国人投資家の視線を読み解く

昨年10月22日に実施された衆議院議員総選挙で自由民主党が大勝すると、欧米の政権関係者から「今時、与党が大勝できるのは珍しい」と、うらやましがられました。「日本ほど、政権が安定している国は少ない」と見られ、同年10~11月は外国人投資家の日本株買いが増え、日経平均株価は大きく上昇しました。ただし、そう考えられたのは一時的でした。学校法人「森友学園」への国有地売却に関する問題で、安倍晋三政権は再び窮地に立たされています。財務省が決裁文書を書き換えたことを認めたため、麻生太郎財務相と安倍首相の責任を問う声が強まっています。外国人投資家は日本の政治動向に敏感です。自民党政権の安定性が強まる時は、「資本主義の構造改革が進みやすくなる」と判断して日本株を積極的に買ってきます。逆に、自民党の政権基盤が弱くなると、日本株を売ってきます。彼らは、このニュースをどう見ているのでしょうか。

今、REITは買い時か?

リスクとバリュエーションを再検証

東証REIT(不動産投資信託)指数は昨年1年間で6.8%のマイナス(配当込み)でした。TOPIX(東証株価指数)が22.2%のプラスであったのと比べて、大きく出遅れたといえます。一方、今年に入り、3月14日までの時点ではTOPIXが4.0%のマイナスと低迷する中で、REITは1.4%のプラスです。割安感から底堅く推移していますが、はたしてREITは今、買い時といえるのでしょうか。REITが保有する資産価値をベースに、今の投資価値を考えたいと思います。

現在価値で約60億円、投資家として大成功したダーウィン

簿記の歴史物語 第25回

進化論で有名なチャールズ・ダーウィンですが、実は『種の起源』の印税収入で生活していたわけではありません。現在の科学者の多くのように、大学で教鞭を執っていたわけでもありません。意外と知られていないことですが、彼は投資家でした。1809年に生まれて、イギリスの産業革命とともに生きた人物です。抜け目ない投資により、父から受け継いだ財産を大幅に殖やして生涯を終えました。彼の一生を知れば、長期投資で成功するヒントが得られるかもしれません。

はじめての投資は100円から“スタートは小さく始めるのが鉄則"

ハードルの低い投資方法あれこれ

投資をはじめたい、でもどのくらいの資金が必要なの? と思っている人も多いのではないでしょうか。筆者が株式投資を始めた1980年代は株を買うには100万円以上の資金が必要でしたが、いまや100円から投資ができる時代です。実際にどんな投資があってどうやってスタートしたらいいのか知りたい!今回はそんな人に向けてお話しします。

「レバレッジ10倍ありき」ではない? FX検討会の行方

第2回会合で何が話し合われたか

「外為市場のような24時間、無数の主体が取引している巨大で奥行きの深い市場で、仮に1つ、あるいは複数の店頭FX業者が破綻した時に、金融システム全体に影響を及ぼす事態はなかなか想像しづらい。どんなリスクが懸念されるのか、今そのために何が不足しているのかというのを出発点に、他の金融商品とバランスを取る形での議論をお願いしたい」3月12日に金融庁で開かれた「店頭FX業者の決済リスクへの対応に関する有識者会議」の第2回会合。その序盤で、セントラル短資FXの松田邦夫社長は立て板に水で意見を表明しました。検討会の議論に先行する形で「レバレッジ上限を現在の25倍から10倍へと引き下げる」という報道が出ている、FX(外国為替証拠金取引)の規制強化に関する動き。第2回会合では、どのような議論が展開されたのでしょうか。

金融庁が仮想通貨業者「大量処分」に込めたメッセージ

監督官庁の真意を読み解く

金融庁は3月8日、これまでの立ち入り調査を踏まえた仮想通貨交換業者に対する処分を発表。まだ正式に登録が済んでいない「みなし業者」5社のうち、2社に1ヵ月の業務停止命令、3社に業務改善命令のほか、登録済みの業者2社に対しても業務改善命令を出すなど、大方の予想よりも厳しいものになりました。今回の処分をつぶさに見てみると、金融庁の仮想通貨業界立て直しに対する「本気度」がうかがわれます。こうした処分を受けて、今後、仮想通貨業界や関連サービスはどう変わるのでしょうか。