投資はじめの第一歩:確定拠出年金の賢い運用術を教えて

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は野瀬大樹氏がお答えします。今年から社会人になりました。投資の手始めとして、確定拠出年金を選択しました。3時間程度の説明を受けたものの、うまく運用する方法について正直あまり理解できていません。業務も忙しく、今後、運用まで気が回らないと思います。効率のよい運用の仕方、毎年確認すべきポイント、気をつけたほうがよいニュースなどがありましたら教えてください。せっかく貰えるお給料ですので、より利益を得られる運用をしていきたいと思っています。現在の月収は30万円、少しずつ収入が上がっていく見込みです。負債はありません。(20代前半 独身 男性)

ケタ違い“月390万”稼いでも将来が不安な医師の心中

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は深野康彦氏がお答えします。町のクリニックで常勤の医師をしています(開業医ではありません)。家族は妻34歳、娘2人(4歳、0歳)、子供が増える予定はありません。夫婦お互い一人っ子で、両親はリタイア済ですが健在。現在は皆、60代後半で、将来的に全員の面倒を看る可能性があります。同居が可能であればその選択肢もありますが、施設に入居しなければいけない場合も人的・金銭的な援助を行うつもりです。妻は看護師でしたが、現在は専業主婦ですので、私一人で一家4人から最大8人を金銭的に支えなければならなくなる可能性があります。将来の出納と資産運用についてアドバイスいただけますでしょうか?【収入】・クリニックより額面月収130万円(手取り月90万円程度)・アルバイト先より額面月収260万円(手取り月200万円程度)・源泉徴収で10%程度引かれていますが、加えて確定申告で30~35%程度を支払っています。・いずれもボーナス、退職金はありません。・5年から10年後、系列のクリニック

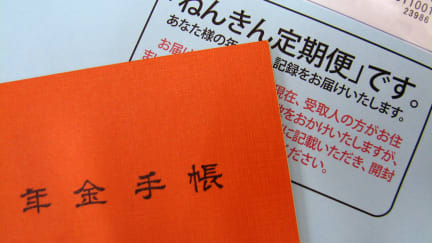

年金いくらもらえる?「ねんきん定期便」の正しい見方

老後に備えるために、まず確認

毎年、誕生月(誕生日が1日なら前月)に送られてくる「ねんきん定期便」を見ていますか? 35歳・45歳・59歳時に送られてくる封書の「ねんきん定期便」と、それ以外の年のハガキの「ねんきん定期便」とでは、内容が違います。内容を確認しないまま、老後がすごく不安という人が多くいます。まずは自分がいくらの年金をもらえるかを知らないと、老後のために準備する金額もわかりません。今回は「ねんきん定期便」の見方と、パソコンやスマホがあれば、いつでもどこでも年金の加入履歴を確認、年金額の試算ができる「ねんきんネット」を解説します。

iDeCoとNISAを使い分けて賢く資産運用する方法

はじめての資産運用は税制優遇制度から

なぜ今、資産運用なのか皆さんは、貯めたお金をどのように管理していますか? 銀行口座にそのまま貯金している、そんな方も多いのではないでしょうか。日本人は、アメリカやEU諸国と比べて、金融資産を現金・預金で保持している人の割合が高い、というデータがあります(http://www.boj.or.jp/statistics/sj/index.htm/)。かつては定期預金に預けておくだけで、お金を増やすことができました。もっとも利息が高かった1991年には、普通預金の金利が3.22%、1年の定期預金の金利は5.78%でした(http://www.boj.or.jp/statistics/pub/sk/index.htm/)。預金しておくだけで、ある程度お金は増えていたのですね。2017年現在、メガバンクの定期預金の利息はおおよそ0.001%。100万円を1年間預けても、利息は100円程度。20.315%の税金が差し引かれますので、手取りは80円弱となります。過去と現在では物価の上昇率が違うため単純に比較はできませんが、預金しておくだけではほとんどお金は増えないことに間違いありません。平均寿命が伸

バブル崩壊で大暴落…失敗を経て学んだ私の投資術

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は内藤忍氏がお答えします。お金のプロの方々はどのようにお金を運用されているのですか? 成功談ではなく、失敗談を教えてください。(匿名希望)

年収2000万、高すぎる税金を“減らす”奥の手は?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は野瀬大樹氏がお答えします。50代前半、現在は人材提供などを行う従業員10名程度の会社でみなし役員をしています。年収は2,000万弱で、預金は8,000万ほど、マンションのローンは終了しています。今まで資産運用をしておらず、不動産や株なども持っていません。確定拠出年金には毎月6万8,000円を支払っています。今後のことを考え、課税所得を減らす(節税)ために税制上のメリットがある商品を運用したいのですが、おすすめはありますか? 小規模企業共済は、会社に出資はしていますが役員として登記をしていない、みなし役員ですので資格から外れるのではないかと思います。アドバイスをいただけると幸いです。(50代前半 男性 既婚・子供なし)

企業年金は“一括受け取り”がお得? 運用益より税軽減を

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は深野康彦氏がお答えします。企業年金を年金として受け取るか、一時金として一括で受け取るかどうかを迷っています。私見ですが、以下に両者のメリット・デメリットをまとめてみました。年金として受け取るメリット・年3%で運用してくれる・生涯受け取ることができる年金として受け取るデメリット・所得税・住民税が高くなる・国民健康保険料が高くなる・介護保険使用料が1割から2割に増えるかもしれない (収入がある限度額を越えた場合)一時金として受け取るメリット・所得税はかからない(控除範囲内に収まる)一時金として受け取るデメリット・運用を3%で生涯できるか不安(たぶん自分にはできない)どちらを選択したらよいでしょうか? また、なにを基準に判断すればよいのでしょうか? お手数ですが教えていただければ幸いです。(60代 既婚・子供なし 男性)

40代シングル女性のための“年金の増やし方”講座

老後不安払拭のためには早めの準備を

老後のためにお金の準備を始めたい。でも、どこから手をつければいいの?国立社会保障・人口問題研究所の人口統計資料集によると、50歳まで一度も結婚したことがない女性の生涯未婚率は2015年に14.06%と過去最高を記録しています。そして40代のシングル女性から、よく耳にするのは老後資金に対する不安。コツコツ貯めておきましょう、といっても限度がありますよね。老後の収入を増やすために、今、なにをすべきなのでしょうか?

「つみたてNISA」の活用で見落としがちな重要視点

考えるべきは“制度の優劣”ではない

2014年のNISA(少額投資非課税制度)を皮切りに、2017年のiDeCo(個人型確定拠出年金)、そして2018年1月からスタートする「つみたてNISA」――。近年、国内では資産運用において優遇税制が適用される制度が相次いで新設されています。新制度の導入をきっかけに、投資を始められた方もいらっしゃるのではないでしょうか。ただ、われわれのところに投資の相談にいらした方の中には、「どの制度を選べばいいのか、困っている」「どの金融商品を選べばいいか、わからない」という方が多いのが実情です。あれこれ悩んでいるうちに、結局何も購入しないまま放置してある、というケースも少なくありません。そこで今回は、3つの制度のメリットとデメリットを整理したうえで、どのように活用するのがベストなのかを考えたいと思います。

投資前にやるべきこと「3カ月分は預金してください」ルール

お金との向き合い方をどうする?【後編】

9月30日に開催されたマネーフォワードとマニーク共催「私らしく生きる。女性のためのライフ&マネーセミナー」で、金融ワカラナイ女子のためのコミュニティ「きんゆう女子。」を運営する鈴木万梨子氏と、マネーフォワードの瀧俊雄が対談しました。鈴木氏も瀧も「お金と使う人の垣根をなくす」という意味で、目指すゴールは同じ。では、両者が考える「これからのお金の向き合い方」とはどのようなものでしょうか。後編です。(前編、中編はこちら)

看護師ががっつり貯金 or 貯金ゼロに二極化する理由

ポイントはお金の「置き場所」

看護師は人の健康や生死に関わるお仕事で責任も重く、女性の多い職場でなにかとストレスも多いものです。大変な仕事であるがゆえに、一般的にお給料もほかの女性より高いのですが、お金の管理にまで時間をかけられないという事情もあるようです。しかし、日々、さまざまな方のお話を聞いていると自分の自由な時間が少なくても、お金の管理が「できる看護師」と「できない看護師」に二極化する傾向があると感じます。がんばって働いて得た大事なお給料をどのように管理するかで、貯金1,000万円も夢ではない仕事です。では、どのようにすれば「できる看護師」になれるのでしょうか? 具体的な事例でご紹介しましょう。

お金への不安を払拭するために、20歳なったらすべきこと

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は深野康彦氏がお答えします。19歳の大学生です。来月に20歳を迎え、年金なども始まります。現在、漠然とですが、お金に対して不安を抱いています。これからの超高齢化社会では、一人の若者が数人の高齢者を支える構図になると聞いて心配です。学校では、お金や資産の扱い方については教えてもらえません。家庭で聞くこともできますが、私は自身の家庭について「人並み以上に裕福であるとは言えない」と感じています。ですので、両親とはまったく違う方向性の現代の金銭的な感覚を学ぶべきなのではないかと思っています。こういった背景から、私は実用的なお金の知識を求めています。ティーンエイジャーまたは二十代の、これから仕事を見つけていく若者が資産設計していくにあたって読むべき本や、お金のプロの方の推薦書はありますか? また、今後すべきことなどがあったら教えてもらえるとうれしいです。(10代後半 独身 男性)

会社の確定拠出年金で元本割れ、どうしたらいい?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は内藤忍氏がお答えします。新しく入社した会社に確定拠出型年金制度があり、加入しています。毎月会社が5,000円、給与から5,000円を出し、運用をしています。ただ、加入している会社の制度では、通常の投資に比べて非常に選択肢が少なく、運用をはじめて数ヶ月ですが若干元本割れの状態です。自己資金を確定拠出年金に回すのはやめて、選択肢の多い自己運用にしたほうがいいのか迷っています。選択している運用項目は以下の通りになります。・ライフプランファンド・国内バリュー株式・外国株式インデックス・国内株式インデックス・海外債券確定拠出年金を自分で運用するメリットとデメリットをお教えください。(30代後半 既婚・子供1人 男性)

30歳手前の男性 もっと確定拠出年金を賢く運用するには?

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は内藤忍氏がお答えします。入社以来、確定拠出年金に加入していて、現在200万円程の残高になりました。これまではすべて外国債券(低リスク型)に投資するファンドに組み入れてきたのですが、まだ30歳前ということもあり、もっとリスクをとってもよいのではと考えています。ちなみに確定拠出年金以外では貯金が300万円程ありますが、運用は本格的にやっていません。ただ、毎月商品を選ぶといったこともしたくなく……。おすすめの運用手段があれば教えてください。また、確定拠出年金だからこそ試してみるべきことがあれば教えてください。(20代後半 独身 男性)

“確実に老後資金を準備する”ために一番必要なこと

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は深野康彦氏がお答えします。先日、夫が亡くなり約1,000万円の死亡保険金が入りました。現在、私は自営業を営んでおりますが、経営はあまりよくなく、収入はほとんどない状態です。2、3年で現在の商売に見切りをつけ、パートなどで働ければとは思っていますが、老後、年金だけで生活するのは厳しいと思うので、1,000万円を老後のために、どのようにやりくりすればいいかを悩んでおります。現在、保険は月額5万円ほど払っています。これらの保険については掛け捨てではないものの、それとは別に、少しでもこの1,000万円を増やせる方法はありませんでしょうか?(50代前半 子供2人 女性)

新入社員は「財形貯蓄」をやりなさい 後悔しない貯金術

先取り貯蓄を簡単&お得に実践

以前区役所で働いていたときは、毎月の給料は安定して、さらに夏と冬にボーナスがしっかりと出ていました。そんな環境にいる時に、しっかりとお金を貯めておけばよかった……。公務員を辞めた時に残っていたのは、わずかな金額の貯金のみ。もしもタイムマシンで過去に戻れたら、公務員になったばかりの頃の自分にこう言ってやりたい。「財形貯蓄をやりなさい!」と。意外と知らない「財形貯蓄」。今年入社したばかりの人や、この制度を知らない社会人の皆さんにとって知っておくべき制度なのです。

お金のプロ3人が語る“ズボラ投資”と iDeCoの強みは?

おすすめはインデックスファンド

投資は、“ほったらかし”が一番。『マンガで分かるiDeCoのはじめ方 ライバルはイデ子!?』の著者・高山一恵氏と、『ズボラでも「投資」ってできますか?』の著者、高橋忠寛氏は口を揃えます。高山氏と高橋氏、2人のファイナンシャルプランナーが語る、ほったかしの強みとは?そして、日々、彼ら自身が実践している投資方法とは?前回の「iDeCo×ズボラ投資」初心者のためのお金の話に引き続き、お二人と進行役にMoney&You代表取締役でマネーコンサルタントの頼藤太希氏を迎えたイベントの模様をレポートします。

“不服でも払うべき”給付だけじゃない、年金のメリット

FPの家計相談シリーズ

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのファイナンシャルプランナーが答えるFPの家計相談シリーズ。今回は野瀬大樹氏がお答えします。自営業者です。年金の支給開始を個人の選択で75歳まで遅らせる検討をしているというニュースを見ました。年金をどう考えるべきか、ご意見をお聞かせいただけないでしょうか。単純に、自営業者の損得についてだけでも構いません。個人的には、自己責任のもと年金を払わずに個人で運用する方法でもよいのではと考えたくなってしまうのですが。(30代前半 独身 男性)