はじめに

7月6日、トランプ政権は340億米ドル相当の中国製品に対して25%の追加関税を発動し、米中貿易戦争における最初の実力行使に出ました。これに対して、中国は即座に反撃し、同額の米国製品に対して同率の追加関税を発動しました。

今回の関税発動をきっかけに、米中貿易戦争は新たな局面に入り、今後両国の出方次第で報復の応酬が更にエスカレートする可能性があります。

米中貿易戦争を巡る緊張感が高まる中、中国本土の代表的な指数である上海総合指数と深セン総合指数の年初来騰落率はそれぞれ▲14.9%と▲17.1%と、他の主要国の指数と比べて特に株価パフォーマンスの悪さが目立っています(年初来騰落率は7月9日時点)。

今回は中国本土株式市場の株価が大きく下落した要因と見通しについて考えてみたいと思います。

貿易戦争は株安の一つの要因に過ぎない

中国本土株式市場の株価が大幅に下落した主な要因は、外部要因と内部要因の二つに大きく分けられます。

このうち外部要因は、米中貿易戦争に対する懸念と人民元安が挙げられます。米中貿易戦争の勃発によって中国経済が打撃を受け、そこから資本流出が起き、そして株安・通貨安につながる、という構図は非常にわかりやすいため、日本など海外投資家の目にはこの構図が株安の要因として強く映ったと思います。

実際、中国本土株式市場の下落が加速し始めた2018年4月以降、米中両国が相互に追加関税を課すと発表し、人民元の対米ドルレートも1米ドル=6.3元前後から1米ドル=6.7元へと元安トレンドに転換しました。これを受けて、中国本土市場では海外投資家が保有する大型優良銘柄の株価下落が目立ちました。

中国本土株式市場の売買代金の大部分は個人投資家によるもので、海外資金流出の影響は他の新興市場ほど大きくないものの、外部要因の悪化に伴う投資家心理の悪化と海外投資家の株式売却は、確かに相場に悪影響を与えたと言えます。

ただ、グローバルマーケットである香港株式市場を見ると、香港ハンセン指数の年初来騰落率は▲4.1%と、上海総合指数や深セン総合指数に比べて株価の下落率が小幅にとどまっています。

中国本土株式市場と香港株式市場はどちらも中国のファンダメンタルズに基づいていることを考慮すると、中国本土株の大幅下落を外部要因だけで解釈するのは困難で、内部要因にも注目する必要があります。

カギは国内金融政策

内部要因は、金融規制に伴う流動性の悪化が挙げられます。今年4月、中国政府当局は「金融機関の資産管理業務の規範化に関する指導意見」を公表、即日施行しました。この指導意見は、銀行が販売する理財商品(シャドーバンキングの代表的な商品)などによって生じる金融リスクを防止するために制定されたものです。

指導意見の中身を見てみると、(1)元本及び収益保証の禁止、(2)資金プール(短期資金を長期投資に充てること)の禁止、(3)迂回融資の禁止、(4)非標準化債券類(ハイリスク資産)の公募禁止などの規制が含まれています。

これらの金融規制によって、シャドーバンキング経由で不正融資を受けていた不動産や第三セクター関連企業の資金繰りが悪化し、今年上半期だけで約20件の債券デフォルトが発生しました。

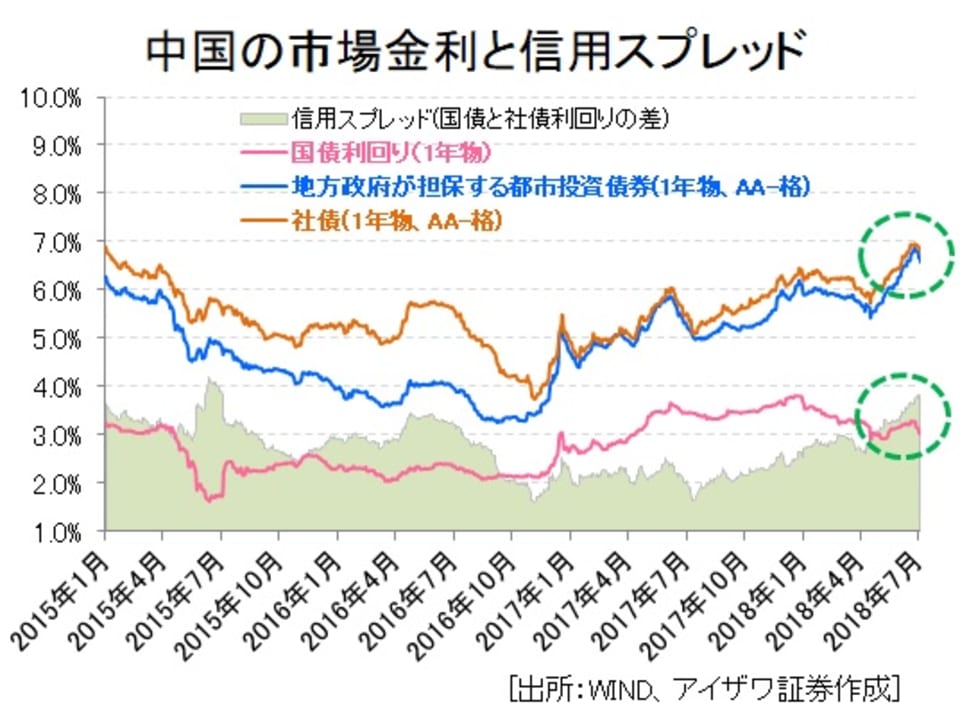

また、債券市場では低格付け(AA-格)社債の利回りが4月の5%台から直近の7%弱まで急上昇し、国債と社債利回りの差である信用スプレッドも2015年7月以来の水準に拡大しました(下図参照)。

低価格社債の利回り上昇と信用スプレッドの拡大は、企業の信用力低下を意味するため、中国本土株式市場にとって流動性悪化と株安の要因になります。実際、金融規制が実施されてから、中国の5月の社会融資純増額(銀行新規貸出と直接金融の純増額合計)は7,608億元と前年同期の約7割に縮小しており、流動性の悪化を背景に中国本土株の下げが加速したと思われます。

中国株式相場は底固めとなるか

米中貿易戦争の激化が懸念される中、中国政府は景気に配慮する形で7月5日から預金準備率を0.5ポイント引き下げました。これを受けて、都市投資債券や社債の利回りはやや低下し、流動性のひっ迫がある程度緩和されたことで中国土株式市場も反発し始めています。

足元、米中貿易戦争や人民元安などの外部要因は依然中国本土株式市場の重石になっているものの、流動性などの内部要因については既に最悪期を過ぎた可能性があり、今後中国本土株相場は徐々に底固めの展開に入るのではないかと見ています。

(文:アイザワ証券 市場情報部 アジア情報課 王曦)