はじめに

リスクを抑えるなら「指数への投資」も一法

個別銘柄に投資するリスクを負いたくない方は、東証REIT指数に連動する「東証REIT指数インデックスファンド」に投資するのも手です。

東証REIT指数とは、J-REIT全銘柄を対象とした「時価総額加重型」の指数。いろいろな種類のJ-REITに幅広く分散投資する効果が得られます。

ただし、足元では東証REIT指数の上値は重くなっています。これは、J-REITが利回り商品であることが理解されるようになった結果と考えています。

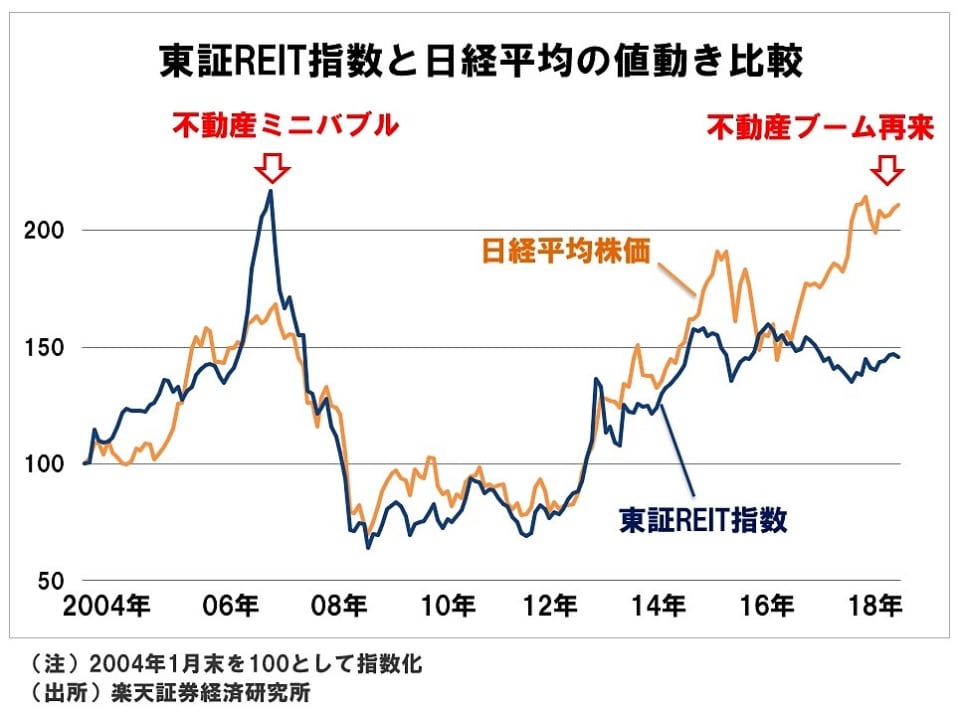

2007年の不動産ミニバブルの時は、東証REIT指数が日経平均株価を上回る急騰を演じました。この頃の投資家は、J-REITが利回り投資商品であることをよく理解していなかったといえます。成長株を買い上がる感覚でJ-REITが買い上げられました。

2008年に不動産ミニバブルが崩壊し、さらにリーマンショックが起こると、日経平均も東証REIT指数も暴落しました。J-REITは利回り商品であるにもかかわらず、ブームで急騰した反動から、日経平均よりも大きく下がりました。この頃は、日本株とJ-REITを両方保有しても、分散投資効果はまったく得られませんでした。

REIT指数の有効な活用法は?

日経平均と東証REIT指数の連動は、その後も続きました。ただし、2015年以降は異なる値動きになりつつあります。

日経平均が上がると東証REIT指数が下がり、日経平均が下がると東証REIT指数が上がる傾向が見られます。J-REITがようやく利回り商品として売買されるようになってきたと考えています。

今後、東証REIT指数は、日経平均と逆の動きをする傾向が強まると予想しています。つまり、日経平均が上がっても上がらず、下がっても下がりにくい商品になるわけです。

利回り商品として日本株と併せて保有すれば、一定の分散投資効果が得られるようになると考えています。