はじめに

親のツケを子どもに回さないために

独立行政法人日本学生支援機構のウェブサイトでは、貸与型のシミュレーションを行うことができます。毎月の貸与月額と、貸与の月数を入力すると、卒業後の返済額や返済期間がわかります。

たとえば、第一種奨学金(無利息)なら、私立/自宅外で毎月6.4万円を大学4年間で借りると、総額307万2000円で、216回で返済します。返済期間は18年間で、毎月返済額は約1万4,000円です。

第二種奨学金(有利息)では、毎月8万円を大学4年間で借りると、利率1.00%で計算すると、総額425万7117円(元金384万円)で、240回で返済します。返済期間は20年で、毎月返済額は約1万7000円です。

※どちらも機関保証制度は考慮していません。

こどもの負担を軽くする方法

ちなみに、卒業時の年齢が22歳として返済期間18年では完済する頃は40歳になっています。20年なら42歳です。子どももそこそこの中年になっています。300万円を超える借金を抱えて社会人スタートしなければなりません。途中で繰上返済でもしない限りは長い返済人生が待っています。

そこで、どうしたら子どもの負担をできる限り軽くしてあげられるのか真剣に考えてください。

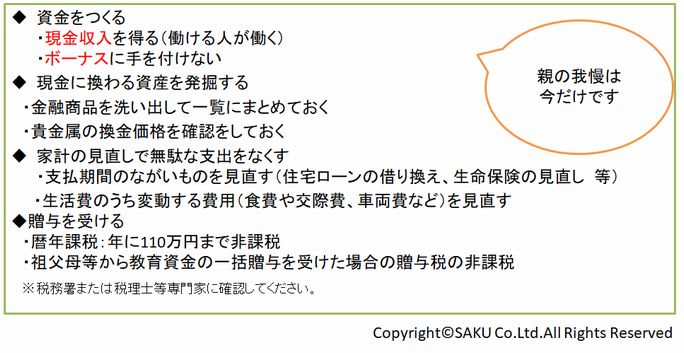

高校での講演で私が最後のスライドに映すものがあります。子どもが小さい家庭では早くから準備ができますが、すでに高校生になってしまったという家庭には次の事項を参考にしてほしいと思います。とにかく現金に換わるもの、入ってくる方法を探してください。

子育て最後の「登り坂」を登りきるために

そして、まだ、子どもが小さいから大丈夫だと安心していても、意外に時間はあるようでないものです。8歳ならあと10年です。私立大の理系なら600万円を見積もると、年間60万円を貯めていかないと間に合いません。

家計の負担を減らすためには、妻も少額でもいいので収入を得続けることです。子どもの手がかからなくなってから働くのでは間に合わないかもしれません。

進学も就職にも、「子どもには経済的自立をしてほしい」という親の願いが込められていることでしょう。その自立の妨げを親がつくってしまっては本末転倒です。

親の願いのなかに、お金の苦労はさせたくないということがあるのなら、進学のお金について子どもと何度も話をしてみましょう。それでも、進学するのであれば、家計から出せる金額と誰がいくら借りるのかを話し合ってください。

そして、家計のやりくりをどこまでできるのか、今一度検討してください。教育費は、決まった期間しかかかりません。この時期を通り過ぎれば、ようやく親自身の人生について考えることができるようになります。わが家でも息子が4月から大学に入学しました。もうしばらくお金がかかる時期は続きそうです。