はじめに

今後25年間のキャッシュフロー表からマイホームの予算額を考える

さて、今後の家計は2人のお子様の育児にかかる費用や教育費用を月収から捻出し、なおかつ毎月20万円の貯蓄ができるような家計改善を目指します。60歳を退職とした場合、現役の15年間で教育・住宅・老後の三大資金の目途を立てなくてはなりません。少し窮屈に感じるかもしれませんが、食費、水道光熱費、通信費、お小遣いなどを含む基本生活費をダウンサイジングしていきましょう。

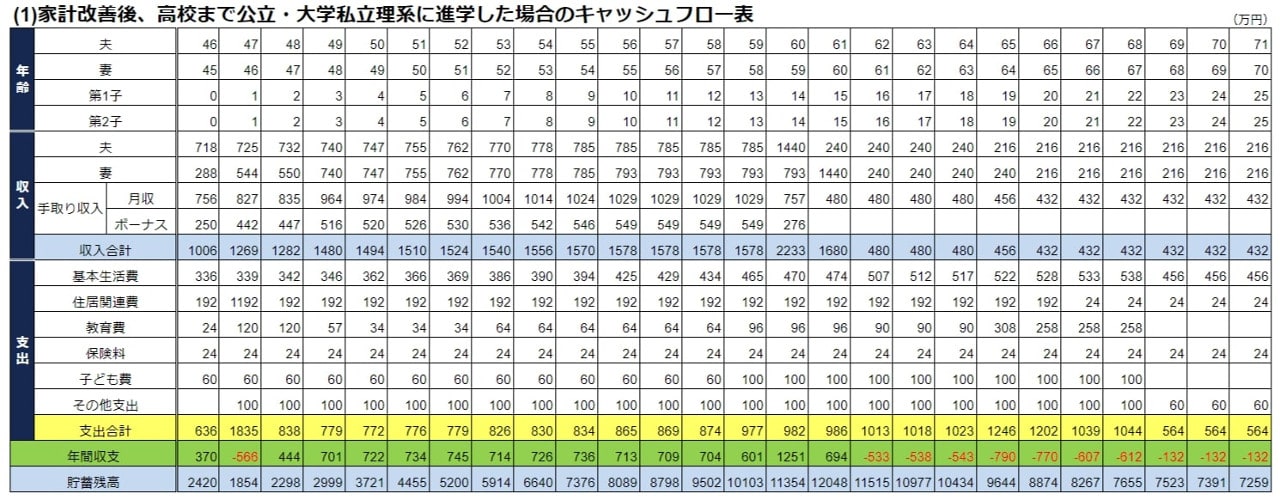

(1)高校まで公立、大学は私立理系・自宅通学とすると…

家計改善後、相談者様がフルタイム勤務となれば、お子さんが3歳から中学入学前までの10年間で毎月20万円の貯蓄ができます。もちろん、小学校までの教育費を月々の生活費から捻出した上で、教育資金2400万円の準備をすることができます。また、ご夫婦とも今と同じ収入が維持できればボーナスからも5000万円以上ストックでき、相談者様60歳時には退職金を含め貯蓄残高は1億円を優に超えます。

お子さんが高校に入ると年間収支がマイナスとなり、いよいよ貯蓄の取り崩しが始まりますが、老後資金が枯渇することはなさそうです。

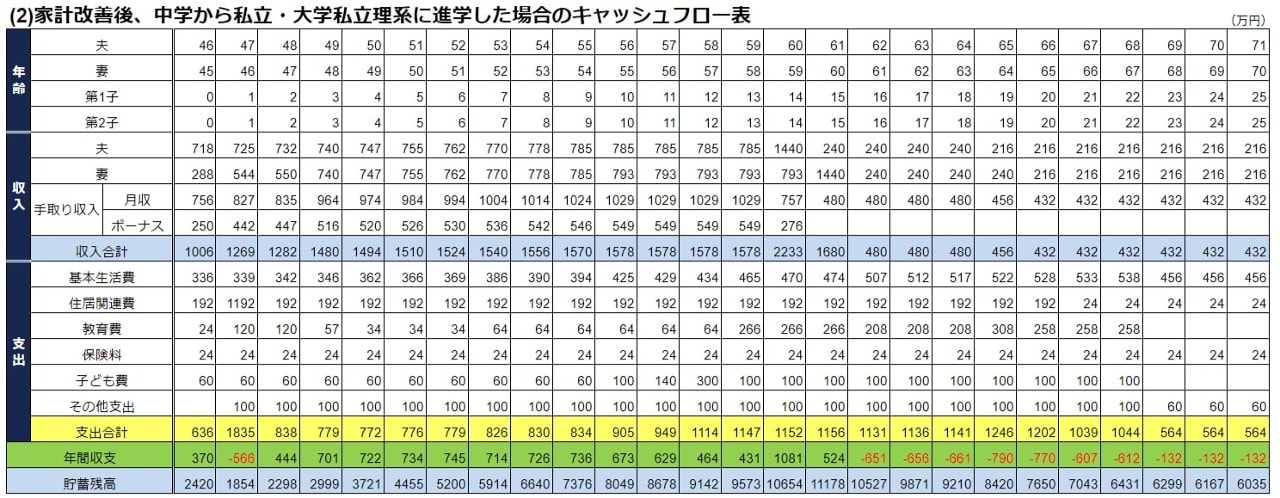

(2)中学から私立、大学は私立理系・自宅通学とすると…

中学から私立コースを選択した場合、小学4年生から進学専門の塾通いが始まるため、月々20万円の貯蓄ができるのは小学3年生までの6年間で約1400万円です。私立中学に進学後はボーナスやご夫婦の退職金からの充当で乗り切ります。老後資金も子ども2人が社会人になったあと、70代にむけて6000万円はキープできそうです。

・夫婦ともにボーナスを含む手取り収入は55歳まで1%で上昇、60歳時の退職金は1200万円。60歳からの5年間は手取り収入240万円で働き、65歳からの年金額は216万円と仮定する。

・妻は職場復帰後も現在と同じ収入とし、1年後に時短勤務で復帰。3歳からはフルタイム勤務とする。

・基本生活費を見直し(食費8万円・水道光熱費3万円・通信費2万円・お小遣い8万円・その他7万円)、大学卒業までは上昇率を1%とする。その後の生活費は、現在の38万円とする。

・食費は子供4歳・7歳時に12万円、10歳・13歳・16歳時に24万円ずつ増額。

・住居費は現在の家賃16万円(マンションの場合は管理費等を2万円と仮定)以内での返済となるよう住宅ローンを組む(2019年9月現在フラット20最頻金利1.05%、返済期間20年、頭金800万円、諸費用200万円)

・教育費(1)は高校まで公立、大学は私立理系の自宅通学、(2)は中学から私立、大学は私立理系の自宅通学(中学進学の専門塾代として小4で100万円、小5で140万円、小6で240万円)と仮定。

・子ども費は、双子のミルク・おむつなど60万円。乳幼児期が終了しても習い事や塾代として小学校までは同額を支出、中学から大学卒業までは40万円増額とする。

・その他の支出は、固定資産税や年間の雑費、旅行代としてボーナスから年間100万円を充当していると仮定。

・貯蓄残高の運用率は考慮していません。

教育費と老後資金を考慮すると、無理のないマイホーム予算はいくら?

では、無理せず購入できるマイホーム金額はいくらになるでしょう。

現在の住居費をもとに65歳までの20年間で住宅ローンを組む場合、マンションでは3000万円(138,638円×240回返済)、戸建てなら3400万円(157,123×240回返済)の借入となります。これに頭金800万円を加えた3800万円~4200万円が1つの目安です。

ここでキャッシュフロー表を確認しましょう。25年後の貯蓄残高は(1)が7200万円、(2)が6000万円です。介護費用2人分の1000万円を除き、毎年130万円を取崩しても人生100年を十分に生き抜けそうです。

残高から逆算すると、マイホーム予算に1000~2000万円ほど回せそうです。住居費16万円は変えずに年間60~100万円ボーナス払いを利用して、購入金額を4800~5600万円にアップさせることもできます。戸建てとした場合は管理費分の2万円を住宅ローンに充当して予算額を400万円増やせます。

三大資金が重なる相談者様は、この10年が最後の貯めどきです。ご夫婦が何にお金をかけて人生を送りたいのか。キャッシュフロー表を参考に退職金額や公的年金額を知った上で、マイホーム予算を割り出してみてはいかがでしょう。

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのFPが答える「みんなの家計相談」の過去の記事一覧はこちらから。