はじめに

教育費のピークを乗り越えられる家計の作り方

【ポイント1】毎月10万円の支出に耐えられる家計づくり

毎月かかる教育費が最も多い11.6万円の時期に備え、今から毎月10万円の支出に耐えられる家計づくりを始め、教育費負担が少ない時期はその差額を貯めておきましょう。

現状、「貯蓄のための保険」と「その他の支出」が毎月の家計を圧迫しています。保険料を年払にしてボーナスからねん出、また「その他の支出」についてもムダ遣いがないか確認し、毎月使える(貯められる)お金を増やす工夫を。

使途不明金をなくせるのであれば、お小遣いをもう少し増やしてもよいと思います。また、この秋始まった幼保無償化で、教育費の負担も激減するでしょう。

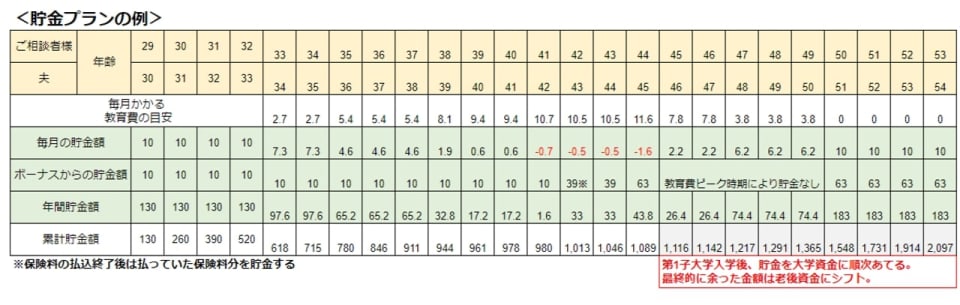

たとえば、毎月10万円の支出に耐えられる家計ができあがると、以下のように貯めていくことができます。

もちろん子どもの成長に伴い生活費も上がるため、プラン通りにはいかないですが、貯金推移のイメージはおわかりいただけるかと思います。

【ポイント2】3人目についても“使ってしまわない仕組み”で貯金をすること

保険でも積立定期預金でも良いですが、使ってしまわないような仕組みで少しずつお金を貯めておきましょう。

【ポイント3】進路えらびは慎重に

公立・私立、どちらを選ぶかで、教育費は大きく変わります。貯金状況に合わせ、どの進路ならやりくりできるかを慎重に考えましょう。

現状、無理に投資はしなくてもOK! するなら「つみたてNISA」

投資を始めるべきか悩んでいるとのことですが、何のために投資をしたいのでしょうか?

老後資金でしょうか。老後資金であれば、どのような老後人生を送りたいかにもよりますが、加入されている貯蓄型生命保険に加えて、お子様の大学卒業後にも貯める時間があるため、大きな心配をする必要はありません。

とはいえ現在は、非課税でできる積立投資の手段があるため、家計から毎月出せる余剰資金ができたら一部活用を考えてみても良いですね。

非課税でできる積立投資には、60歳になってはじめて受け取ることができる「個人型確定拠出年金(iDeCo)」と、20年間非課税で積立運用でき、いつでも引き出すことができる「つみたてNISA」があります。

このうちiDeCoでは、拠出したお金が全額所得控除になるため、毎年の所得税・住民税を減らすことができますが、60歳まで引き出すことができないという特徴があります。

一方つみたてNISAであれば、いつでも資金を引き出すことができるため、たとえば一部を教育費やローンの繰り上げ返済にあてるといった活用ができます。

ご相談者様の場合、今後のライフプランによってお仕事状況や家計が大きく変動するため、どちらかといえば、運営管理手数料がかかり続けるiDeCoではなく、つみたてNISAの方が活用しやすいでしょう。

前述した貯金プランを例にすると、毎月貯められるお金のうち一部(たとえば月1万円)をつみたてNISAにて運用するというのも選択肢になり得ます。限度額である年40万円は使いきらなくても良いんです。

元本割れをする可能性のあるリスク運用ですので、家計状況とリスク許容度に合わせて、できる範囲で考えることが大切ですよ。現状急いで無理に投資を始めなくても良いでしょう。

ご夫婦で今後のライフプランをいっぱい話し合い、想いをかなえられる貯金プランを立てて、実行してくださいね。

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのFPが答える「みんなの家計相談」の過去の記事一覧はこちらから。