はじめに

(2)国際分散投資をすること

一気にお金を増やしたいという場合、値上がりしそうな資産に集中投資をする方が効率は良いのですが、今回のような事態が起こると、ダメージも大きいため、複数の資産に分散して投資しておくことが大切です。

実際、コロナショックが起こるまでは、米国株は絶好調だったのですが、コロナショックが起きてからは、米国株でも日本株以上に暴落しました。特に今のように世界全体が先行き不透明な時期は、どこの国の株価が上昇するのか予測するのは困難でしょう。

例えば、国内外の株や債券に投資している投資信託であれば、株の値下がりリスクを債券の上昇でカバーできる可能性があります。また、円相場が下落した場合にも外貨の上昇でカバーできる可能性があります。国も地域も資産も分散投資をすることにより、全体的なリスクを減らすことができます。

(3)運用成績に影響する「信託報酬」を確認すること

投資信託は、購入時、保有時、売却時にコストがかかりますが、中でも投資信託を保有している間、継続的にかかる「信託報酬」は要チェックです。

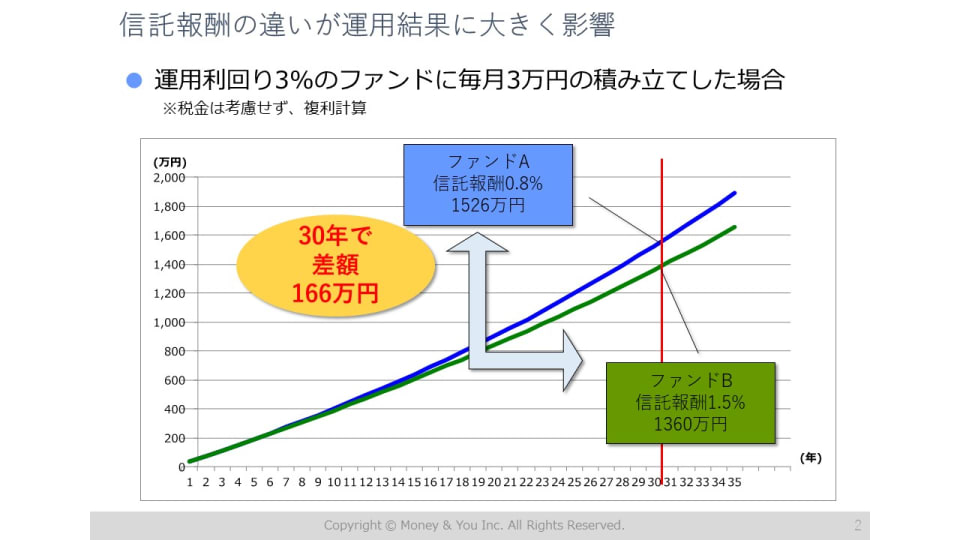

コストは運用結果に大きな影響を及ぼします。例えば、運用利回り3%のファンドに毎月3万円を積み立てた場合、ファンドAの信託報酬は0.8%、ファンドBの信託報酬は1.5%だとすると、ファンドAとファンドBの30年後の差額は166万円にもなっています。長期で見ると大きな差になりますね。

将来の相場を予測するのは難しいですが、コストが低い商品を選ぶことによって、その分だけ将来のリターンを押し上げることができます。他の投資信託に乗り換える場合にも信託報酬はチェックしましょう。

ちなみに、投資信託は、運用方法の違いにより、「インデックス型」と「アクティブ型」に分かれますが、信託報酬が安いのは「インデックス型」です。

インデックス型は、日経平均株価やTOPIX(東証株価指数)といった市場を代表する指数に連動して運用されます。指数に連動するようにコンピューターに任せて運用するため、投資信託の年間コストである信託報酬が低く設定されているわけです。

一方、指数の値動きを上回ることを目指して運用するのが「アクティブ型」です。インデックス型と異なり、運用担当者が個別の会社を分析したり、市場を分析したりして、有望な会社や業種、国などを選んで投資します。企業リサーチのコストやファンドマネージャーの報酬などで手数料が高いのが一般的です。手数料が高くても、常に運用成績がよければ高いリターンが得られる可能性がありますが、過去のデータを見ると、長期的に目標とする指数を上回る成績を上げられているアクティブ型の投資信託はかなり少数です。このデータからもわかる通り、資産運用のプロであったとしてもインデックス型より高い利回りを出し続けることは難しいことを物語っています。長期的に運用するほど、コストは運用成績に大きな影響を与えるので、コストが低いインデックス型を選んでおいた方が無難といえるでしょう。

信託報酬の違いが運用結果に大きく影響

信託報酬の違いが運用結果に大きく影響