はじめに

退職金としての投資資産

ご相談者の現在の投資額合計は1130万円です。NISAやiDeCoは、税制上のメリットがあり、また低リスク商品といえます。この投資資産はご自身の退職金の代わりと考えての準備だと思います。

積立金は毎月の生活費の「その他」項目の10万円の中からねん出していると思われます。今後も毎月5万円ずつ積立型商品に投資すると、32年間で1920万円になります。

現在の投資資産と合わせると3050万円です。元本保証の商品ではないので確定ではありませんが、退職金としての見込み額と考えていいでしょう。

ただし、個人事業主の公的年金は、国民年金のみです。退職金のほかに、老後の資金を自分で準備しなければいけません。

3人目ができた場合に老後資産はいくら残る?

現在、ご相談者の貯蓄総額は320万円あり、毎月23万円を貯蓄に回しています。今後お子さんの成長に伴い、教育資金や生活資金が増額しますので、同じペースで貯蓄することはできないでしょう。

今後、家計を赤字にせずに、まとまった老後資金を貯蓄できるかを検討してみましょう。

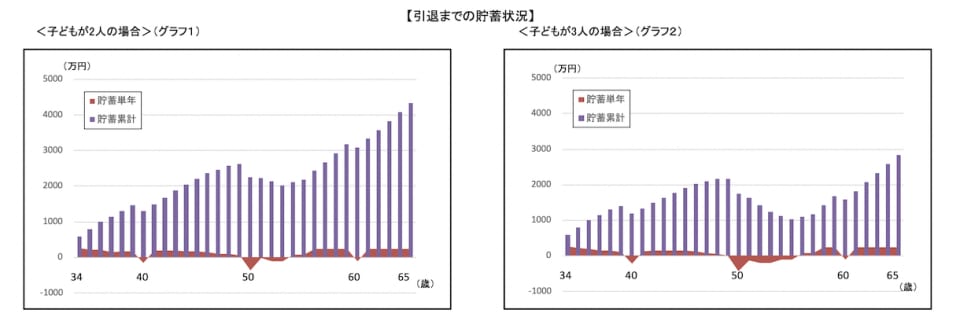

【表1】で示した収入・支出と、上記で示した子どもの大学卒業までの教育費を加味して、ご相談者の家計の貯蓄状況をグラフにするとこのようになります。【グラフ1】は、お子さんが2人の場合、【グラフ2】は2年後に3人目のお子さんが生まれた場合を想定しました。

どちらの場合も、単年度では赤字になる時期もありますが、ある程度の急な出費にも耐えられる良好な家計といえます。

お子さんが2人であれば、65歳の引退時には、4000万円以上の貯蓄が見込まれます。お子さんがひとり増えることで、教育費の1500万円から2000万円を余分に支出することになるので、お子さんが3人の場合は単純にその分の貯蓄が減額します。

退職金代わりの投資資産の約3000万円を合わせると、お子さんが2人の場合は約7000万円、お子さん3人になれば約5500万円が、夫婦の老後資金と考えられます。

少し余談になりますが、ご相談者の住宅ローンの情報から想像すると、借入期間35年の固定金利で借り入れていると思われますので、65歳の時点で、住宅ローンが数百万円残っているかもしれません。