はじめに

7000万円の物件を買っても老後資金は問題なし

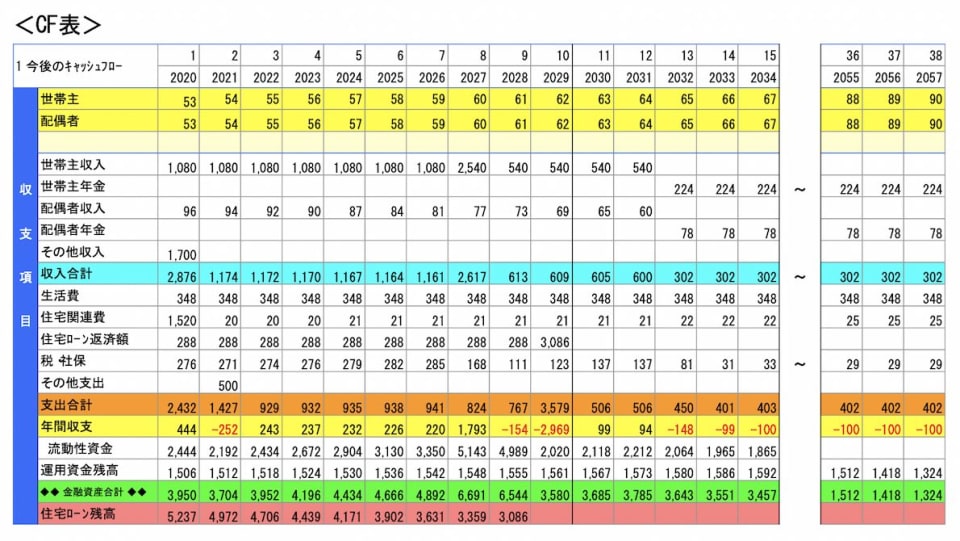

これらを踏まえてCF(キャッシュフロー)表を作成してみました。

<前提条件>

収入:ご主人様~60歳1,080万・60歳~65歳540万、奥様~60歳96万

世帯年金:65歳~約25万/月

退職金:60歳2,000万

生活費:29万/月

住宅購入:年収からの借入れ可能額5,500万、頭金1,500万、住宅ローン5,500万 変動金利0.45%、返済期間20年、10年後に残債を一括返済予定。

自動車購入:来年500万

将来の相続:考慮せず

仮に諸費用込みで7,000万円の物件を頭金1,500万円入れて5,500万の住宅ローンを組めたとしても、返済しながら貯蓄をすることも可能です。90歳時点で1,000万円強の貯蓄が残る計算となります。

もし、住宅のリフォームや介護などを考慮しても、将来の相続によるご実家の売却などを想定した場合は、十分老後の生活はしていけるでしょう。

無理に高い物件を買う必要はない

住宅ローン控除を最大限活用しながら、生活出来る範囲の物件金額について考えましたが、当然無理に高い物件を購入する必要はありません。住みたいエリアやどのような家でどのようなライフスタイルを実現させたいのかが重要となります。まずはそこからスタートが基本です。

今回いただいた情報以外にも、例えばお子さまへの結婚資金援助や住宅購入資金援助、お孫さんが出来た場合の援助など、出来ればやってあげたいというものもあるかもしれません。

ご相談者は既に教育費も終わっており、それなりの資産形成もされてきているので、ある程度の余裕はあるようです。

住宅購入以外の老後にやりたいことやお金が掛かりそうなことを想定し、慎重な住宅購入を目指しましょう。実際に購入したい物件が見つかれば、その金額でどうローンを組んだら良いのか、住宅ローン控除や生活を考慮しながら専門家に相談し、シミュレーションを作成してみてください。きっと理想の住宅購入及びセカンドライフが実現出来ます。

何より大事なのは、金銭的にも精神的にも安心できる日々の生活です。

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのFPが答える「みんなの家計相談」の過去の記事一覧はこちらから。