はじめに

子どもの教育費を軸に貯蓄残高の推移を予測する

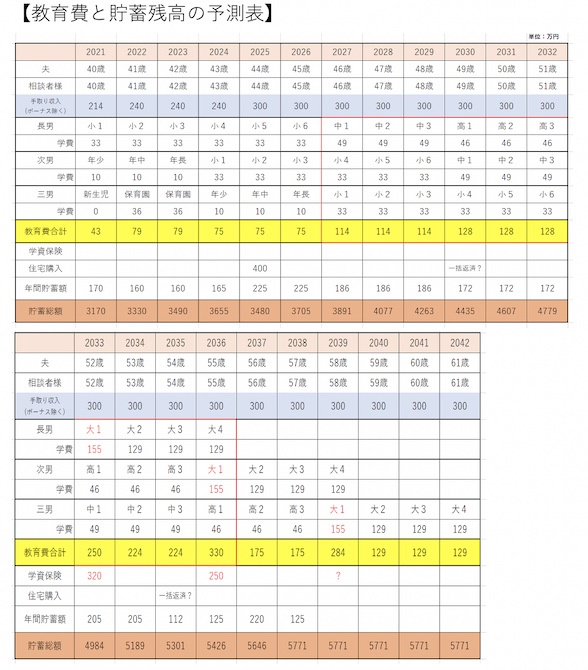

まずは3人のお子さんの教育費を軸に年間の貯蓄額のシミュレーションをしてみましょう。

●前提条件

・進路は3人とも高校までは公立、大学は私立理系(自宅通学)とする。

・保育料は36万円(国徴収金基準額表の所得割額301,000円未満の基準額60,100円とし2人目半額とした場合)幼稚園は学校納付金等54,532円・学校給食費19,014円・学校外活動費83,895円の合計16万円、小学校321,281円(33万円)、中学校488,397円(49万円)、高校457,380円(46万円)はそれぞれ文部科学省の平成30年度子供の学習費調査の結果を参照。大学・私立理系、入学金254,309円・授業料1,105,616円・施設設備費151,344円、1年目155万円、2~4年目129万円とし、文部科学省の私立大学等の平成30年度入学者に係る学生納付金等の調査を参照。

・出産手当金653,356円、育児休業給付金2,101,000円は標準報酬月額を30万円として試算。フルタイム勤務から標準報酬月額を38万円とし、給与天引き後の手取り収入は25万円とする。年間貯蓄額は相談者様の手取り月収の合計から年間の教育費を差し引いた残金を回すものとする。

・学資保険の満期金は長男、次男それぞれの大学資金に充当する。

・住宅購入は頭金200万円、諸費用200万円として試算

プロフィールの収支と前提条件をもとに単純シミュレーションした結果は、3人の教育費が重なる10年間も全く問題なくお金の貯まっていく家計となりました。ただ、進学コース(中学から私立+400万円/1人、大学は一人暮らしとなった場合は+450万円/1人)によっては教育費が2,600万円ほど増えます。現状では住宅購入の頭金や投資へ1,000万円ずつ回しても生活に支障はないように感じます。

では、3つのご相談内容を見ていきましょう。

1)教育資金は必要額を元本確保で備え余裕資金でインフレリスクに対応

現在の学資保険は、上のお子さん2人が加入されたときに比べ予定利率も低く、返戻率もさほど期待はできません。そのためインフレリスクを補うために運用成果が期待できる投資信託を併用して準備するのは良いと思います。

ジュニアNISAは、新規での買付が2023年までの3年間で終了となりますが、その後は改正により18歳になるまで非課税で運用することができます。2024年以降は18歳未満でも途中引き出しが可能となり使い勝手がよくなります。今年から限度額80万円の枠を全部使って投資すると3年間で合計240万円を18歳まで非課税で運用できることになります。ただしジュニアNISAは、増える可能性はあるものの元本保証ではありません。少なくとも入学準備金と1年目の学費は学資保険で確実に備えておきましょう。

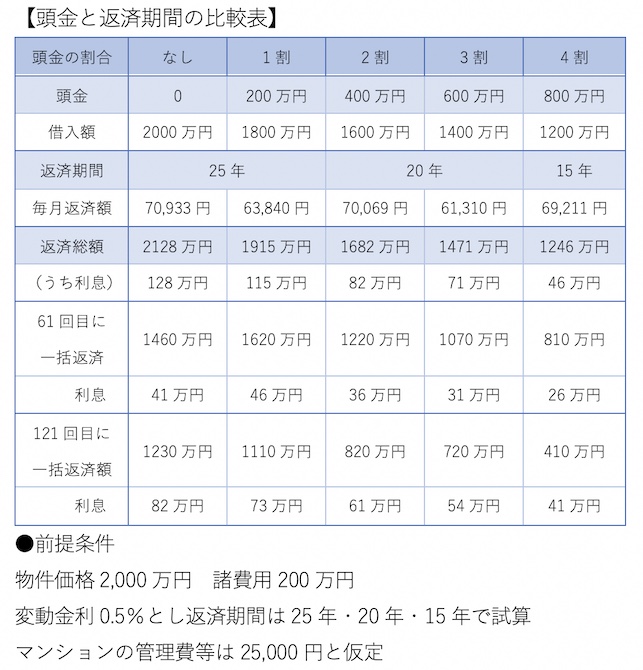

2)住宅ローンの頭金と返済期間は購入時のライフプランと金利状況等による

頭金や返済期間の目安は、購入時の家計状況、住宅ローン金利、住宅ローン控除などの情報を考慮して判断することをおすすめします。住宅ローン控除が現行制度と変わらないようであれば、返済期間を10年として月々の返済額に無理がない金額となるよう頭金を入れるのが一つの目安となります。しかし今後は住宅ローン控除を見直すといった動きもあるようですので注意が必要です。

参考までに、月々の返済額がマンションの管理費等も含め現在の住居費9万円に近い金額となるよう頭金と返済期間を試算しました。

例えば、長男が小学校5年になった時点で200万円を頭金円とし、1,800万円を25年返済の住宅ローンとした場合の月々の返済額は、約6万4,000円となります。マンションの管理費等を含めても現在の住居費と同じ9万円台に納まるのではないでしょうか。

購入時は手元に現金を残し、3人のお子さんの進路や教育資金の準備などライフプランの見通しが立った時点で住宅ローンの一括返済をしても良いと考えます。ちなみに5年後のローン残高は約1,620万円、仮に金利が変わらなかったとすると10年後は1,110万円となります。

先ほどの「教育費と貯蓄残高の予測表」を参考にライフプランの変化に対応できる金額を残した上で、頭金の割合を決められてはいかがでしょう。