はじめに

米FRBによるテーパリング決定のタイミング

では、順調な雇用の回復を受けて、米FRBはどのタイミングで金融政策の変更(資産買取規模の縮小:テーパリング)を決定するのでしょうか。次回のFOMCは9月21~22日に予定されていますが、それより前に8月分の雇用統計が発表されます。

新型コロナの感染拡大で8月分の雇用統計は予測が困難ですが、仮に8月分の数字が強くても、9月のFOMCでテーパリングが決定される可能性は限定的とみられます。7月のFOMCでは、「今後複数回の会合」で経済の進展を検証する旨が指摘されており、9月は時期尚早というわけです。

8月分の雇用統計が強くて、急回復が予想されている9月分の雇用統計がやはり強いということになると、11月FOMCでのテーパリング決定が現実味を帯びてきます。もし、10月分の雇用統計まで確認したい、ということになると11月のFOMCには間に合わないので、12月FOMCまで決定が先送りされることになるとみられます。いずれにしても、テーパリングの決定は11月か12月のFOMCの二択になりつつあると考えられます。

筆者は12月FOMCでの決定を予想していますので、11月だと想定よりやや早いイメージですが、高々1カ月の違いなので、50歩100歩で大差はないといえるかもしれません。いずれにせよ、現時点で米金融政策の引き締めに向けた時間軸は、既定路線に沿ったかたちで進んでいるといえるでしょう。

そうした動きに合わせて、米10年国債利回りは、テーパリングが決定される年終盤に向けてもう一段階、水準を切り上げることが予想されます。

米金利上昇による株価へのダメージを業績改善がカバーする構図に

米市場金利の上昇は、堅調に推移する米国株にとって、「不都合な真実」となるのでしょうか。それは、米FRBの金融政策の舵取り次第といえるかもしれませんが、金融引き締めに向けた取り組みが、景気回復を妨げないペースで進められる限り、その答えは「ノー」です。

足元の米企業業績は好調に推移しています。2021年の上期は前年との比較で大幅な増益を達成し、通期では4割超の増益となることが見込まれています。

しかし、2022年の業績について、市場の見方は依然として保守的で、9%程度の増益見通しにとどまっています。足元の実績が良好でも、先々の見通しの引き上げに今一つつながっていないのが実情です。果たして、そうした見方は妥当なのでしょうか。

7月の終わりに公表されたIMF(国際通貨基金)による世界経済見通しでは、引き続き、米国景気に対して強気の見方が示されました。2021年の米経済は7%の成長、続く2022年も5%近い成長が予想され、新興国並みの高い成長を遂げる見通しとなっています。

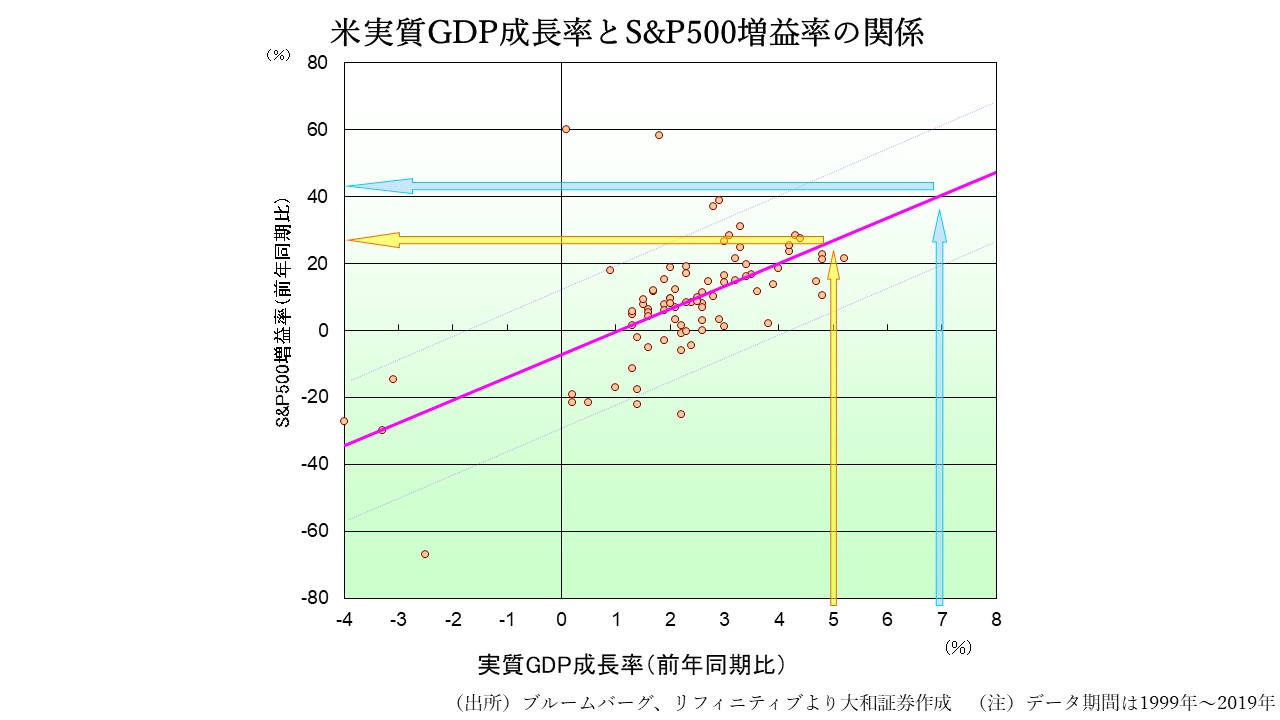

過去の米マクロの経済成長率(実質GDP成長率)とミクロの増益率(S&P500ベース)の関係にあてはめて考えますと、2021年のマクロ7%成長下での、ミクロ4割増益はほぼ整合的といえます。

しかし、2022年の5%近いマクロの成長下では、本来2割超の増益が達成されても不思議ではないのです。それが、足元の市場予想では9%程度の増益見通しにとどまっており、予想は保守的と言わざるを得ない状況です。