はじめに

相続対策の基本

(1)分割→(2)納税→(3)節税

相続対策とは何か? まず何をしなければならないのか?

そんなことを考える時、なんとなく 「相続税が掛からないような節税対策は?」など、真っ先に思い浮かばないでしょうか。

それを考える前に、以下の統計数字をご覧ください。

平成30年に亡くなられた方(被相続人数)は50,638人。

このうち、相続税の課税対象となった被相続人は3,388人。課税割合は、6.7%となりました。

※国税庁 平成30年分の相続税の申告状況について

つまり、100人中 7人くらいが「相続税」の課税対象となりますが、93人くらいは「課税対象ではない」、つまり納税の必要がなかった、という数字です。

相続税には「基礎控除」といって、ある一定金額までは税金をかけなくてよい、という制度があります。例えば以下の通り。

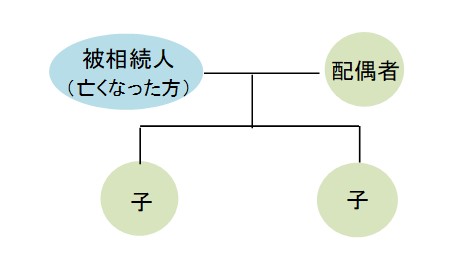

法定相続人 3人(配偶者+子2人)

基礎控除額の計算式 3,000万円+(600万×法定相続人)

上記の場合3,000万円+(600万×3)=控除額4,800万円

極めて簡単に計算するならば、「相続財産が4,800万円以内」であれば、相続税は一切かからないことになります。

では、何のために対策をするのか? 以下の数字をみてください。

裁判所・司法統計による「遺産分割事件(裁判)となった遺産価額データ」※令和元年版

※裁判所ホームページ(令和元年第52表遺産分割事件のうち認容を除く)―遺産の内容別

遺産分割で裁判になるケースとしては、「遺産価額1,000万円以下~5,000万円以下」が全体の 76.8% を占めている、という事実です。基礎控除額の適用額や課税対象 6.7%という数字と結びつけて考えるとどうでしょうか。

税金を払うか払わないか、という部分はほとんど問題ではなく、残された親族の間での揉め事の方が大事と思いませんか。

ところが、上記のように、「相続対策=節税」のイメージが先行して、本当に大事な部分を後回しにしてしまうケースが多くあります。その結果が、「遺産分割の法定争い」の数字に繋がっていると考えられます。