はじめに

バランスファンドの「4資産」と「8資産」得なのはどっち?

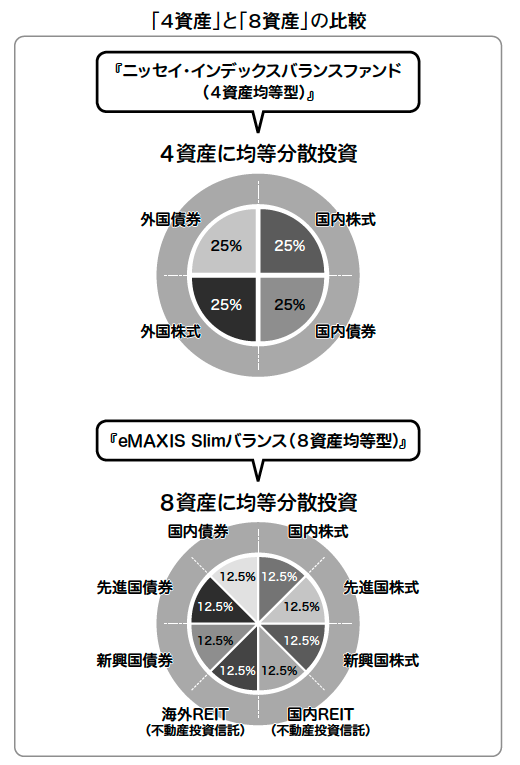

バランスファンドとひと口にいっても、投資している資産も配分比率も異なります。多く見られるのが、国内株式、外国株式、国内債券、外国債券の4資産に分散投資しているタイプと国内株式、先進国株式、新興国株式、国内債券、先進国債券、新興国債券、国内REIT(不動産投資信託)、海外REITの8資産に分散投資しているタイプです。

これまでの話から、分散数が多いほど分散効果が働くので、「4資産よりも8資産の方がリスクは低くなる」と勘違いしている人も多いかもしれません。

ポイントになるのは、資産全体の中でリスク(値動きの幅)が大きい資産がどれくらいの配分を占めるかです。

実際のファンドを例に見てみましょう。「ニッセイ・インデックスバランスファンド(4資産均等型)」は、国内株式、外国株式、国内債券、外国債券の4資産に25%ずつ均等に配分しているバランスファンドです。

株式と債券の配分は50%ずつ、国内と国外の配分は50%ずつ、リスクの小さい資産とリスクの大きい資産(国内債券以外)の配分は25%対75%となります。

著書「投資信託勝ちたいならこの5本!」より

いっぽう、「eMAXIS Slim〈イーマクシス スリム〉バランス(8資産均等型)」は、国内株式、国内債券、先進国株式、先進国債券、新興国株式、新興国債券、国内REIT、海外REITの8資産に12.5%ずつ均等に配分しているバランスファンドです。

株式と債券とREITの配分は、37.5%対37.5%対25%、国内と国外の配分は37.5%対62.5%、リスクの小さい資産とリスクの大きい資産(国内債券以外)の配分は12.5%対87.5%となります。

一般的にバランスファンドは、ニッセイ・インデックスバランスファンドのように「株式と債券」に投資するタイプが主流。こちらのファンドは、2資産に半々に投資していますが、株式の配分比率が多いファンドの場合、リターンが期待できるぶん、リスクも大きくなります。

ただ、eMAXIS Slim バランスのように、株式、債券、REITの3資産に投資するファンドも増えてきました。REITは株式よりはリスクは小さいですが、値動きが大きくなることもあるので、株式とREITの配分比率が大きいほど、リスクが高くなります。

また、国別で見ても、国外の中に新興国が含まれるかどうかによってもリスクの大きさが違い、新興国の資産が含まれるほうがリスクは高めになります。そして、資産全体の中でリスクの大きい資産が多く配分されているほど、リスクは大きくなります。

以上を踏まえると、リスクを低くしながら安定的に運用したい人は4資産、リスクをとっても高いリターンを狙いたい人は8資産を選ぶとよいでしょう。