はじめに

初めまして、ファイナンシャルプランナーの山中 伸枝です。

「資産形成」について話題になることが増えました。その際に「NISA」と「iDeCo」という制度がよく紹介されているかと思いますが、「私には関係ないや」とスルーしてしまっていませんか?

たくさん情報がある中、自分にとって必要なものとそうではないものを精査するのは大変ですが、国が発信する情報は特別です。そこには後回しにしてはいけない理由があります。

将来の自分へ仕送りする

報道によれば、コロナ禍で投資をはじめる人が増えたと言います。将来への不安から、資産形成へ気持ちが向いているのかも知れません。その中でも注目されているのが、税制優遇のある仕組みである「NISA」と「iDeCo」です。何しろ、投資をすると税金が得するというのですから、利用しない手はありません。

一方、「新しいことをするのは、気が重い」という方も少なくありません。普段つきあいのない証券会社での口座開設や、不慣れな手続きに時間が割かれるのは誰しも気が進まないものです。しかし国の制度である「NISA」と「iDeCo」に関しては、先送りは禁物です。これは将来の自分への仕送りを自動的に行う仕組みとして国が推奨しているからです。

日本人は長生きになりました。仕事をして給料を得る時間を20歳から60歳までの40年間だとすると、リタイア後の時間も100歳まで40年間あります。人生100年を豊かに暮らしていくには、現役時代から資産形成に取り組み、将来の自分を経済的に支える必要があるのです。

とはいえ、今の生活のやりくりをしながら、資産形成を習慣化させるのは簡単ではありません。しかも国民に推奨されているのは、元本が保証されていない「投資」なのですから、いきなり行動を変えることは難しいですよね。そこで、「税金の優遇」という特典をつけてNISAとiDeCoの活用を奨励しているのです。

預金だけではダメな時代

サザエさんに代表される昭和の時代は、お父さんが働き家族を養いました。定年は55歳、60歳から年金を受け取り70〜80歳が寿命といわれていました。勤勉な日本人は、せっせと貯蓄にも励みました。かつては定期預金の金利が、6%程度あったと言われています。72を金利で割ると何年でお金が2倍になるのか計算ができますから、「72÷6=12」となり、当時は12年でお金が倍になったことが分かります。

しかしゼロ金利時代に突入した今、預金にお金を預けているだけでは、誰も豊かになることができません。

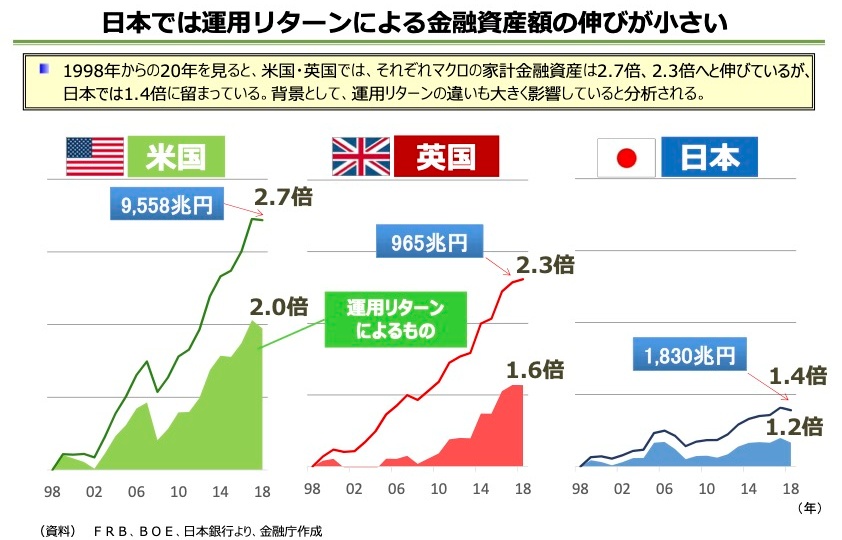

そこで金融庁はある調査をしました。米国・英国・日本の3カ国におけるお金の成長を比較したところ、日本人だけ経済成長の恩恵である運用リターンを得られていなかった、つまり預金だけではダメなんだと結論づけたのです。

画像:金融庁「人生100年時代における資産形成」より

とはいえ、株式への投資を中心としなければ運用リターンは得られません。リスクを極端に嫌う日本人でも、資産運用に踏み出せるようにと、税制優遇という特典を設けた制度をつくりました。