はじめに

マッチング拠出との選択ポイント

会社によっては、事業主掛金に個人が掛金を上乗せできる「マッチング拠出」があるところもあるでしょう。マッチング拠出とiDeCo加入は両方できず、いずれかの選択になります。

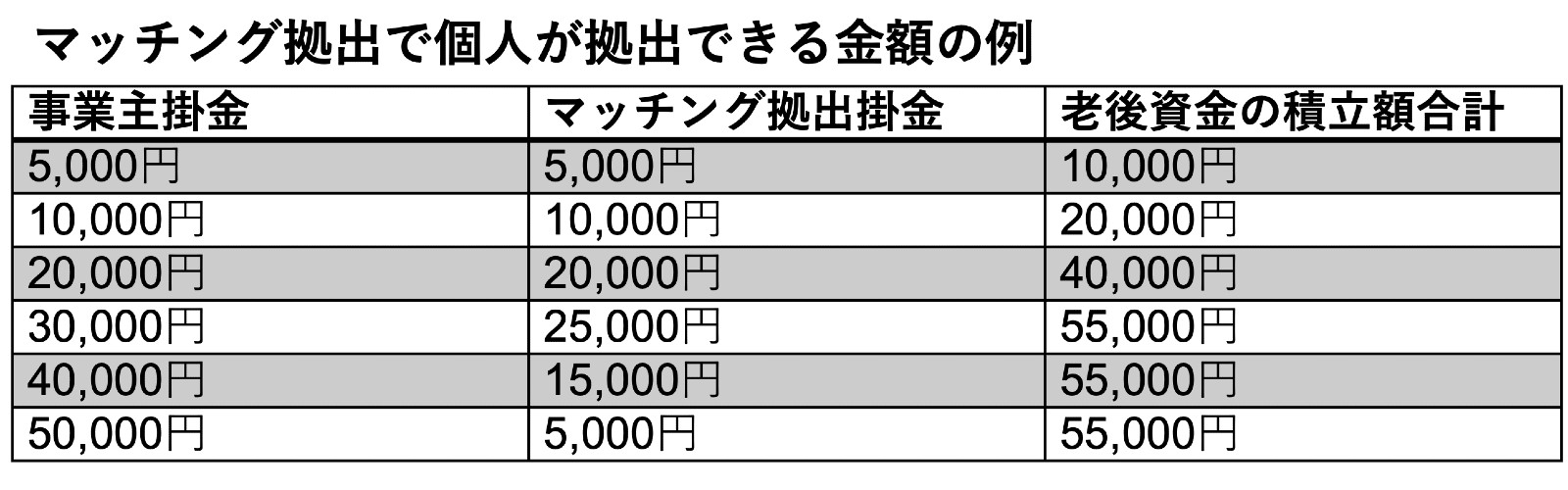

マッチング拠出のメリットは、iDeCo同様に個人の掛金が全額所得控除になるところです。この点ではどちらを選んでも税のメリットは同じです。しかしマッチング拠出の掛金は「事業主掛金を上回ってはいけない」というルールがあるため、事業主掛金が少ない方はiDeCoで拠出した方が老後資金作りは拡大します。

拠出できる金額の他にも3つの検討項目があります。

- マッチング拠出は企業型DCの制度の中で行うので、かかる手数料を会社が持ってくれます。一方iDeCoは、新規で加入する際の2,829円と月々の管理手数料最低171円を自己負担します。

- マッチングの掛金で運用ができる商品は企業型DCの運用商品となります。一方iDeCoは運営管理機関によって運用商品ラインナップが異なるので、どこを利用するかご自身で決める必要があります。

- マッチング拠出の掛金は事業主掛金と同じ口座で運用されますが、iDeCoの場合は別口座になります。従ってマッチングの方が管理はしやすいといえます。

上記はマッチング拠出制度がない方がiDeCo併用加入をする場合も同じく注意すべきポイントです。

iDeCoの魅力を最大限に活かすには

確定拠出年金は、原則60歳まで資金の引き出しができません。そのためライフステージに変化があった際にポータビリティといって、これまでの運用資金を企業型から個人型、個人型から企業型へと移し換えることが可能です。しかしこの時、すべての運用商品を売却し現金化しなければならないという点は、案外知られていません。

例えば会社を転職する際、企業型DCの加入資格を失いますから、会社の制度内に設けてあった口座を精算し次の口座に資金を移換しなければなりません。次の口座は、転職した先に企業型DCがあればそこに移換しても良いですし、iDeCoの口座を開設して移換しても良いです。あるいは、転職先に企業型DCがなければ、iDeCoに移換します。なお、これらの手続きは、会社を辞めてから6ヵ月以内に行わないと、国民年金基金連合会という国の機関に資金が自動的に移換されてしまい、移換の手続きが煩雑になります。

さて、移換の際にはすべて現金化という点ですが、これを知らずにいたらどういうことが起こるのでしょうか?

運用商品は会社を辞めるタイミングで売却されますから、場合によっては損失を被ることがあります。転職前にうまく利益を確定させ、低リスクのポートフォリオにスイッチングしておけば問題ないのですが、すべての人がうまくできるわけではありません。また移換後に運用を再開するまでに時間もかかります。

一方iDeCoは個人の口座ですから、「移換しなければならないケース」はまずありません。以前は、転職先に企業型DCがある場合、企業型DCに移換しなければならないというルールでしたが、現時点ではそのまま運用指図者で保有することができさらに10月からは加入者となり掛金の拠出も可能になります。

このように、iDeCoは最長75歳まで運用を中断させることなく継続できる点が魅力と言えるでしょう。

他にも、企業型DCの運用商品ラインナップがもはや競争力を失っているケースもあります。その点iDeCoは各社投資信託のコスト引き下げに注力し、魅力的な商品ラインナップにしようといった努力が散見されます。ただし、商品の違いや月々の手数料の違いは、リサーチが必要なので、iDeCo加入をお考えの方はぜひしっかりと時間をとって判断いただきたいところです。