はじめに

変化の兆し。欧州では1年前の水準まで回復

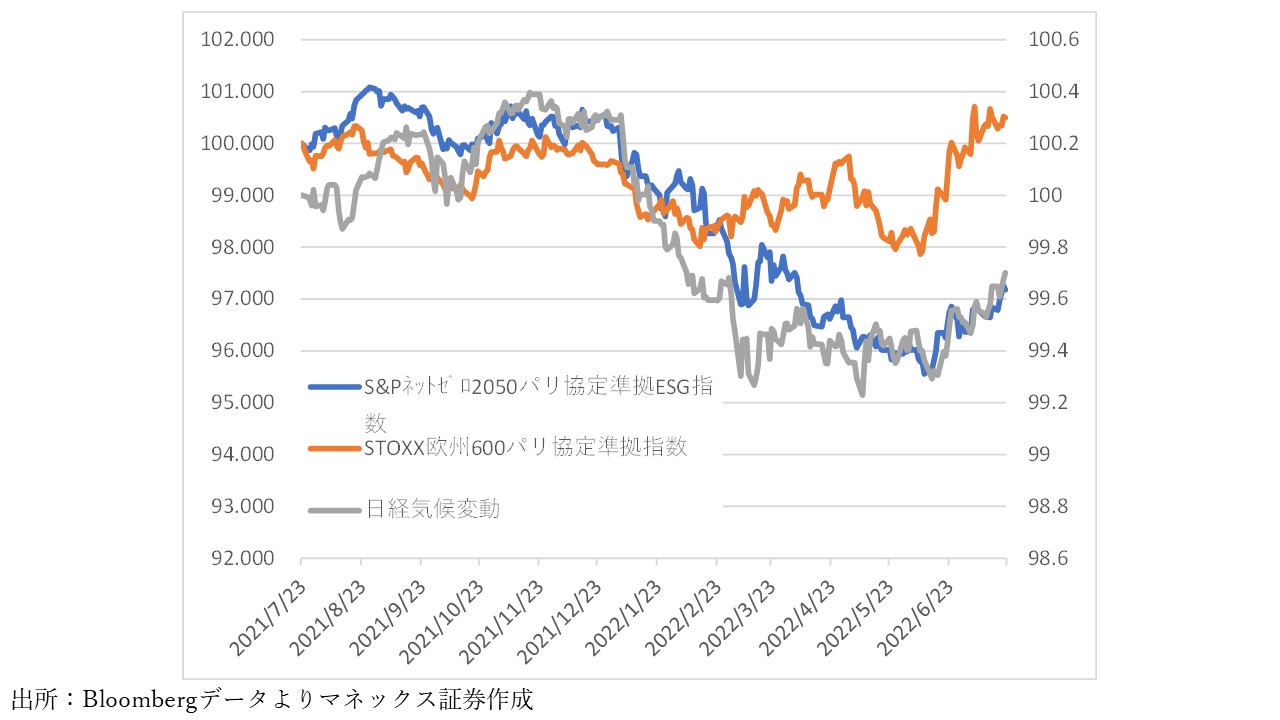

こうした状況は海外でも同じですが、実は変化の兆しが見られます。日米欧、3つ並べると差分だと見にくいので、気候変動指数と親指数の比率をとったのが下のグラフ。気候変動指数÷親指数×100で、日経平均株価(日経平均)をTOPIX(東証株価指数)で割ったNT倍率のように考えれば分かりやすいです。このグラフが上昇すれば気候変動指数が強く、下落はその反対です。

今年に入って気候変動指数が弱くなっているのは同じですが、足元では底打ち反転の兆しが明確です。

特に強いのは欧州で、すでに1年前の水準まで回復しています。もともと欧州はESGの意識が強く、そこにきて今年の異常気象です。ロンドンでも40度を記録するなど、7月の平均気温が平年の倍近いといいます。そのため、温暖化の意識が再度強まったのでは?というのは、勝手な推測ですが、明確なエビデンスがあるのは、やはり原油価格のピークアウトでしょう。

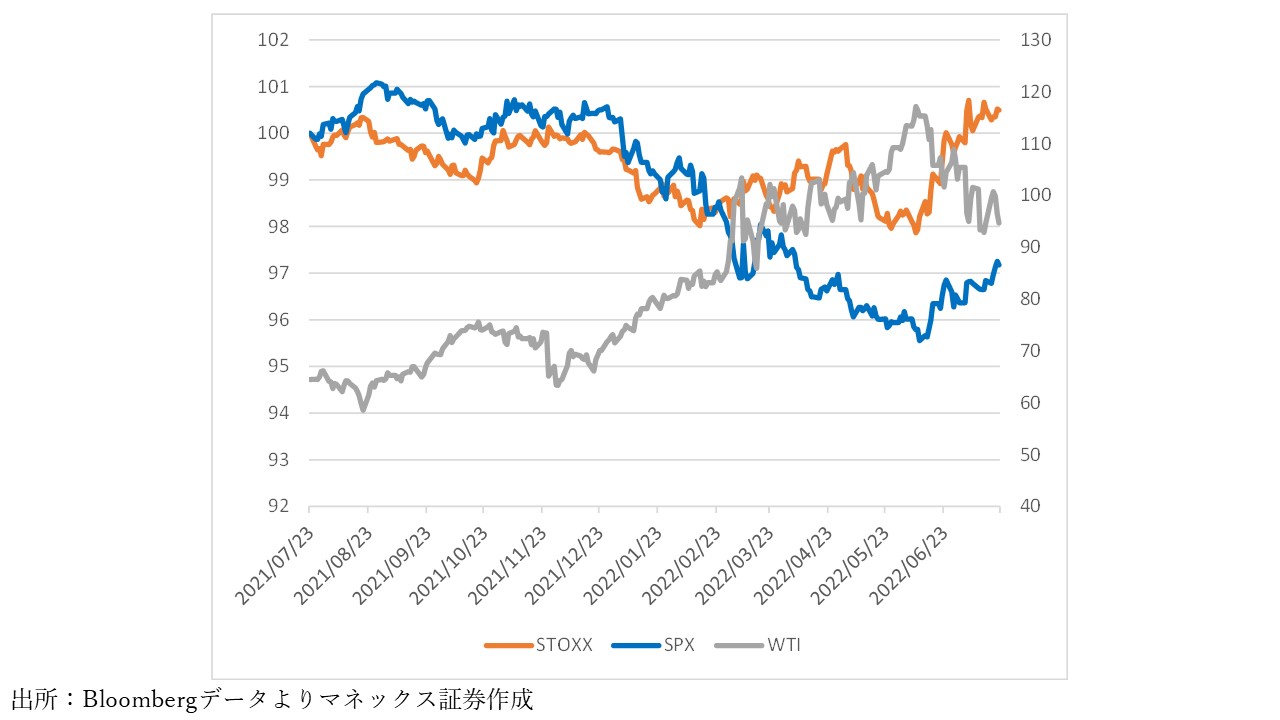

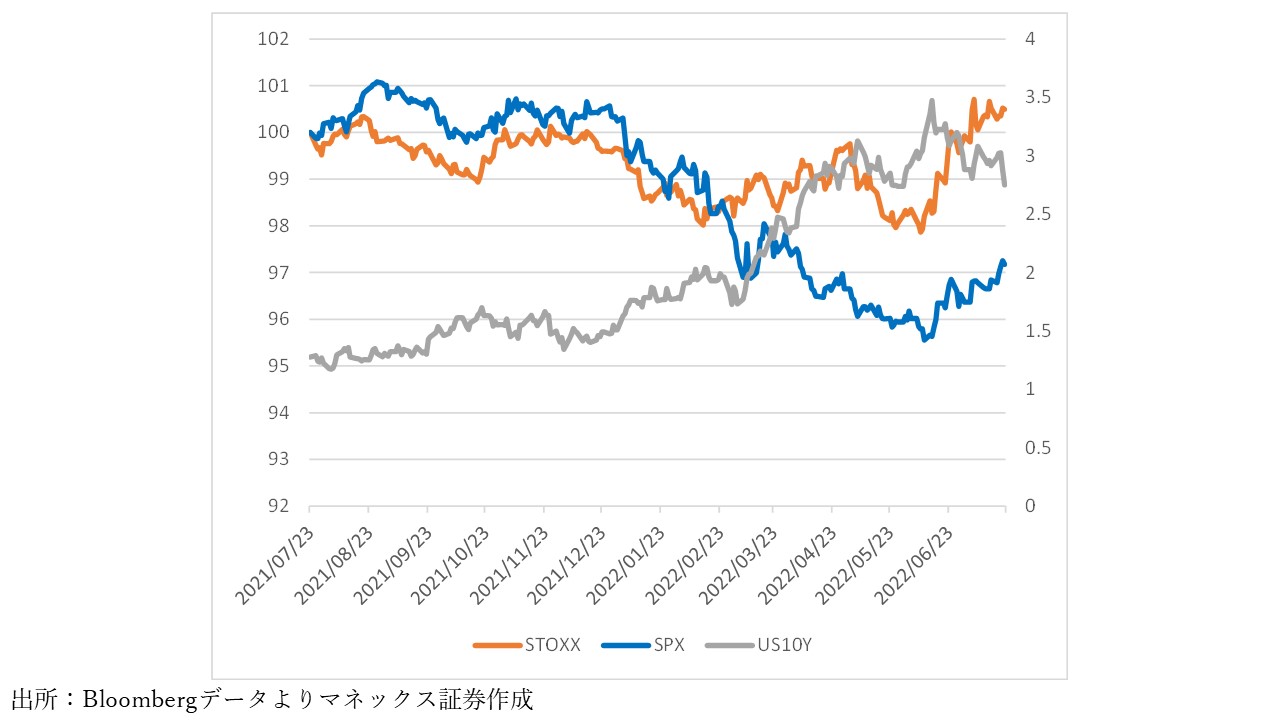

原油のピークアウトと、この指数のボトムアウト~反転上昇がきれいに一致しています。つまり、原油価格の下落で化石燃料に関連する企業の株価が下がった。もうひとつ、インフレ懸念の落ち着きを受けて金利もピークをつけた。

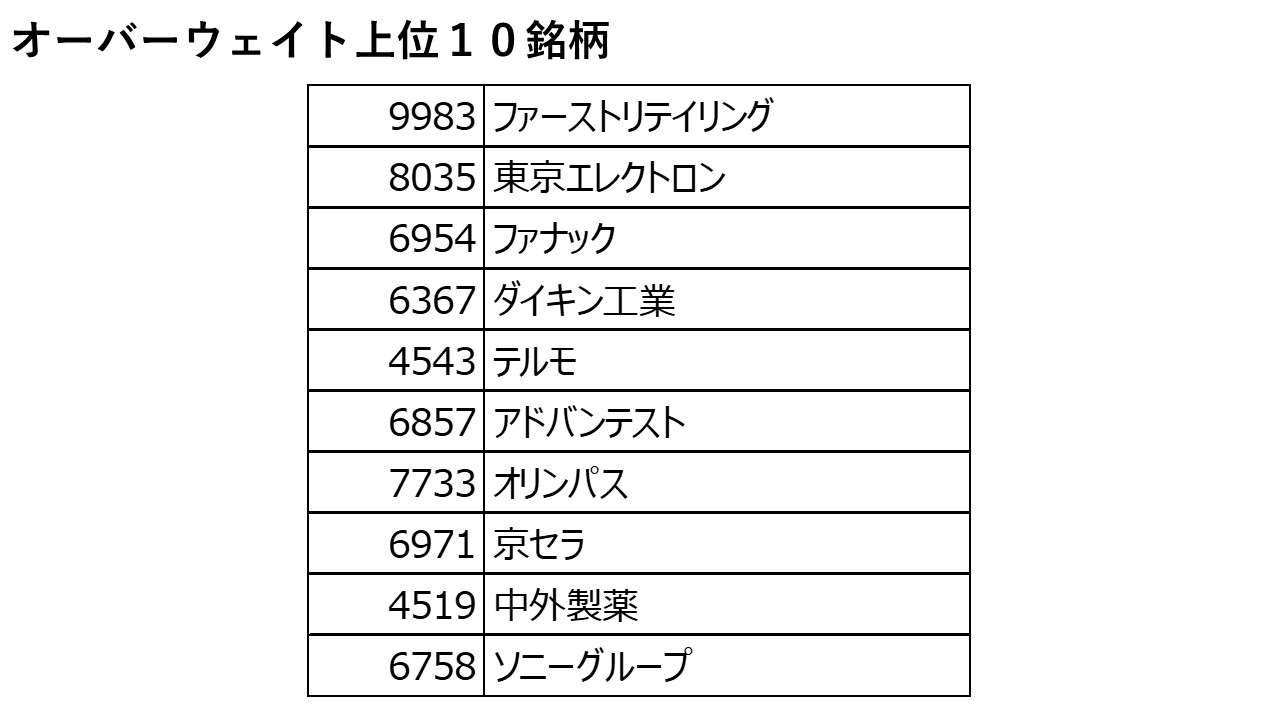

そこで売られていたグロース系の戻りにつながった。実は気候変動指数でオーバーウェイトされている銘柄は半導体株やグロース系が多いのです。

2022年後半の相場展開

筆者の年後半のシナリオは、前半の逆の展開になると予想しています。

FEDの利上げペースが加速していった前半もまさに7月のFOMCでピークを迎え、9月からは利上げ幅が縮小する。長期金利ももう上がらないでしょう。そういう環境ではグロース株の戻りが期待できます。

そこにもうひとつの要因が加わる。それがESG意識の復活です。一時の資源高で後退したように見えましたが、ESGの流れは不変でしょう。気温上昇抑制のセンチメントが再び高まり、気候変動1.5℃目標指数への投資が増える。それが半導体株やグロース株の追い風になるでしょう。