はじめに

「運用の時間分散」を簡単に理解できるゲーム

さて、ここで簡単なゲームをしましょう。

1から5のカードを用意し、1が出たら株価が20% ダウン、2から5が出たら株価が20%アップとしましょう。このカードを毎年引いて、5年後に資産がいくらになっているかをシミュレーションしてみましょう(引いたカードは元に戻さないものとします)。

初期一括投資の2パターン

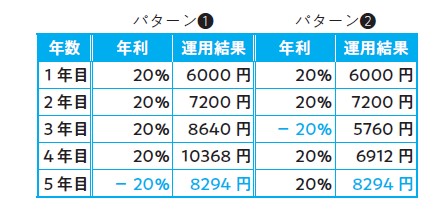

まずは初期一括投資の場合です。最初に5000 円投資したとしましょう。下の図は、パターン(1)が5年目に20%ダウン、パターン(2)が3年目に20%ダウンしたことを表しています。

【図表5:初期一括投資の2パターン】

それぞれの最終的な運用結果を表す計算は、以下のとおりです。

(1) 5000 円× 1.2 × 1.2 × 1.2 × 1.2 × 0.8 ≒ 8294 円

(2) 5000 円× 1.2 × 1.2 × 0.8 × 1.2 × 1.2 ≒ 8294 円

当然ながら 答えは一緒 ですね。掛け算の場合、数字を入れ替えても答えは一緒だからです(掛け算の交換法則)。

積み立て投資の3パターン

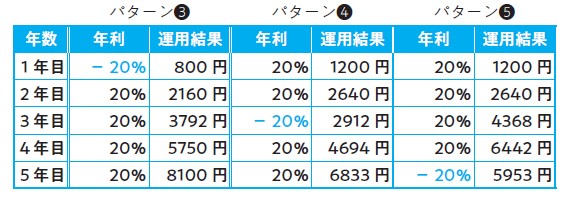

さて、それでは積立投資の場合をシミュレーションしてみましょう。ここでは毎年1000円ずつ投資したとしましょう。

その場合、当然ながらリターンにはばらつきが出ます。

【図表6:積立投資の3パターン】

運用期間の後半に暴落が来るほど、運用結果が悪くなりますね。なぜなら、積立投資とは運用期間の後半になればなるほど、投資元本が増えていく投資法だからです。前ページで前述したように、 運用期間の後半に集中投資してしまっている のですね。

時間軸は連続事象である

つまり、毎年1000円ずつ積立投資をするよりも、 初期一括投資をしたほうが「運用」という点では時間分散ができている ことがわかるかと思います。

また、5 年目に集中投資をするよりも、 全期間にまんべんなく投資をしたほうが、リスクあたりのリターンのコストパフォーマンスが改善する のは当然のことですね。

積立投資の場合は後半に集中投資をしているので、後半に暴落がくると大きな損失を受けることになります。なぜこのようなことが起きるのでしょうか?

それは、 時間軸が連続事象 だからです。

1年目に投資した資金は、2年目、3年目、4年目、5年目にも影響を与えます。

時間軸は特別な軸

一方、地域の分散についていえば、例えば米国に投資した資金が、気づいたら日本やヨーロッパにも投資されていた……なんてことは起こり得ません

つまり、 地域の分散は「運用の分散」になりますが、投資タイミングの時間分散は「運用の時間分散」にはならない のです。

積立投資をして、毎年徐々に投資資金を増やしていったら、リスクにさらされる資産の量は、当然5 年目で最も大きくなります。仮に5年目にリーマンショックやコロナショックのようなことが起これば、集中投資による痛手を大きく被ってしまいます。 時間軸という軸は、特別な軸 なのです。「縦軸」「横軸」「奥行き」といった軸とは異なる概念です。

この点、時間軸の特別さに気づいていない投資のプロはたくさんいると思います。現に東大ぱふぇっとがこの概念を「時間分散として意味なし⁉」とわかりやすく伝える記事を書いたところ、ツイッターなどで大反響となりました。