はじめに

積立投資で増やしてきた資産を切り崩すタイミング−−出口戦略においては、どのようなことを意識すべきなのでしょうか?

そこで、東大卒の専業投資家・東大ぱふぇっと( @utbuffett )氏の著書『東大卒億り人が考案したロジカル株式投資 市場平均を超えるリターンを手に入れる超合理的な方法』(SBクリエイティブ)より、一部を抜粋・編集して「出口戦略とリスク管理」について解説します。

【登場人物】

ポートフォリオは1年目から理想の形にする必要はナシ

東大ぱふぇっと:それでは時間分散の概念を加えて、出口戦略を踏まえたリスク管理の手法をご紹介しますね!

ダナハーちゃん:時間分散って2つの意味があるんだよね?

東大ぱふぇっと:そうですね。今回主に用いるのは「タイミングの時間分散」です!

時間分散をリスク管理に導入する

出口戦略で活用するのは、タイミングの時間分散です。タイミングの時間分散に工夫を加えて活用することで、税金の支払い繰り延べまで実現可能となります。

同じ投資信託に積立投資を行った場合は、取得価格が平均化されてしまいます。

しかし、例えば年度ごとに積み立てる投資信託を変更することで、取得価格の平均化を意図的に避けることができます。

税金は株式売却時に得た利益のうち約20% が徴収されるため、 利益が少ない株式から順に売却していくべきですね(この手法は、投資対象が投資信託でもETF でも個別株式でも使えます)。

タイミングの時間分散を考慮した分散投資

「自分の理想のポートフォリオ」を追い求めて、日々、銘柄構成をいじっている人もいらっしゃるかもしれません。

まずはその大前提から覆しましょう!

そもそもポートフォリオは1 年目から理想の形にする必要などありません。

2~3年といった時間をかけてゆっくりと作っていっても問題はないのです。

では、タイミングの時間分散を考慮しつつ、分散の効いたポートフォリオを構築してみましょう。

例えば、S&P500 で米国に集中投資するだけだと、将来的には米国の没落に対して大きなリスクを背負うことになります。そのように考える場合、米国以外の先進国や新興国に投資をするという手が考えられます。

具体例な積立方法

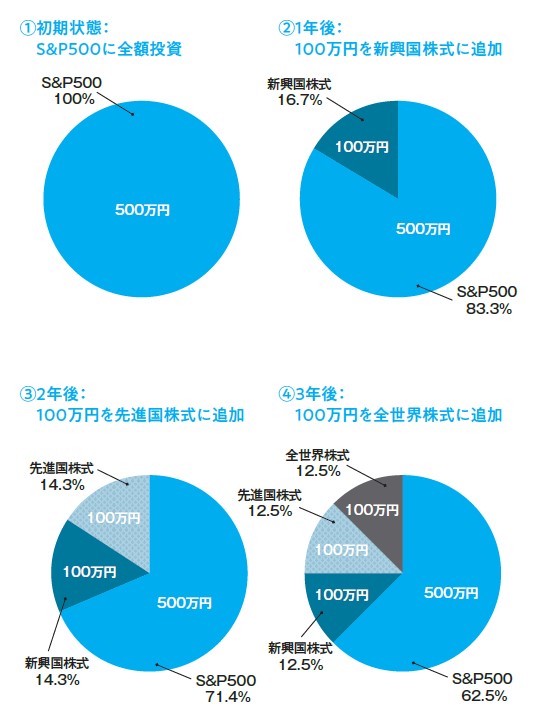

例えば初期の投資元本500 万円、毎年追加投資可能額が100 万円の場合、以下のような投資方法が考えられます。

・初期状態

S&P500 に全額投資します。

・1 年後

追加投資額100 万円を新興国株式に投資します。

・2年後

追加投資額100 万円を先進国株式に投資します。

・3年後

追加投資額100 万円を全世界株式に投資します。

【図表:具体例な積み立て方法】

タイミングの時間分散と国際分散投資

このように、投資タイミングの時間分散に合わせて投資対象の投資信託も変更していきます。

そうすることによって、資産運用のゴール、売却時に近い出口付近において、仮に新興国株式の含み益が最も少なければ、新興国株式から売却していけばよいのです。

当然ですが、先進国株式の中に米国株式は含まれていますので、米国株式と先進国株式の相関は非常に強くなっています。全世界株式についても同様ですね。そもそも世界各国の株式は相関が強いですね。

「世界同時株式安」といったものをイメージしてもらえればわかりやすいでしょう。

それでもなるべくリスクを減らすために、米国一国集中投資よりも全世界へ投資したい場合は、このように新興国・先進国・全世界も加えて分散投資をするとよいでしょう。

単に全世界株式を毎年積立投資し続けるよりも、出口においてはるかに税金を繰り延べできるだろうと期待できます。