はじめに

税の扶養

今まで学生で収入がほとんどなく、可愛い我が子を養われてこられた方も、就職するとなるともう養う必要もなく、「養う子供がいて大変だったね」と引いてもらえていた「扶養控除」という金額がなくなることになります。特に大学生だった子どもについては、この扶養控除の金額が大きいので、就職した年の年末に行われる税金の計算「年末調整」の際に金額が前年と大きく異なることになるのです。

<扶養控除の基本>

配偶者以外の養っている家族「扶養家族」については、16歳以上の家族についてアルバイトやパートの給与収入が1〜12月の合計で103万円以下ならば、その年の年末調整で扶養控除を受けることができます。

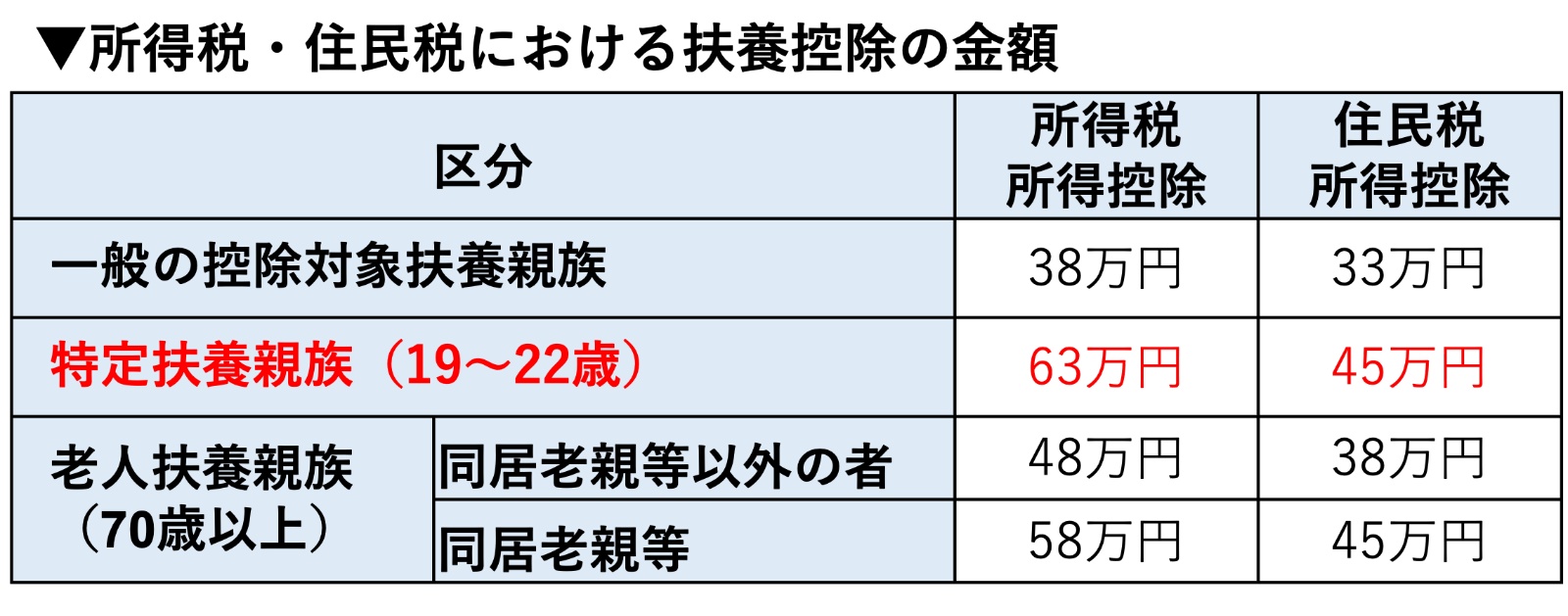

なお扶養控除は、その扶養親族の年齢や同居しているかどうかによって金額が変わります。例えば所得税の場合、通常は38万円が儲けから控除されますが、大学生ぐらいの年齢なら控除額は63万円とかなり大きくなります。

控除対象の扶養親族のうち、その年12月31日現在の年齢が19歳以上23歳未満の方は「特定扶養親族」といい、通常より所得税の控除額が25万円、さらに住民税でも12万円の控除が増えます。

年収400〜500万円なら、給与所得控除額を差し引いた給与所得金額=課税される所得金額の税率が10%になる方が多いと言われています。例えば所得税の税率を10%とすると、大学生だった子どもが就職すると63万円の控除がなくなるので、控除金額分×税率分の税金が増える、つまりその年の年末調整で所得税の金額が63万円×10%=63,000円も増えるということです。

いきなり「63,000円を払え」と言われたら「そんな大金払えません」と言いたくなりますね。そこで、子どもが就職したら正しい扶養の状況を会社に報告しておく必要があります。年末調整の時に必ず記入する「アレ」を4月の給料日前に会社に提出しておくのです。

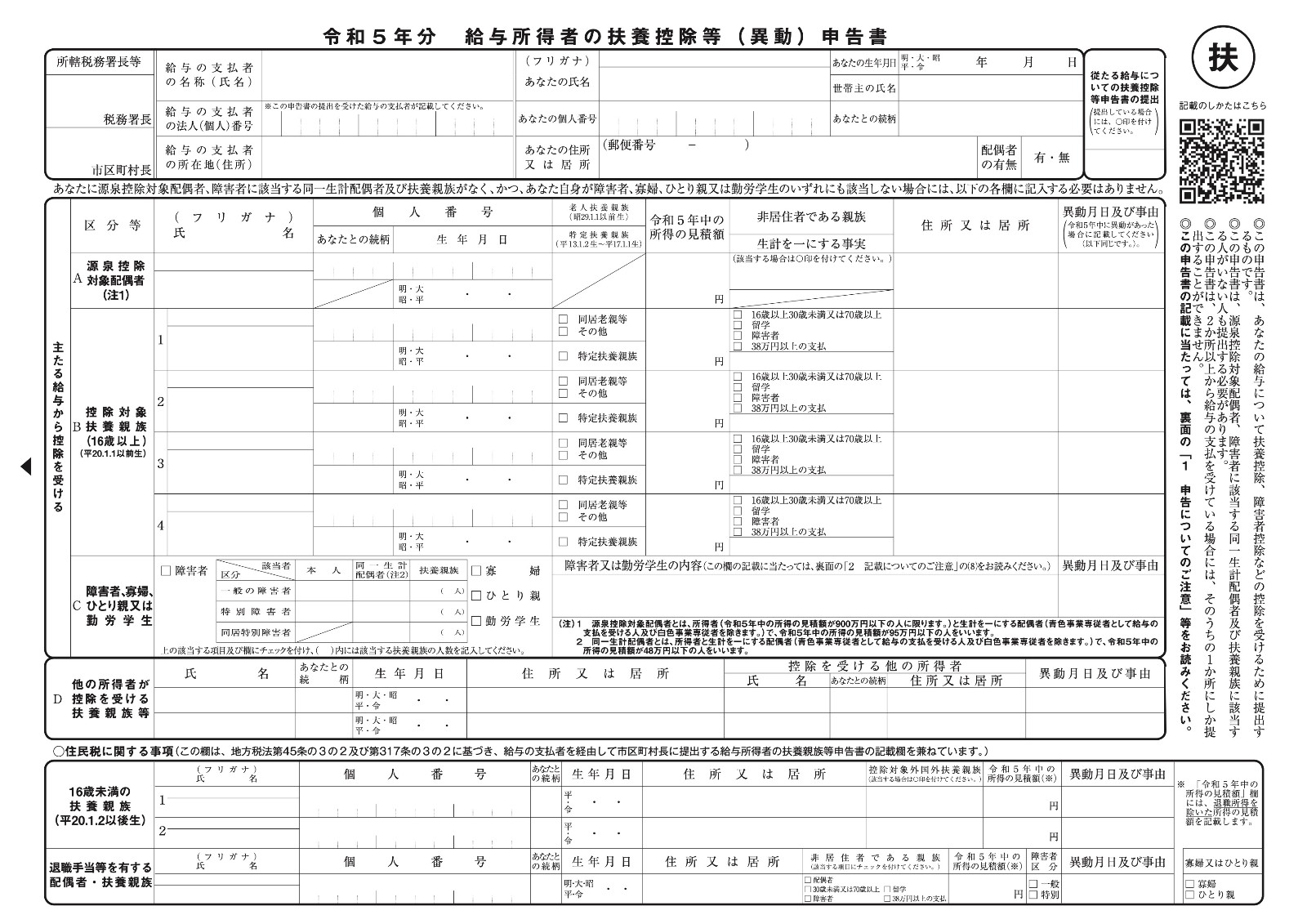

画像:国税庁「令和5年分 給与所得者の扶養控除等(異動)申告書」より引用

画像:国税庁「令和5年分 給与所得者の扶養控除等(異動)申告書」より引用

この用紙は「扶養控除等申告書」または「扶養控除等異動申告書」といって、会社で年末調整を行い、1〜12月分の年収から所得税の計算をする時に、養っている家族がどのような状況かを会社に報告し、扶養控除を正しく加味した所得税を計算してもらうため、毎年年末近くなると提出していますね。用紙のタイトルに「(異動)」という文字があるように、年末時点での扶養の状態を報告するだけでなく、途中で扶養の状況が変わった場合も報告できる用紙なのです。

この用紙を就職した子どもの名前がない状態で会社へ提出しておけば、その子の扶養がない状態を想定して、毎月の給与から概算で天引きされる所得税の金額を、扶養が外れた今までより高い税額にしておいてくれます。つまり、年末調整の時にいきなり「6万円払いなさい!」「どひゃ〜!」とひっくり返らなくて済むように、天引きの金額を増やしておいてくれるということです。

会社の経理部や人事部などで、どのように用紙を手に入れればよいか、どこに提出すればよいかを確認しておきましょう。

年末調整は所得税の手続きですが、同様に住民税の控除も減ることになります。住民税については、年末調整で使ったデータをそのまま引き継いで使いますので、特に手続きは必要ありません。翌年の5月に会社へ納付書が届き、45万円の扶養控除がなくなっていれば年間45,000円の住民税が増えていることになります。

12ヵ月で割ると3,750円です。そのぐらいの金額が6月以降で増えているなと、給与明細の「住民税」の欄を確認しておいてください。

制度を理解しているだけで、意味不明の増税と勘違いすることを回避できますので、しっかりご自身の状況を踏まえて税額がどう変わるのか、認識しておきましょう。

参照:

参照: