はじめに

控除の基本:所得税の計算の構成と税率について

それでは改めて、税金の計算がどのように行われているのか、確認しておきましょう。

まず税の計算では、儲けを基本とする「所得」という金額をベースに、そこから「控除」を差し引きします。この「控除」とは、家族を養っていて大変だね(扶養控除)や、医療費や保険料を負担して大変だね(医療費控除・社会保険料控除・生命保険料控除・地震保険料控除)というように、税金を納める上で今年1年大変だっただろうからその大変だった分、税金を安くしておいてあげよう、というものです。

その控除を引いた残額に税率をかけて税額を計算する。これが基本型です。

所得 ― 控除 = 税金がかかる所得

税金がかかる所得 × 税率 = 税額

つまり、控除金額が大きければ大きいほど、税額が安くなるということです。

次に、税率については、所得税と住民税でルールが違います。住民税は税金がかかる所得に10%をかけた金額と、「均等割」という地域ごとで決められた「基本使用量」のような金額があり、それを足した金額になります。

均等割 + 課税される所得金額 × 10% = 住民税額

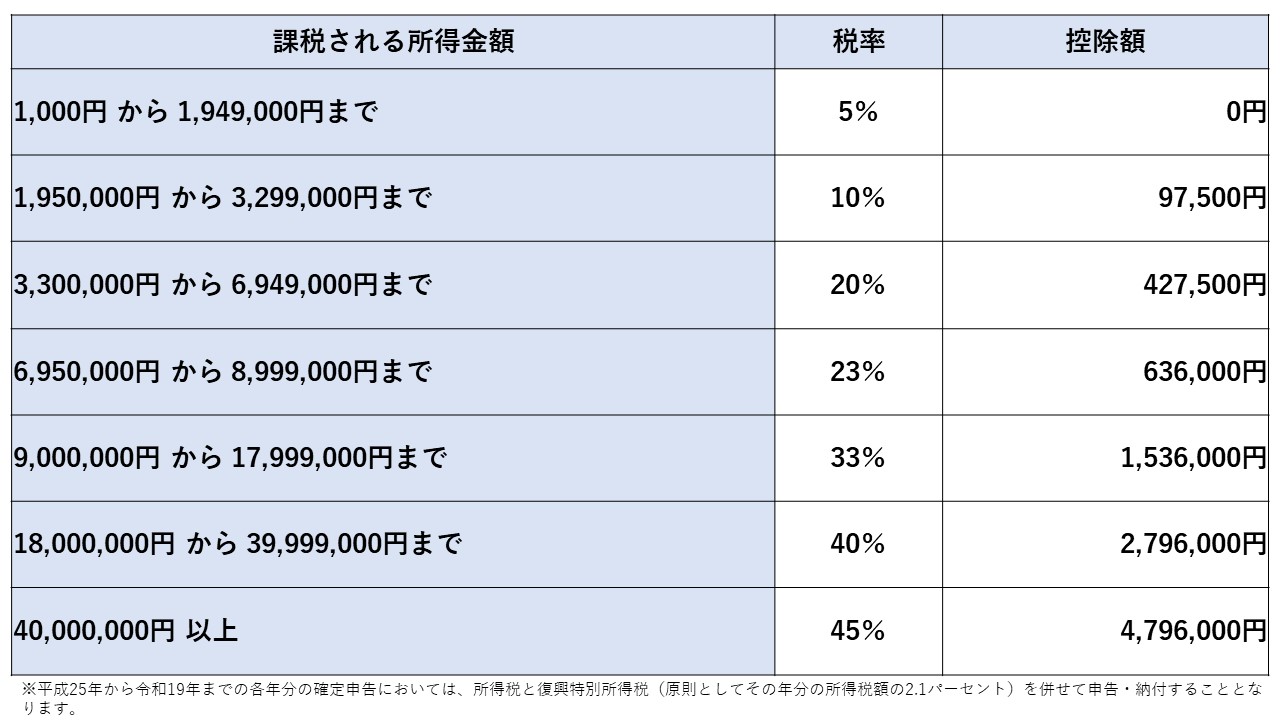

一方、所得税は基本使用量のような税額は無く、課税される所得金額に税率をかけるのですが、その掛け方が少し変わっています。課税される所得金額が増えていくにつれて税率が上がっていく「超過累進税率」という方法で、この金額を超えたところからは税率が上がります。という仕組みになっています。

例えば税金がかかる所得金額が195万円までのところは税率5%ですが、それを超えた部分から330万円までは10%の税率、それを超えて695万円までは20%、というふうに、階段式に税率が上がっていくのです。

つまり、控除を引いた後の「課税される所得金額」というのが、高い部分は高い税率で税の計算がされるということです。

税率が違う2人の控除額の比較

税金の計算の基本がわかったところで、夫婦共働きの場合の比較に戻りましょう。

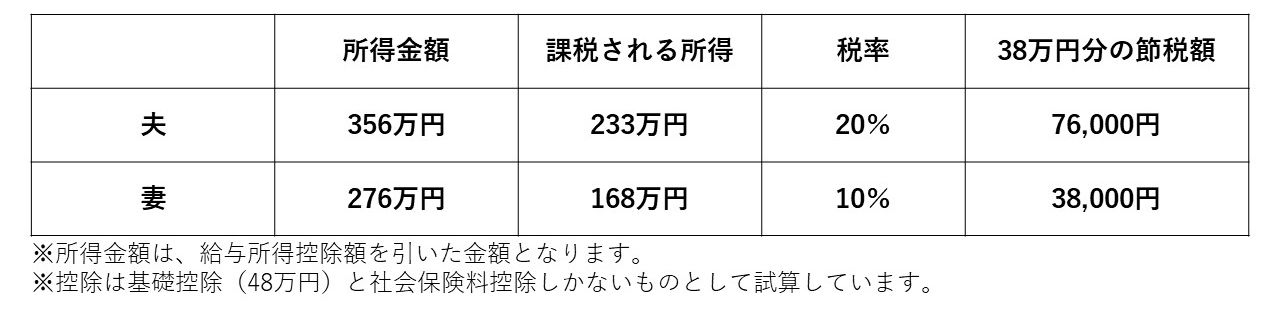

どちらに扶養をつけるかを検討する場合、税率の高い方に扶養をつけた方が、税金が安くなる恩恵を大きく受けることができるということです。おおよその場合、年収が高い方につける方が有利であるといえるでしょう。実際の数字を見てみましょう。

夫:年収500万円、社会保険料 75万円、給与所得控除 144万円

妻:年収400万円、社会保険料 60万円、給与所得控除 124万円

※社会保険料は給与の15%として計算

このケースは、課税される所得金額がちょうど税率が10%と20%の境目である195万円をまたぐ形でご夫婦の税額計算に差があったので、夫につける場合と妻につける場合で節税効果が倍も変わりました。実際の数字を見ると、「どちらでもいい」なんて言えないことが、理解できたのではないでしょうか?