はじめに

「歴史は繰り返さない」、違いを確認する

1998年は、突然の金融機関の破綻をきっかけに、FRBは緊急利下げへ急転換に動きました。では今回もFRBは、これまでのインフレ対策の利上げから、金融システム不安への対応として利下げへ転換に向かうところとなるのでしょうか?

1998年は、ある大手のヘッジファンドの経営不安が表面化すると、NYダウも約1ヵ月半で2割もの大幅下落に向かいました。株価は、基本的には景気を先取りすると位置付けられます。その意味では、先行きの景気急悪化を回避することが、当時FRBが緊急利下げへ急転換した理由だったのではないでしょうか。

そういう観点からすると、SVBショック以降の米国株の下落は、これまでのところでは限定的でした。NYダウの2月の高値からの最大下落率は、3月半ばの段階では8%程度にとどまっています(図表2参照)。株価の下落が、1998年のように2割程度まで拡大しなければ、金融システム不安の急拡大でも、FRBの対応は1998年とは異なる可能性があるのではないでしょうか。

金融システム不安の急浮上を受けて、1998年にFRBが緊急利下げに急転換したことは、金融危機を比較的短期間で終息させたと評価された一方で、正反対の批判もありました。それは、ITバブルの株高を後押しした可能性があったということでした。

2000年初めにかけての米ナスダック指数を始めとした世界的な株価の一段高は、その後ITバブルと呼ばれましたが、結果的には1998年のFRB緊急利下げから始まりました。

そんな1998年との最大の違いは、今は歴史的なインフレとの格闘が続いているということでしょう。それを考えると、1998年にバブルの株高を後押ししたような金融緩和への積極的な転換には、極めて慎重になる可能性があるのではないでしょうか。

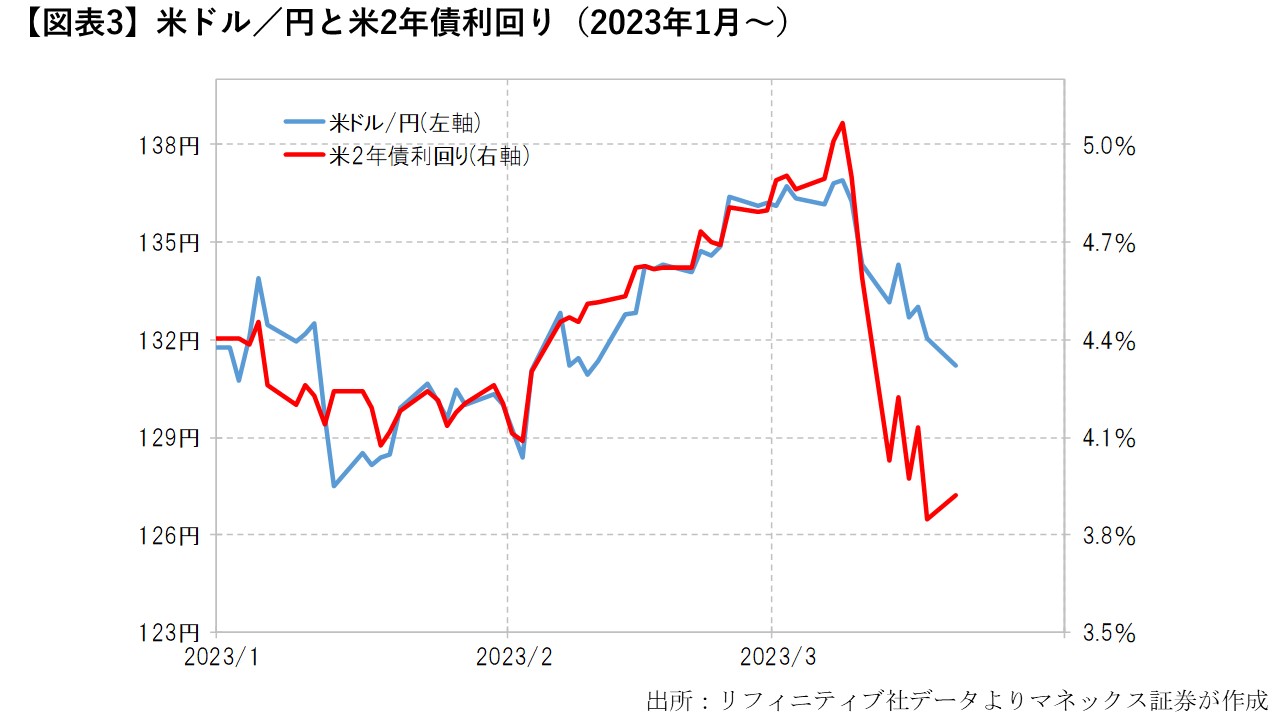

なお、今までの連載でも述べてきたように、米ドル/円は、基本的には米金利と連動するので、その米金利の動きを「歴史に学ぶ」という姿勢で考えたら、大きく「間違う」ことはないと思っています(図表3参照)。

ということで、急に為替相場のテーマが変わって困ったときには、過去の似たような局面を手掛かりにする、「歴史に学ぶ」ことから始める。ただし、「歴史は繰り返さない」ので、違いを確認した上で、今回の影響を吟味する必要があることを認識すれば、「間違い」を減らす一助になるのではないでしょうか。