はじめに

5年後の住宅購入計画は?

ご相談者さんは5年後に5,000万円のマイホームを購入予定です。ご相談者さんが39歳、夫は42歳、お子さんは10歳と7歳の時になります。

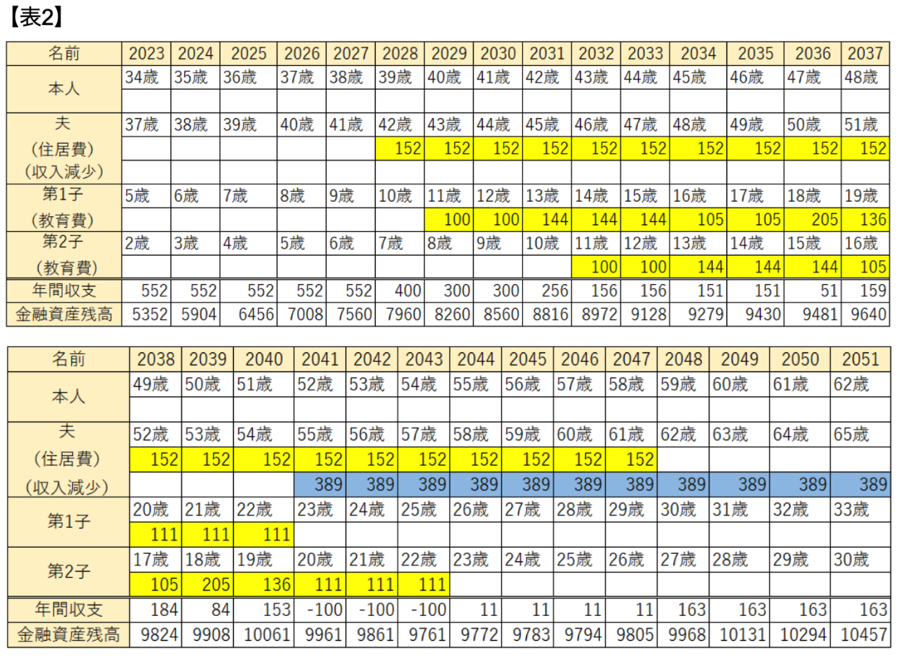

5,000万円の物件が戸建てかマンションかわかりませんが、購入時には諸費用がかかりますから、物件価格の10%の500万を上乗せしておきましょう。合計で5,500万円になります。仮に3,000万円を貯蓄から頭金として出した場合、2,500万円を住宅ローンとして借りることになります。仮に金利2%で20年ローンを組んだ場合、月々の返済は12万6,470円、年間にすると152万円となります。

マンションの場合、これに加えて管理費や修繕積立金がかかります。物件にもよりますが、住宅ローンに加えて月々3万円ほど上乗せして住居費がかかると思っておきましょう。現在の社宅家賃が3万円なので、ちょうど現在の社宅家賃がそのまま管理費や修繕積立金に回るイメージです。上記のローンの場合、年間152万円の支出が増える計算になります。

戸建ての場合には、月々の管理費や修繕積立金はかかりませんが、水回りや内装に加えて、外壁や屋根などのメンテナンスも自分で行うことになります。今回の試算では、戸建ての場合も同額をメンテナンス費用として備えておくことにします。

私立に進学する子供の教育費は?

続いて教育費について考えましょう。ご相談者さんは、お子さん二人を中学校から私立に進学させたいと考えています。文部省の「令和3年度子どもの学習費調査」によると、1年あたりの教育費は、私立中学校で143.6万円、私立高校で105.4万円となります。厚生労働省が調べた令和3年度の「私立大学入学者に係る初年度学生納付金の平均額の調査結果」によると、私立大学の全学部平均の初年度納入金の平均額は135.7万円、2年目以降は111.1万円です。

先ほどの未来年表に、住居費や教育費などのライフイベント資金を加筆してみました【表2】。教育費の欄では、上記の教育資金データに加えて、小学校5年生、6年生で受験塾代を100万円ずつ、高校3年生で大学受験費用や受験のための講習費用として100万円を計上しています。