はじめに

年金+運用取り崩しが、70歳繰り下げ受給を超えるための運用利率は?

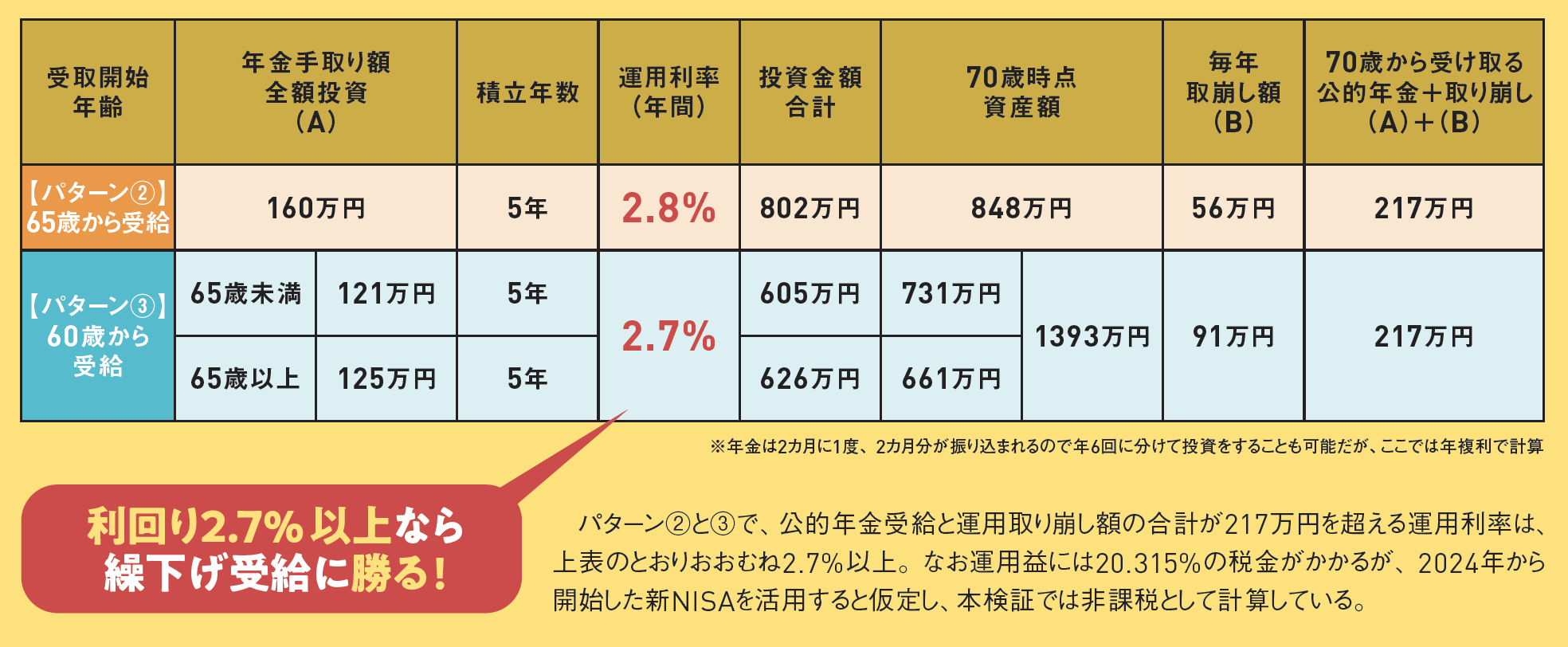

試算結果は次のとおりです。なお、年金は2ヶ月に1度、2ヶ月分が振り込まれるので年6回に分けて投資をすることも可能ですが、年複利で計算しています。

<「70歳繰り下げ受給」の手取り収入を上回るために必要な運用利回り>

画像:「定年後のお金と生き方大全」(晋遊舎)より

画像:「定年後のお金と生き方大全」(晋遊舎)より

年2.8%で運用できれば、70歳からの繰り下げ受給と同等の水準になることがわかりました。つまり、年2.8%を超えた運用ができるならば、「年金受給&新NISA投資」が得ということになります。

なお、税金・社会保険料は他の所得・年齢・家族構成・お住まいによって変わりますので、運用利率はあくまでも参考情報としてご確認ください。

実際、直近20年間のS&P500の運用利回りは円ベースで年9%前後なのだから、「年金受給&新NISA投資」した方がいいという結論を急ぐのは少々お待ちください。

運用利回りというのは、配当金や分配金がない場合、スタート(購入時)とエンド(売却時・計測時点)の価格だけで決まります。つまり、資産を一切取り崩さないのであれば、運用中に暴落や下落相場があったとしても途中の内容は関係がなく、最初と最後の価格を元にリターンを計算し、それを年平均した結果に過ぎません。

投資である以上、預貯金や債券の金利のように、毎年2.8%が確定ではないということに注意が必要です。これは、資産を取り崩すフェーズでは重大な要素となります。運用利回りが同じでも、収益率の順序によっては、「定額取り崩し」による資産残高の減りは、想定以上に早くなります。

資産を取り崩すフェーズでは、「収益率の順序リスク」に注意

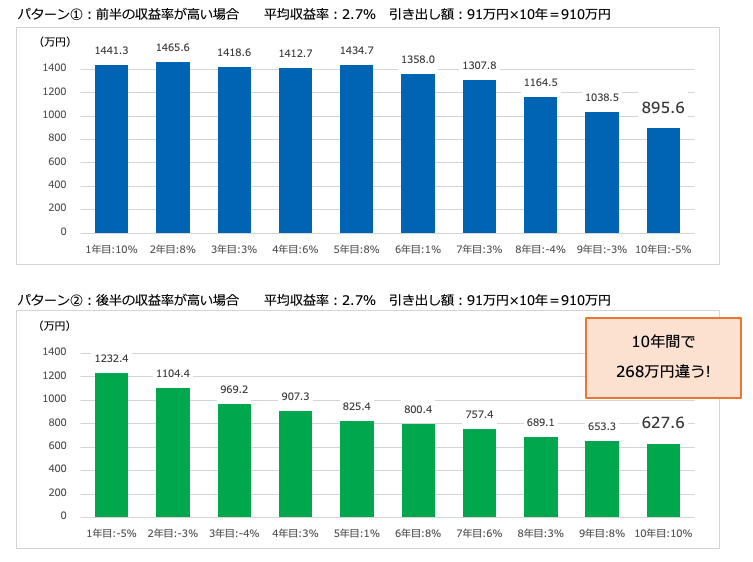

下の2つのグラフは、70歳時点の資産1393万円を、年2.7%で運用しながら年91万円を取り崩していった場合の資産残高の推移を示したものです。

「1年目:10%」などとあるのが、毎年の運用成果(収益率)です。ただし、パターン①とパターン②の収益率が登場する順序は逆にしてあります。

<定額取り崩しによる資産残高の変化>

画像:(株)Money&You作成

画像:(株)Money&You作成

パターン①もパターン②も、10年間の運用利回りは同じ年2.7%なのですが、10年後の資産額に268万円もの差が生じています。

このようになる理由は、前半の元本が大きい時期にあります。パターン①のように、元本が大きい時期に収益率が高い場合は、91万円を取り崩しても元本が元通りどころか、それ以上に回復しています。一方で、パターン②のように元本が大きい時期に収益率が低かったり、マイナスだったりすると、元本が大きく減ってしまいます。

パターン②の場合、後半に収益率が高くなりますが、すでに元本が大きく減ってしまったあとに収益率が多少高くなったところで、それほど資産は回復しません。その結果が268万円の差につながっているのです。

つまり、毎年の収益率がどんな順番でやってくるかによって、資産残高が大きく変わってしまうというわけです。これを「収益率の順序リスク(配列リスク)」と呼ばれます。

資産形成期の時は気にしなくてよかったこの「収益率の順序リスク(配列リスク)」は、運用しながら取り崩すときには注意しなければなりません。想定以上に運用ができないときや、暴落や下落相場のときのリスクは大きいことを示しています。