利回り4~6%、株主優待も魅力的な高配当株3選

“投資のプロ”のとっておき銘柄

貿易戦争や世界景気悪化の不安から、世界的に株が売られてきています。強気だった人が段々弱気に転じつつあります。一方、PER(株価収益率)や配当利回りなどの株価指標から評価した日本株は、とても割安になっています。裁定買い残などから推定される投機筋の買いポジションは、歴史的な低水準まで低下しています。足元、世界景気は悪化しつつありますが、私はこれから起こる可能性がある悲観シナリオのかなりの部分は、株価に織り込み済みと考えています。こんな時は、株を少しずつ買っていったら良いと考えています。とはいっても、短期的に日経平均株価がどこまで下がるかはわかりません。こんな時は、まず大型の高配当利回り株から買っていったら良いと考えています。そこで、配当利回り4~6%で、かつ、株主優待が個人投資家に人気の銘柄をご紹介したいと思います。

トヨタ株は買いか?“投資のプロ”が最新決算を分析してみた

日本企業で初の売上高30兆円を達成

トヨタ自動車が5月8日発表した2019年3月期決算は、同社の底力を感じさせる内容でした。売上高は日本の上場企業で初の30兆円超えを達成。純利益は減少しましたが、本業の儲けを示す営業利益は2兆4,675億円と、前期比2.8%の増益でした。続く2020年3月期についても、会社側は営業利益が2兆5,500億円と、同3.3%の増益を予想しています。欧米の大手自動車メーカーが軒並み大きな減益となる中、「さすがトヨタ」と評価する声が広がりました。ところが、決算会見の席で、豊田章男社長の表情に笑顔はありませんでした。やらなければならない構造改革が道半ばだから、と考えられます。決算会見で「トヨタにとって最も脅威となるものは何か」という質問が出ると、豊田社長は、「トヨタは大丈夫だ、と思うことが危険」と回答しました。

セブン、「24時間営業の見直し」は根本的な解決策なのか

眼前に横たわる“2つの疑問”

24時間営業をめぐる問題は、経営トップの交代にまで波及しました。セブン-イレブン・ジャパンは4月4日の取締役会で、古谷一樹社長が退任し、後任に永松文彦副社長が昇格する人事を決定しました。コンビニ24時間営業の見直しをめぐる問題でフランチャイズ(FC)加盟店とトラブルが起こった問題を重視し、経営体制を刷新します。人手不足から24時間営業を維持できなくなった東大阪市のFC加盟店オーナーが、本部の了承のないまま営業短縮に踏み切った問題が起こったのは、2月でした。契約違反として違約金発生の可能性が議論となったことで、社会問題として一気に注目が高まりました。人手不足が深刻な中、24時間営業を続けるために一部のオーナーが長時間労働を強いられている実態が明らかになってきたからです。FCオーナーに同情する声が広がったこと、他のFCオーナーからも24時間営業見直しの要望が届いたことを受け、セブンは3月21日から直営店で短縮営業の実証実験を始めています。ここで、2つの疑問が浮かびます。働き方改革が叫ばれる昨今、なぜFCオーナーは過酷な労働環境に置かれたままなのか。そして、深夜はほとんど買い物客が来ないのに

ゴタゴタ続きも株価は復調、「日産自動車」は今が買い時?

予想配当利回りは5.9%

カルロス・ゴーン元会長の逮捕が伝わった昨年11月20日以降、日産自動車株は大きく下がりました。しかし、今年に入ってから、株価は反発。配当利回りに魅力を感じた個人投資家の買いが増えました。2月末の株価は962.4円で、予想配当利回りは5.9%となりました。東証1部の平均配当利回りが2月末時点で2.2%ですから、5.9%でもとても高い利回りです。日産株は今が買い時なのでしょうか。

銀行不要論にNO!“投資のプロ”が「三菱UFJ株」を推す理由

極端に売り込むのは過剰反応だ

昨年末の急落から、緩やかではあるものの持ち直し基調にある日本株市場。しかし、そんな状況下でも、銀行株の多くは値下がりが続いています。銀行業の未来に関して、暗い話が増えているからです。一番の問題は、低金利が長期化する中で預貸金利ザヤ(貸付金利と預金金利の差)の低下が止まらないことです。金融庁が2018年9月に出した「金融レポート」によると、地方銀行の約半数(54行)が低金利に追い詰められ、本業である貸出・手数料ビジネスが赤字に陥っています。今のような低金利が続くと、本業が赤字の銀行の数は年々増えていくことになります。筆者は、持続可能な収益を稼いでいくメドの立たない地方銀行株には投資すべきでない、と考えています。ただし、すべての銀行株が投資に値しないわけでもありません。過去にファンドマネージャーを25年間務めた筆者が今、積極的に投資していって良いと考えているのは、三菱UFJフィナンシャル・グループ(MUFG)です。

イオンの復活劇、“投資のプロ”が見ると何が変わった?

視野に入った最高益の連続更新

イオンは株主優待が魅力的で、個人投資家に人気の銘柄です。ただこれまで、業績はイマイチというイメージが付きまとっていました。ところが、本業の儲けを示す営業利益は2018年2月期に前期比13.8%増の2,102億円と、過去最高を更新しました。続く今期(2019年2月期)の営業利益も会社予想ベースで同14.1%増の2,400億円と、最高益が続く見通しです。グループ会社の再編にコスト(特別損失)がかかるので、連結純利益の水準は低く、まだ最高益に届いていません。再編が完了すれば、いずれ純利益も最高益を更新すると予想されます。イオンは株主優待だけでなく、業績でも評価できる銘柄になったと考えています。いったい、イオンにどんな変化があったのでしょうか。

“大塚家具ウォッチャー”が語る「父娘の犯した4つのミス」

父親なら会社を救えたのか

大塚家具は12月3日、11月の店舗売上高が前年同月に比べて4.1%増だったと公表しました。10月も同7.7%増だったので、2ヵ月連続の前年超えです。9月まで前年同月の売上高を14ヵ月連続で下回っていたので、減収基調にようやく歯止めがかけられたようにも思われます。しかし、10月と11月の増収は、最大8割引きの「在庫一掃セール」が大きく貢献したもの。まだ窮地を脱したと判断できそうにありません。12月6日には、創業の地である埼玉県春日部市の土地を売却したことを発表しています。実は同社の決算短信には、2018年1~6月期決算から「継続企業の前提に関する疑義」の注記が付けられています。将来にわたって事業を継続していけるか、重要な疑義を生じさせる事象が存在することを、投資家に注意喚起するものです。業績が赤字続きであることに加え、株主への配当金の大判振る舞いを続けたため、バランスシート(貸借対照表)にたくさんあった現金は、あっという間に減少しました。何が間違っていたのでしょうか。

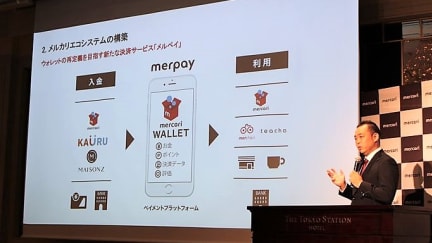

メルカリ株が公募価格割れ、それでも保有し続けるべき?

何が投資家を失望させたのか

メルカリ(証券コード4385)は上場直後に公募価格(3,000円)の2倍にあたる6,000円をつけながら、その後急落。11月1日には、ついに公募価格割れの2,891円となってしまいました。上場直後にあった投資家の高い期待は、すっかり剥げ落ちてしまいました。何が投資家を失望させたのでしょうか。投資家の期待通りだったことと、大いに失望させたことがあります。

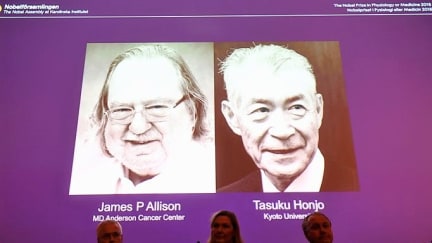

ノーベル賞で急騰した「小野薬品」の株価が伸び悩んだワケ

影を落とす開発現場の苦悩

京都大学の本庶佑(ほんじょ・たすく)特別教授が10月1日、ノーベル生理学・医学賞を受賞することが決まりました。本庶氏は、人間の体を守る「免疫細胞」の働きにブレーキをかけるたんぱく質「PD-1」を発見しました。そのブレーキを取り除くことで、がん細胞を攻撃する「がん免疫療法」の開発につなげた功績が高く評価されました。本庶特別教授らの研究チームが小野薬品工業と共同開発した免疫チェック阻害剤「オプジーボ」(免疫細胞の働きにブレーキをかけるのを阻む薬剤)は、がん治療に新しい切り口を開き、がん治療分野で出遅れていた日本の面目躍如となりました。本庶氏の受賞を受けて、翌2日の東京株式市場で、小野薬品の株価は一時、前日比220円高の3,430円まで買われました。ところがその後、戻り売りが出て、終値は同98円高の3,308円となりました。株価の伸び悩みからは、日本の医薬品開発現場の苦悩が見て取れます。

株式市場に強気と弱気が共存、個人投資家はどうすべき?

専門家の見方は真っ二つ

日経平均株価は2万2,000円台で、膠着しつつあります。ここから先の展開について、専門家の意見は分かれています。「年末高に向け、上昇のマグマがたまってきている」と超強気を語る人がいる一方、「バブル崩壊が近づいている」と超弱気の人もいます。こんな時、個人投資家はどうしたら良いのでしょうか。

平均利回り4%超、不透明相場で輝く「REIT」の投資妙味

REITの上手な活用法とは?

ドナルド・トランプ大統領の仕掛ける貿易戦争が世界景気に悪影響を及ぼすことが懸念されています。私は、日本株は割安で、長期的に上昇トレンドをたどると予想していますが、短期的には下値リスクが払拭できません。このような時に長期投資を始めるには、どうしたら良いでしょうか。2つの方法が考えられます。1つは、日経平均インデックスファンドに毎月一定額(たとえば1万円)を投資していく「積み立て投資」。もう1つが「REIT(上場不動産投資信託)」から投資を始める手法です。今回は、分配金利回りが平均約4.1%と魅力的で、東京証券取引所に上場しているREITについて解説します。

初値高騰から急降下、「メルカリ」株価の適正水準は?

高成長IT企業の現状を分析

6月19日に東証マザーズに上場したメルカリ(証券コード4385)は、株式市場の期待を一身に集め、上場直後に株価が急騰しました。一時、公募価格(3,000円)の2倍の6,000円まで株価が上がりました。ところが、その後は売られ、7月5日には4,290円まで下がりました。メルカリは株式市場の期待に応えられるでしょうか。言い換えるならば、日本発の高成長IT企業になれるでしょうか。

ダメだと思われている銘柄から“お宝株”を探すには?

「ハードオフ」の投資妙味

「ダメと思われている銘柄から宝物を探す」。けっこう楽しい投資手法です。私には過去25年間、日本株ファンドマネージャーをやってきた経験がありますが、一貫してとってきた運用手法が、それです。株式投資の代表的スタイルは、2つあります。1つはグロース(成長株)投資、もう1つはバリュー(割安株)投資です。私の運用手法は後者ということになります。読者の皆さんは、どちらのスタイルに近いですか。

“株主優待+配当利回り”で魅力の「厳選2銘柄」を診断

JTとKDDIを深掘りする

日本の株式市場には、世界的に見ても珍しい制度が存在します。上場企業が株主に感謝の意を込めて贈り物をする「株主優待制度」。株主に「お中元」や「お歳暮」を贈るようなものです。本来であれば、企業は株主に対して配当金を支払うことで利益還元するのが筋です。ところが、日本の個人株主の一部に、お金をもらう以上に贈り物(株主優待)を喜ぶ傾向があることから、この制度が存続・発展しています。とても魅力的な制度なので、積極的に活用したほうがいいでしょう。と言いつつ、優待大好き投資家の中には、優待内容しか見ないで銘柄を選ぶ傾向があるので注意が必要です。

“優待銘柄”だったイオン株が“有望銘柄”に変貌したワケ

コンビニに勝てるモデルを確立?

イオンは株主優待が魅力的で、個人投資家に人気の銘柄です。ただこれまでは、業績はイマイチというイメージが付きまとっていました。ところが、2018年2月期の連結経常利益は前期比14.1%増の2,137億円と、ついに過去最高益を更新しました。続く2019年2月期の経常利益も会社予想ベースで同12.3%増の2,400億円と、最高益更新が続く見通しです。グループ会社の再編にコストがかかるので、連結純利益はまだ最高益に届いていませんが、再編が完了すれば、いずれ純利益も最高益を更新すると予想されます。イオンは株主優待だけでなく、業績でも評価できる銘柄になったと考えています。いったいイオンにどんな変化が起きたのでしょうか。これまでの歩みと今後の展望を分析してみます。

来週開催「日米首脳会談」にフツーの人も注目すべき理由

親密アピールだけでは済まない

来週4月17~20日、安倍晋三首相は訪米し、フロリダ州パームビーチの大統領別荘でドナルド・トランプ大統領と会談します。これは、日米双方にとって重要な会談となります。これまでの安倍-トランプ会談では、日米の友好関係を確認し、ゴルフや晩餐会で親密さが強調されてきました。しかし今回は、双方の主張をぶつけ合う場になるでしょう。その背景にはどんな事情があり、会談のどのような点に注目する必要があるのでしょうか。整理して考えてみたいと思います。

「早死にリスク」と「長生きリスク」で考える生保の見直し

無駄な保険料を払っていない?

支出が収入の範囲に収まっていない家計を、長く続けることはできません。収入を増やすのは簡単ではないので、まず考えるべきは「支出の削減」です。こうした時にしばしば出てくるのが「保険の見直し」です。今回は、生命保険の見直しの一番重要なポイントを解説します。

株式市場は「森友問題」をどこまで織り込んでいるのか

外国人投資家の視線を読み解く

昨年10月22日に実施された衆議院議員総選挙で自由民主党が大勝すると、欧米の政権関係者から「今時、与党が大勝できるのは珍しい」と、うらやましがられました。「日本ほど、政権が安定している国は少ない」と見られ、同年10~11月は外国人投資家の日本株買いが増え、日経平均株価は大きく上昇しました。ただし、そう考えられたのは一時的でした。学校法人「森友学園」への国有地売却に関する問題で、安倍晋三政権は再び窮地に立たされています。財務省が決裁文書を書き換えたことを認めたため、麻生太郎財務相と安倍首相の責任を問う声が強まっています。外国人投資家は日本の政治動向に敏感です。自民党政権の安定性が強まる時は、「資本主義の構造改革が進みやすくなる」と判断して日本株を積極的に買ってきます。逆に、自民党の政権基盤が弱くなると、日本株を売ってきます。彼らは、このニュースをどう見ているのでしょうか。