はじめに

リスク・リターン比較をみると…

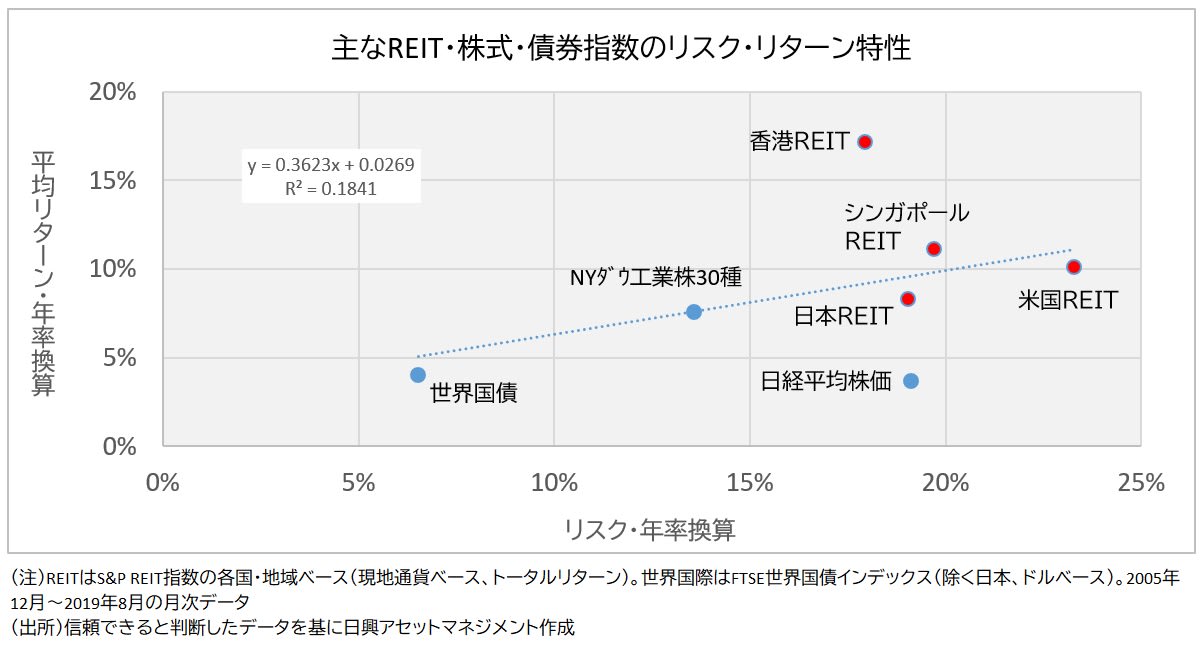

最後に、株式や債券とREITのリスク・リターン特性を見ておきましょう。

世界国債や日米の株式に比べて、REIT(指数)のリスクに応じたリターンの程度は相対的に高いことがわかります。中でも目を引くのは、同程度のリスクがある日本のREITや日経平均株価に比べて、シンガポールと香港のREIT(指数)のリターンが高い傾向にあることです(2005年12月から2019年8月の期間)。

これは、シンガポールや香港を中心としたアジア主要国が経済的に先進国レベルの生活水準であり、住宅にせよ、オフィスにせよ、安定した経済を背景に、成長が見込まれる中国に近接するメリットも享受できる環境にあることが、反映されているとみられます。

リスクとリターンの関係がそれぞれ異なることでわかるように、REITは株式や債券と併せ持つことにも適している、といえます。

併せ持つ際に参考となるのが、資産同士の関係を表す相関です。1に近いほど同じ方向に動き、-1に近いほど逆方向に動く傾向が強いことを表します。

グラフ期間で見ると、日経平均株価とNYダウ工業株30種のリターンの相関は0.66と高いのですが、REIT同士(シンガポール、香港、日本、米国)では、おおむね0.33~0.58と低めになっています。REITと株式の相関では、香港REITと日経平均株価は0.33と低くなっており、分散投資に適した資産であるといえそうです。

<文:チーフ・ストラテジスト 神山直樹>