はじめに

2019年11月17日、お金に関連したあらゆることが学べる、年に1度のイベント「お金のEXPO2019」が開催されました。今後のマーケット見通しや、資産形成のノウハウ、不動産投資をテーマにした講演など盛りだくさんの内容となりました。

その中から、アセットマネジメントOne 伊藤 雅子氏による「自助努力の時代。あなたの未来は大丈夫?なんとなく投資から脱出せよ」の講演内容をお届けします。

プロによるリスク要因分散

当社アセットマネジメントOneを代表する運用戦略を少しだけご紹介したいと思います。その名は「GRiPS(グリップス)戦略」。リスク要因が均等になるように資産配分を行い、ぶれ幅のコントロールをかけながら、リスクに見合うリターンを目指す戦略です。この“リスクに見合うリターンを目指す”ことを明確に目標としている点で、プロの投資家にも非常に好まれている戦略です。

グリップにはつかむという意味があります。われわれのGRiPSという戦略はまさに、リスクに見合ったリターンをつかみ取っていく戦略だと覚えてください。

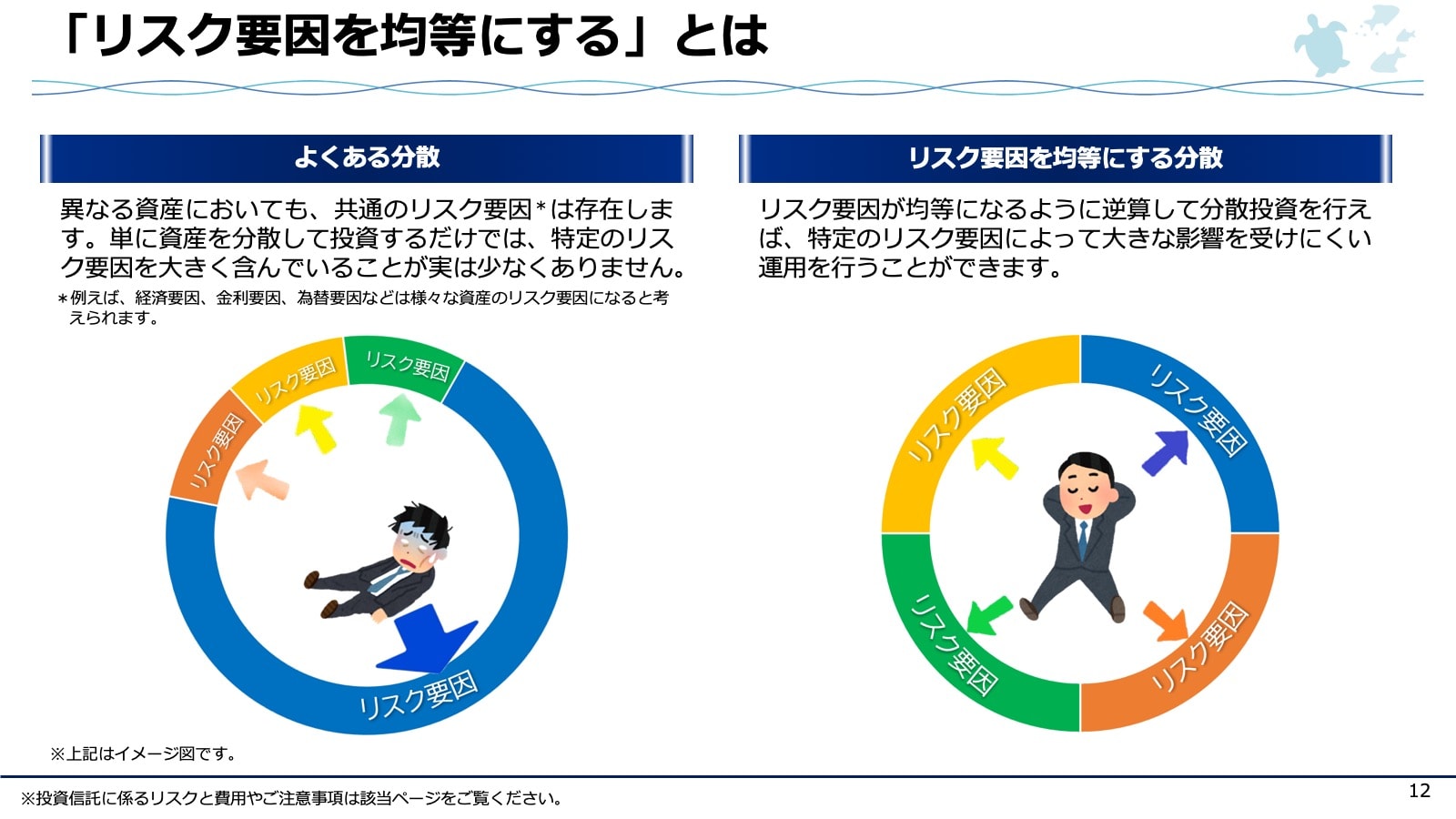

GRiPS戦略のキーワードは、「リスク要因を均等にする分散」です。分散の効果については先ほどお話したとおりですが、いくら資産や通貨の分散をしてみても、左の絵のように各資産の価格変動に共通で影響する特定のリスク要因が大きく含まれていると、そのリスク要因に引っ張られたときに、結局、大負けをしてしまうことがあります。

GRiPS戦略で行う分散は、こちら右の絵のように、すべてのリスク要因、変動要因とちょうど良い距離を保つことを目指しています。特定の変動要因の影響を受けない組み合わせというのを大量のデータから分析し、計算して、日々つくり続けていきます。

そうすれば、一つのリスク要因に引っ張られたとしても、決定的なノックアウトは食らわない。マーケットに左右されず、大きな下落を避けて、先ほどの滑らかな赤い線のような動きを作ることに、徹底的にこだわった戦略です。

ポイントは「大負けをしない」

実は、このような本格的な組み合わせをつくるには、従来以上の徹底した資産の分散を追求しなければできません。そこで、このGRiPS戦略では、分散の対象とする資産の数を大幅に増やしています。

また、取引手法も増やしています。ポイントは“売り建て”と“レバレッジの活用”です。一言で申し上げると、売り建てというのは、下落していくときでも利益が出る取引のことです。また、レバレッジは、少ない金額で大きな取引を行うことで、この2つは、先物取引という手法を使うことで実現できます。

先物取引というのは、プロの世界では当たり前に使われるものですが、皆さんにはなじみがないかもしれません。また、ご存じの方でも投機的な手法と思われている方もいらっしゃるかもしれませんが、GRiPS戦略では投機目的ではなく、あくまで先ほどのぶれ幅、リスクをコントロールするために有効活用しています。

ここまですることで、従来の分散を超えた、超分散が実現できる。それによって、現代でもあの滑らかな赤い線をつくっていけるわけです

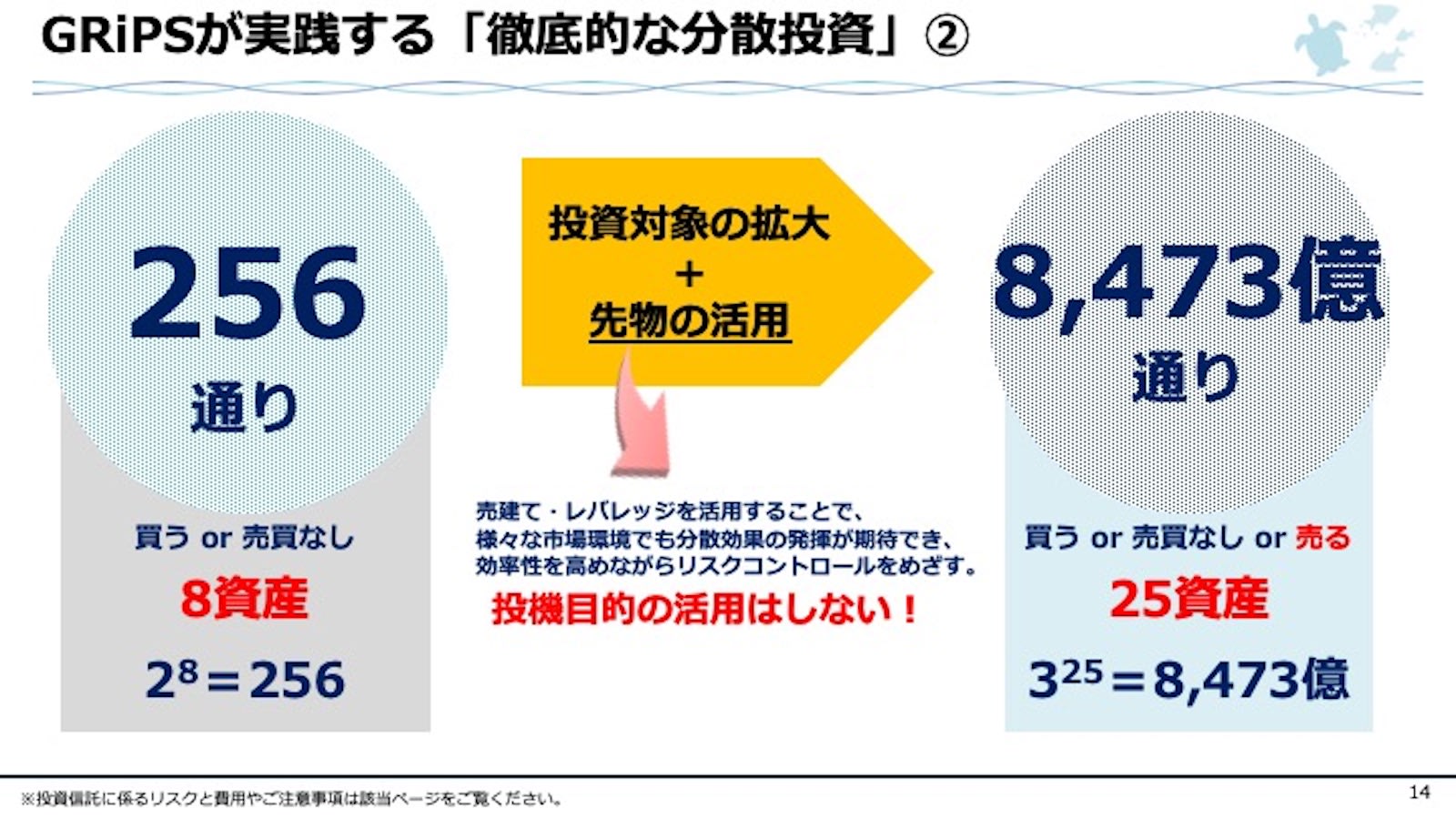

ではここで、一般的なバランスファンドと数字で比較したいと思います。一般的なバランスファンドでは、投資対象資産は8資産となるものが多いです。そして各資産に対する投資行動としては“買う”か“様子見”の2つなので、2の8乗で256通り。この選択肢の中から運用の組み合わせを考えるということになります。

一方、GRiPS戦略では現時点で投資対象資産は25資産。さらに“買う”“様子見”に加えて“売る”という選択肢もあるので、投資行動としては3つです。3つの25乗ですから、なんと8,473億通りあります。これだけの選択肢の中から組み合わせて、超分散できるということです。

実は、この超分散を駆使した運用は、これまでプロの方にしか提供していませんでした。ですがついにこの度、このGRiPS戦略を、個人投資家の皆さま向けにも、資産形成にお役立ていただける商品としてお出しすることになりました。当社アセマネOneのホームページ等、是非チェックしてみてください。

本日は最後までおつき合いいただきましてありがとうございました。