はじめに

2019年11月17日、お金に関連したあらゆることが学べる、年に1度のイベント「お金のEXPO2019」が開催されました。今後のマーケット見通しや、資産形成のノウハウ、不動産投資をテーマにした講演など盛りだくさんの内容となりました。

その中から、コムジェスト・アセットマネジメント 渡邉 敬マネジャーによる「投資したお金の行方〜クオリティグロース企業への長期投資」の講演内容をお届けします。

成長企業に長期投資するワケ

なぜ、当社がクオリティグロース企業、持続的な成長企業に長期投資しているのかを説明させていただきます。

ポイントは2つあります。

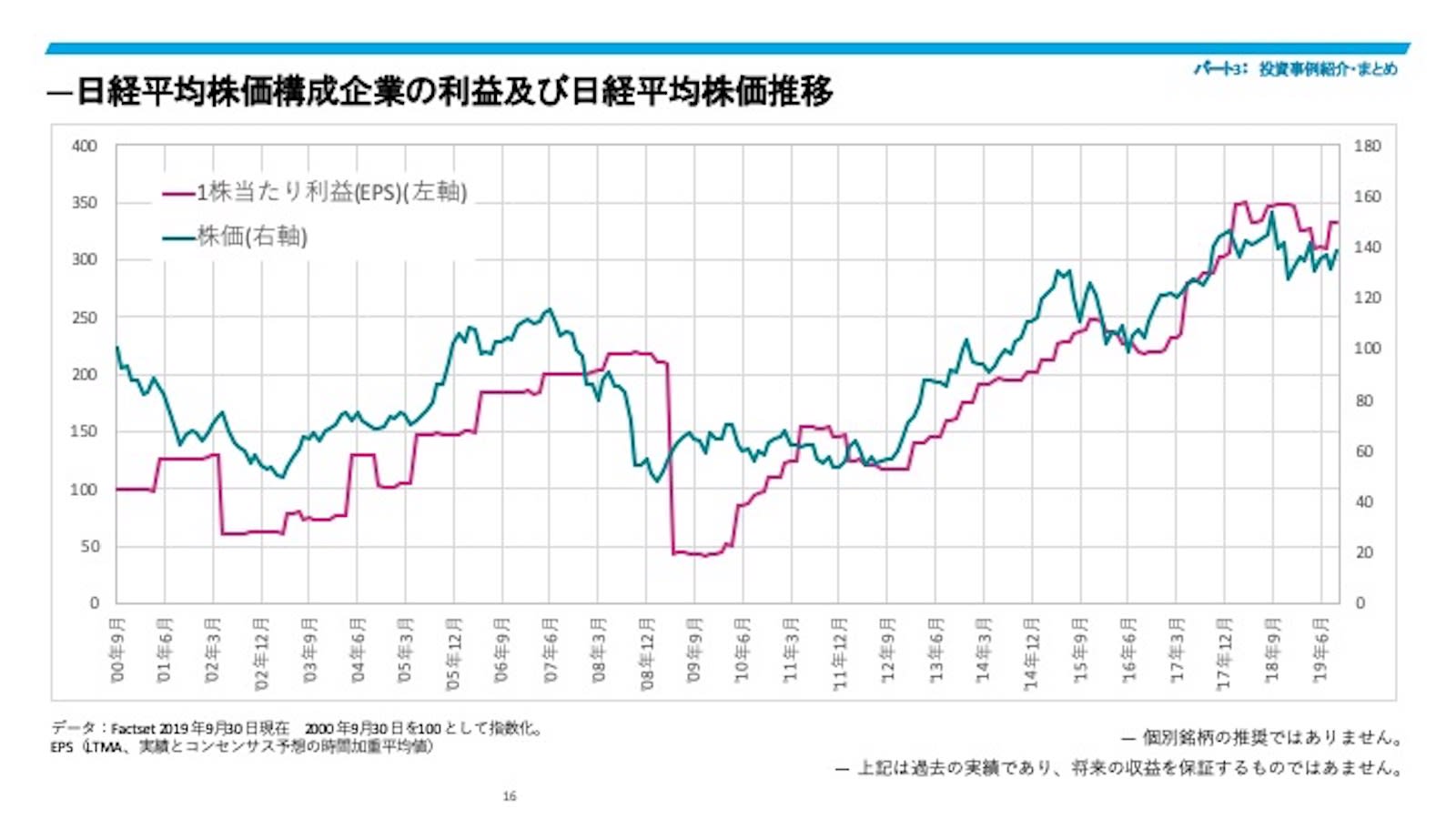

1つ目は、「株価は長期的に企業の利益成長に連動する」ということです。これは当社が考えたことではなく、株式市場の大前提といえます。言い換えると、持続的な利益成長を実現できる企業に長期投資することができれば、その利益成長を享受できることになります。

2つ目は、「株価は短期で予測できない」と考えております。健全な財務状況で成長を続けている企業であっても、株価というのは需給で決まってしまいますので、いくら成長している企業でも、売りたい人が多ければ、下がってしまうというのが株価です。

上図は、10年以上投資している、世界最大手の空調機メーカー、ダイキンの利益成長と株価のグラフです。

2000年から2019年9月までの利益成長のチャートを見てみると、リーマン・ショック時に一時低迷しましたが、この19年間で利益が14倍に増えています。

一方、株価のチャートは、短期的には利益は伸びているのに株価が下がっている局面、逆に株価は上昇しているものの利益が下がっているような局面が見られます。ただ、長期で見ると、株価と利益成長は連動していると言えると思います。

日経平均株価においても、株価と利益成長が連動していない部分が短期的には何カ所もあるのですが、長期で見れば連動しているということが、いえるかと思います。

日経平均においても、19年間で利益が3.3倍に増えていて、株価も1.4倍に増えていますが、同社のように持続的に高い利益成長をしている企業に投資をしていれば、株価は7倍に増えています。当社はダイキンのような、持続的に高い利益成長をする企業に、投資をすることを目指しています。

成功した投資事例

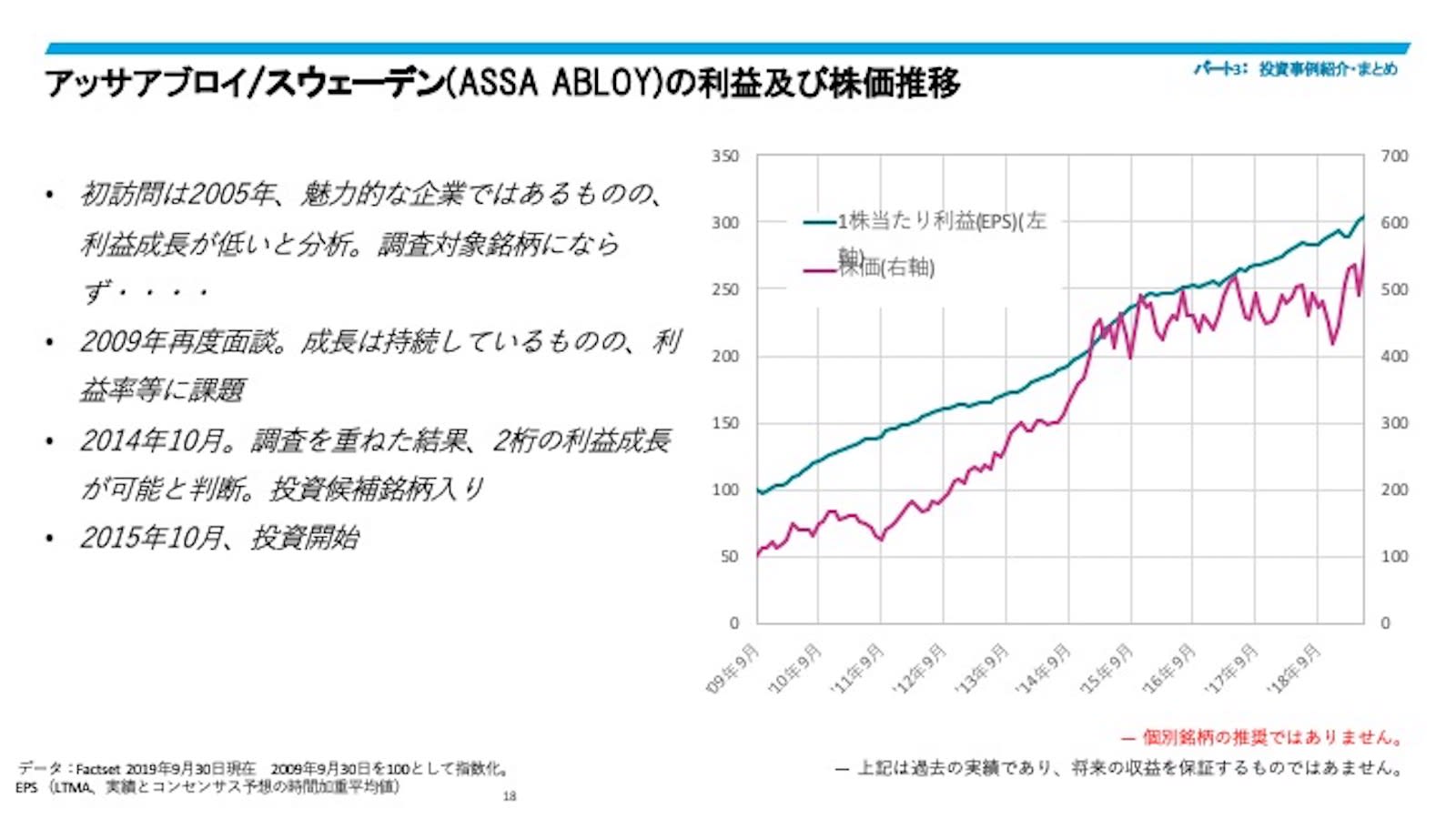

成功例をご紹介したいと思います。「アッサ・アブロイ(ASSA ABLOY)」というスウェーデンの会社になります。当社が2015年から投資している鍵・セキュリティーの関連の会社になります。

鍵と言っても、電子錠や、指紋認証の扉、自動ドア、オートロック、実際に接触部分からシステムを含めて開発・製造・販売を手がけている会社で、業界内では世界最大手になります。社歴は25年と比較的歴史の浅い会社でありますが、同業種に絞ったM&Aを展開して、業界トップシェアに上り詰めました。

初めてこの会社を訪問したのは2005年、当時から成長企業ではあったのですが、利益成長率が基準となる年率10%成長には満たないだろうと、継続的な調査はその時点ではしませんでした。

その4年後、2009年に再度訪問をし、引き続き成長を遂げているので、投資候補にならないかと調べたところ、成長率は高い一方、利益率が低いということで、ここでも投資候補銘柄としては選ばれませんでした。

それからさらに5年後の2014年に再度調査したところ、投資候補銘柄となり、翌年の2015年から投資開始となりました。

初訪問時から9年かけ、この会社はマーケットシェアを拡大し、オペレーションの効率化が進み、かつ、付加価値の高い製品(電子錠)を開発しました。企業として高い利益成長が実現できる体質を9年かけて築いていったことになります。

この企業は、他社よりもはるかに大きな市場シェアを持っていることが、参入障壁となっています。調査の過程で、セキュリティー・マーケットが世界的に拡大していることが確認できたことも、投資の決め手となりました。

セキュリティー意識の向上や、鍵の電子化、セキュリティー・システムのデジタル化の恩恵を受けられる企業となっています。

利益成長と株価の推移は上図のようになっています。直近、同社のCEO(最高経営責任者)とどのようなミーティングをしたのか、運用チームに尋ねたところ、企業の文化についての話し合いを行ったということでした。

企業としてはまだ歴史が浅く、どういった企業文化にしていくべきなのか、深く考えていると言っていました。コムジェストがこの会社を評価する理由の1つとして、パフォーマンスと効率性を求めるマインドセットが、社員に浸透していることが挙げられます。

社長からは、過去に高すぎる目標設定をしてしまった失敗談や、中国においては、短期と長期の目標のバランスが取れていなかったなど、失敗談にも言及があったことで、逆にその誠実な対応を評価しているとのことでした。

今後注視している点は、市場シェアが高いからといって、サービスや製品の質向上が伴わない値上げをしないかどうか、とのことです。持続的な成長を遂げるには、やはり付加価値をお客さまに提供して初めて、値上げができると考えているからです。

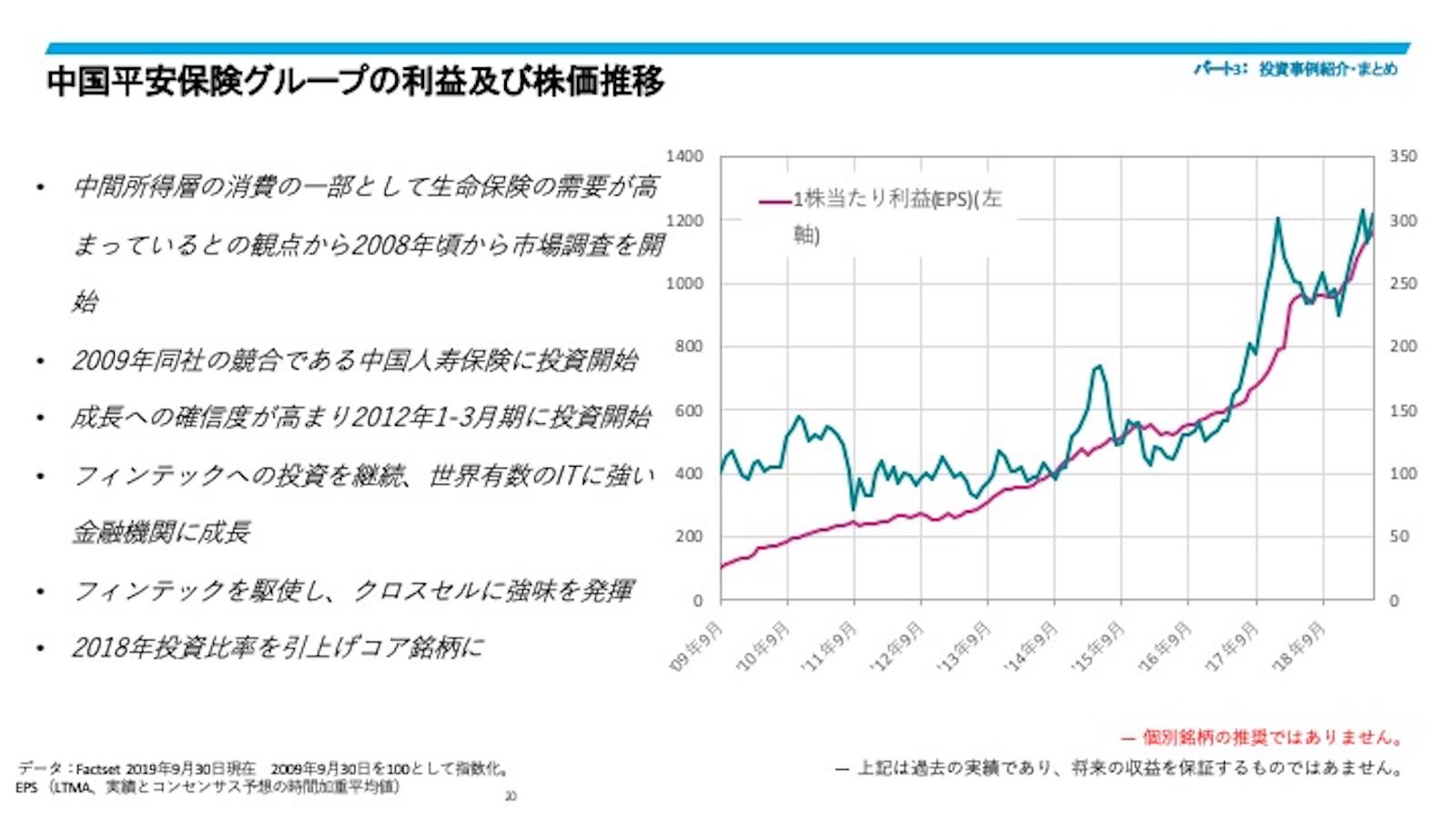

もう1社紹介する会社が、中国の「中国平安保険(Ping An Insurance)」になります。

この会社は1988年に、馬明哲氏が、イギリスのHSBCや、アメリカのゴールドマン・サックス、モルガン・スタンレーから出資をこぎつけて設立した、中国最大の民間の生命保険を主体とした、金融グループになります。国営の中国人寿保険(China Life)に次ぐ、業界2番手になります。

当社は2012年から投資しております。景気の変動、金利の影響、5年後の業績を予想することが困難であることから、当社はこれまで、金融機関に投資はほとんどしてきませんでした。

しかし、新興国において生命保険は、消費活動の一環ととらえられており、業界最大手の中国人寿保険に2009年から投資を始めました。

日本でも1950年代に“三種の神器”として、冷蔵庫、洗濯機、テレビと買いそろえ、豊かになるにつれ、そろえる物が増えていったという話が有名だと思います。

消費ととらえる理由は、中国でも家電や車が売れ、豊かになった人たちが将来の心配をするようになり、保険が売れ出している現状にあります。中国における、中間所得層の支出の割合が、保険に対して少なく、今後10年以上はマーケットの拡大を見込んでいます。

保険会社はほかにもある中、同社を選ぶ最大の魅力が、フィンテックにずっと投資をしてきた会社だという点です。通常の金融機関では、ITへの取り組みが成長する際、1つのボトルネックとなることが多いように思われます。逆に同社はフィンテック、ITが非常に得意で、そこが成長のエンジンとなっています。

技術力がすごいだけでなく、顧客満足度を高めるため、いかにフィンテックを駆使できるか、というマインドを持って経営がなされています。

上場した子会社では、医者のレーティングや、どこに何科の医者がいるのかを探せるほか、どういった薬が必要で、どこで買えるのか、さらには、薬を購入することが可能な、「平安グッドドクター」というアプリケーションを運営しています。

健康保険の申請もアプリ上で行い、完了したら数分後に入金されるというような、日本ではまだ導入されていないサービスが、すでに中国では同社によって展開されています。

また驚いたことに、事故が起きた際、同社のアプリを立ち上げて、位置情報と事故内容がわかる写真を撮影するだけで、損害保険の申請が終わってしまうといいます。

生命保険の高いニーズの恩恵を受けて、成長しているというだけではなく、生命保険に加盟した人に対して、加盟者のニーズを満たしていけるような、サービスを展開していくことで、生命保険以外の商品をクロスセルして、高い利益成長を実現しています。