はじめに

2019年11月17日、お金に関連したあらゆることが学べる、年に1度のイベント「お金のEXPO2019」が開催されました。今後のマーケット見通しや、資産形成のノウハウ、不動産投資をテーマにした講演など盛りだくさんの内容となった同イベント。

その中から、クレア・ライフ・パートナーズ 工藤 将太郎氏による「個人投資家が絶対に知っておくべき、最強の多極分散戦略!」の講演内容をお届けします。

何のために投資をするのか

弊社にお越しいただいた、お客さま2名の実例を紹介をします。Aさんの家庭は、夫の年収が600万円、嫁の年収は500万円。共働きのご家庭です。子供が1人おり、金融資産が400万円、自宅マンションを購入しています。当時は、普通預金10%、株式80%、FX10%でした。

旦那さんが運用を始めたきっかけは、銀行に置いておくだけではもったいないからでした。しかし、運用については詳しくなく、投資商品=株という意識があり、株式30銘柄に分散している状況でした。

奥さんによると、「家族のために運用してくれているが、非常に値動きの荒い為替動向に一喜一憂している姿が不安」だといいます。

3ヶ月間で8回ほどある打ち合わせの中で、はじめに行ったのは「何のための投資か」を考えてもらうことです。旦那さんは「家族のため」「将来のため」といいますが、それが“何の”将来のため、家族の“どの”資金なのかを明確にしていく作業からスタートしました。

投資の目的がはっきりすると、必要な運用期間が明確になります。運用期間が分かると、短期であれば、そんなにリスクは取れず、長期であれば、比較的リスクは取りやすい。そこから、この家庭のリスク率を測定することができます。

ポイントの1つ目は、「目的に応じたリスク率の商品選択」です。3年後〜30年後までにやりたいことを、時間軸で並べます。選べる投資商品の性質は、ローリスク・ローリターンの現金預金から、ハイリスク・ハイリターンの海外株式まであります。

ヒアリングを通じて、この家庭が取れるリスク許容度が出てきます。投資商品は単年度で見ると、変動率(=リスク)は高くなりますが、長期で保有すると、同じ資産クラスであってもその変動率は下がってきます。

3年後の子どもの教育資金というのを国内株式で運用してしまうと、抱えられるリスク率を超えてしまいます。元本確保型の商品に変えなければいけないわけです。

国内株式というのは短期だと、非常にリスクが高いですが、20年後で見ると比較的落ち着いている。同じ子どもの教育資金も、15年後くらいに大学で使っていく資金というのは、まだ時間があるわけです。今運用している国内株式も15年後のリスク率で考えれば、このアセットを選択することは間違いではないことになります。

ライフプランがしっかり明確になっている、投資の目的がはっきりしていくと、運用できる期間が決まり、取れるリスクが分かっていくことになります。

ポイントの2つ目、「株価相場、為替相場の一喜一憂からの脱却」です。これが多極分散の大きなメリットになると思います。

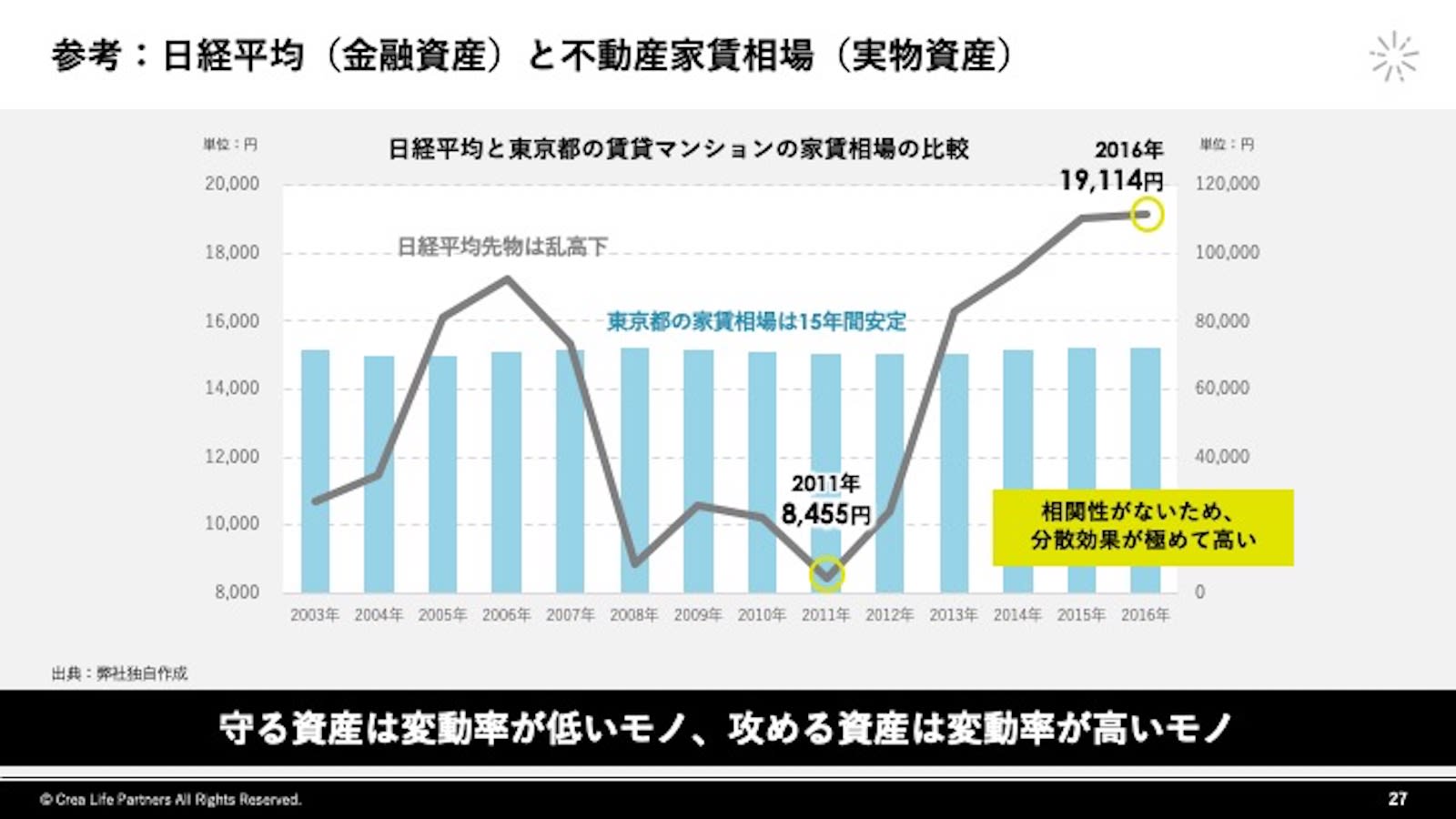

上記は、日経平均と、東京都の投資用マンションの家賃相場です。日経平均は、上がって、下がって、大きくまた上がっています。とても変動率が高いことが見て取れます。

一方、東京都の家賃相場は、日経平均が上下を繰り返している中であっても、安定していることが分かります。ライフプランにとって、リスクが取りづらい性質の資産、資金の準備というのは、変動が少ないもの。比較的長く時間が取れて、リスクが取れる性質の目的には、このような株式を活用した投資が合っています。

将来に備えた仕組みづくりを

投資で利益を取るという発想は重要ですが、弊社が一番得意なところは、仕組みを作る事です。このご家庭は投資用不動産を活用しました。予定価格が2,000万円弱で、融資が1,830万円。返済期間は35年で、年利が1.9%で借入をして、将来ローンが終わったら家賃が6万2,000円得られる不動産を投資用として購入。

通常、繰上返済の財源は、貯金をしていきますが、弊社ではここにさまざまな仕組みをつくっていきます。例えば、元本確保型のものです。

今回、15年後に積立総額の140%が確保されるタイプの投資商品を組み込みました。積立額は毎月4万円です。不動産投資と積立投資を同時に走らせたわけです。積立投資は、10年後に480万円、15年後には投資金額は720万円ですが、140%が実現されると、約1,000万円になるわけです。

投資用不動産の債務は、10年後は約1,100万円、15年後は970万円ほど残っています。そうすると、積立投資の約1,000万円を使って、投資用不動産が15年後に一括で返せるわけです。

この方は投資用不動産の返済ローンがなくなるため、毎月の家賃6万2,000円から、管理費を引いた分すべてが利益になります。これを日々の生活に使っていくこともできますが、この方はご自身で買った自宅用マンションの住宅ローンの返済がありました。

ご自宅を持たれている方はイメージが湧くと思いますが、家を買うと団体信用生命保険に入ります。この保険が適用される病気で収入がなくなった場合、ローンがなくなるので自宅は取られませんが、適用されない病気や、事故により収入が途絶えてしまうと、自宅を失う危険があります。そうならないため、投資用不動産の6万円を、住宅ローンにまわせる仕組みを、つくっていきました。

こういった仕組みづくりをさまざまなツールを使って行います。いろんなアセットを同時に見ていくことができる30年間の資産推移。アセットロケーション、不動産であれば債務と資産価値の分岐点がどこか、こういったツールを用いて、サポートさせていただきます。

これまでは株式に偏っていたアセットアロケーションは、バランスが良くなり、先ほどのポイントを実現することができました。株とFXのマーケット相場に、紐付いてしまう状況から、マーケットがどうなったとしても、計算が立つようなライフステージを描くことができるようになったわけです。