はじめに

教育費に上限はない!子育て家庭の家計管理のポイント

子どもたちそれぞれの教育費がいくらかかるかが確定できない限りは、「どこまで使っていいか」という判断はできません。逆に言えば、教育費がコントロールできれば、家計運営は順調だといえます。では、どうコントロールするかということですが、教育費が最大にかかる時期への準備ができるかということがポイントとなります。

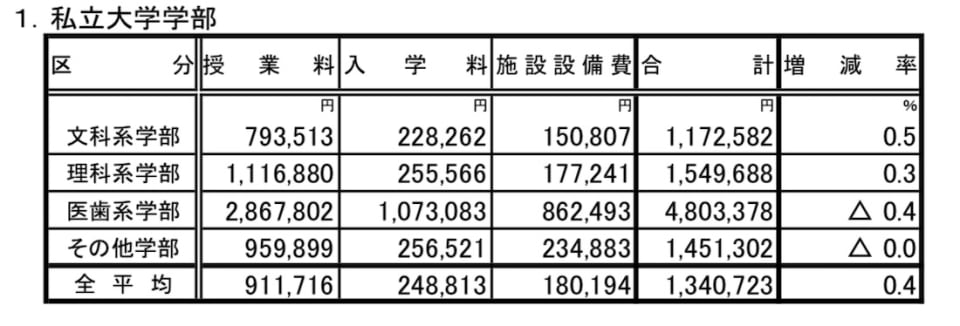

子どもの教育費が一番かかる時期は、高等教育を受けるときです。新しく給付型奨学金制度が創設され、親の所得によって、学費の免除と生活費が支給されるようになりましたが、学費のすべてを奨学金でまかなうことが不可能な進路もあります。例えば、私立大学の理系であれば、学費等の平均金額は年160万円(表参照)、その他塾代や受験料、滑り止めの大学への入学金なども必要だと考えると、大学受験をする年では、200万円ほどの教育費が一度に支出されます。

文部科学省「私立大学等の平成30年度入学者に係る学生納付金等調査結果について」より抜粋

子どもの進学ルートを想定して目標金額を立てる

家計を拝見すると、保険料が月1万円ですから、子ども保険など、教育費の準備のために保険を活用されていないようですが、忙しい子育て世帯にこそ、教育費の準備のための保険活用を考えていただきたいものです。

ただ、上のお子様の年齢では、保険加入のメリットはあまりありませんので、下のお子様、ぎりぎり1歳と4歳のお子様2人であれば検討の価値はあるでしょう。まずは、しっかりと子どもの進学ルートをご夫婦で考え、総額いくら必要かを確認して、「ここまでなら出せる」「これ以上になった場合には、奨学金を考える」と、1人につき可能な貯蓄金額を算出しましょう。

子ども5人がすべて同じ進学ルートをたどることはないかもしれませんし、想定したルートから外れる場合も想定するべきでしょう。しかし、先のことはわからないからこそ、見える形で目標金額を算出してみて、他の兄弟と同様の金額しか支出をしないのか、無理をしてでも進学させてあげるのか、あらかじめ覚悟を決めておいたほうがいいでしょう。

教育費の口座は子どもごとに

今、家計の口座、もしくは子どもたちの口座はどうなっていますか。子どもの教育費を準備するのに一番いいのは、子どもそれぞれの口座を分けておくことです。世帯主の口座に児童手当が支給されているはずですが、それぞれの口座にふりわけず、世帯主の口座にそのまま何となく入って、なんとなく使ってしまう方は多いはずです。口座を分けて管理すると、子どもそれぞれの目標金額に到達しているかどうかを随時確認できます。上の子に教育費を使いすぎて、下の子の受験のときには、あまり準備できなかったということも起こりにくくなります。

親として、子どもを公平に扱ってあげたくても、全員同じ進路で同じようにお金をかけてあげられるケースはほとんどありません。最低でも児童手当分くらいの貯蓄は個別に確保できるよう、口座をしっかり管理してあげてください。児童手当であれば、15歳の年度末まで支給される金額をそのまま貯めれば、約200万円貯蓄できます。そうすると、あと100万円ずつ貯めて1人あたり300万円を目指そうなど、具体的な数字の目標ができるはずです。

今のままでは、教育費の目標金額がわからないため、住宅購入金額の目標も設定できませんから、「ここまで使えるから安心」とは言えません。お金の感覚は家庭によってさまざまです。住宅購入費を節約したとしても、購入した住宅に不満が溜まれば、せっかく購入した喜びも半減でしょうし、教育費に不安があっても、子どもが希望するのなら学費の高い学校に行かせたいという希望も出てくるでしょう。上限は自分で決めないと、納得はできないはずです。