はじめに

退職時に7,000万円ある金融資産が17年間で赤字に転落

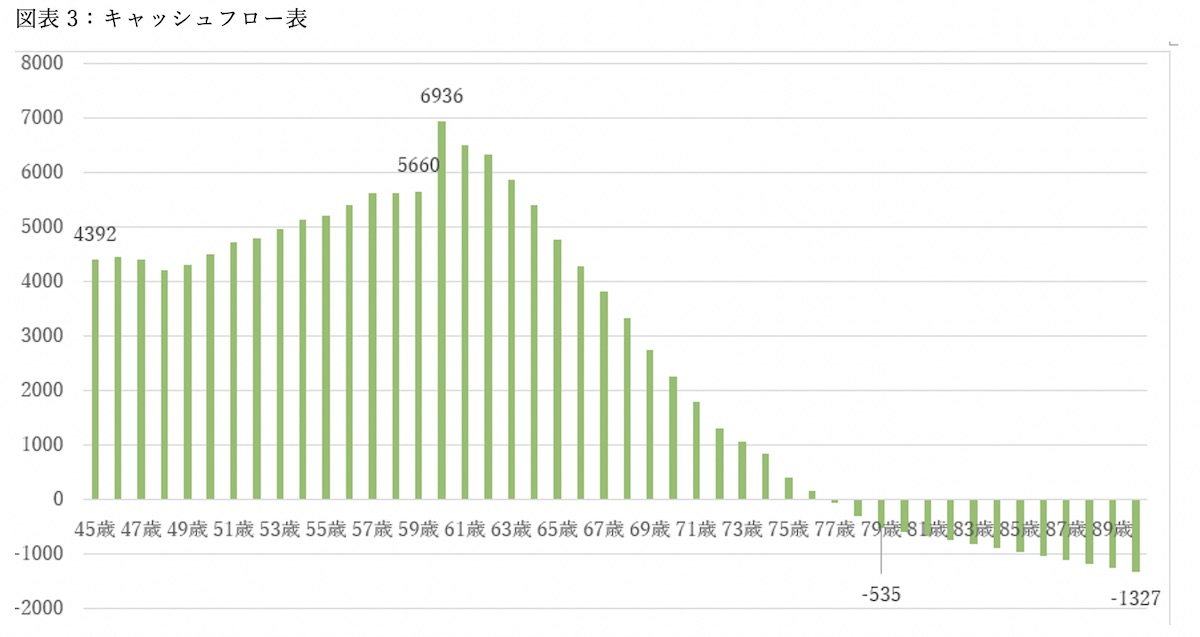

すべての予定をキャッシュフローに落としたものをグラフ化すると、このようになります。

ご相談者さんの金融資産は現在4,300万円あります。子どもが11歳と6歳で、このうち長女は国立大学進学を想定しているため、最初の12年間は順調に資産が増えていきます。58歳の時に、長男が私立大学の理系へ進学、ひとり暮らしを予定しているため資産の伸びは一度止まりますが、60歳で退職金が入ると金融資産は6,936万円にまで達します。

ところが、63歳から10年間のロングトレイルを実施、住宅ローンの返済が79歳まで続くため、金融資産はみるみる減少し、77歳で赤字に転落することに。その後、住宅ローン完済予定の79歳ではマイナス535万円、90歳時点ではマイナス1,327万円となります。

夢を叶えつつ、赤字転落を防ぐには

夢を叶えつつ、赤字転落を防ぐためのポイントは、主にこの3つとなります。

(1) 夢の金額や時期を見直す

(2) 優先順位の低いものは予算削減

(3) 住宅ローンの繰上げ返済

ご相談者さんの場合、250万円×10年=2,500万円のロングトレイルの予算は、見直しが可能だと思います。「世界中を夫婦で歩く」というところは大切に守りつつも、10年をかけて回るのか、5年間でポイントを絞って回るのかによっても、かかる予算は変わります。定年後の家計の状況にあわせて、臨機応変に対応しましょう。夢のサイズをあまり小さくしたくない場合には、今後の家計の見直しが避けられません。

現在、食費(日用品も含む)が月額10万円かかっています。今後、お子さんが成長すると食べる量が増えますし、1回あたりの外食費も増加します。このままでは近い将来、食費が13〜15万円程度まで増えていく可能性があるでしょう。今のうちに食費をあと3万円ほど削減しましょう。生協が家計のブラックボックスにならないよう、1回あたりの予算を決めて、予算管理を心がけましょう。

ローンは積極的に繰り上げを

住宅ローンの返済方法について、ご相談者さんは、以下の3つの返済プランを想定していました。

1.積極的に繰り上げ返済を行い、退職金で一括して返済

2.退職後の収入や年金でも苦しくない程度の返済額になるよう、60歳または65歳時に残額(1,000万円程度)を調整し返済

3.1.35%と長期固定金利では低いため、途中の繰り上げ返済は行わず、79歳まで現役と同額のまま返済

私はこの3つの中では「1.積極的に繰り上げ返済」をお勧めします。山歩きを趣味とするご相談者さんですから、日頃から健康に配慮して、楽しく長生きしたいと思っているはず。住宅ローンの保険機能で金融資産を多く残すことにかけるよりも、繰上げ返済で金利負担を減らし、わかりやすい家計を目指した方が健全です。

繰上げ返済を積極的に行うことで、退職時の金融資産は今より小さくなりますが、負債を老後に残さないことで、退職後の生活設計が立てやすくなります。「楽しみにお金を使いすぎて、生活費が足りない」ということを避けるためにも、わかりやすい家計を目指しましょう。老後の生活費と楽しみのお金を色分けすれば、将来の不安を抱えずに安心して楽しみやすくなります。

読者のみなさんからいただいた家計や保険、ローンなど、お金の悩みにプロのFPが答える「みんなの家計相談」の過去の記事一覧はこちらから。