はじめに

現在の投資と現金の配分について

現金をどのように管理すれば良いかというと、仕事が現役の方は3つの口座に分けて管理すると良いと思います。

1つ目は生活費口座で、生活費の1.5カ月分を入れておきます。給与が振り込まれ、基本的な生活費はここから出すことになります。給料日になったら生活費の1.5倍の金額が入っているようにしましょう。

2つ目が、生活防衛費用の口座です。ここには生活費の6月カ月分から2年分を入れておきます。会社員で傷病手当が受け取れる場合は、万が一働けなくなった時に、最大1年6カ月間、それまでの給料の3分の2ほどが支給されます。6カ月分の生活防衛費があれば、1カ月の生活費の3分の1ずつを切り崩していけば、傷病手当と合わせることで、1年6カ月は生活水準を変えずにいられるのです。

ご年齢的に心配であれば、老後の生活費も考えて生活防衛費を1年分、2年分とし、現金比率を高くしても良いと思います。

3つ目が、ライフイベント用の口座です。「5年以内に引越しをする」「子どもの教育費」「住宅の修繕費用」など、先々の大型のライフイベントの費用を貯蓄して準備していく口座になります。

個人年金保険について

3万円を毎月つみたてていらっしゃるようですが、いつから始めたのか不明のため、仮に40歳から3万円ずつ60歳になるまで積み立てたとし、現在の解約返戻金を申告していただいた資産に含まない場合、720万円ほどが個人年金として出る計算になります。10年で受け取りとすると、72万円以上が毎年受け取れることになると思います。

住宅を購入したらいつまで資産がもつ?

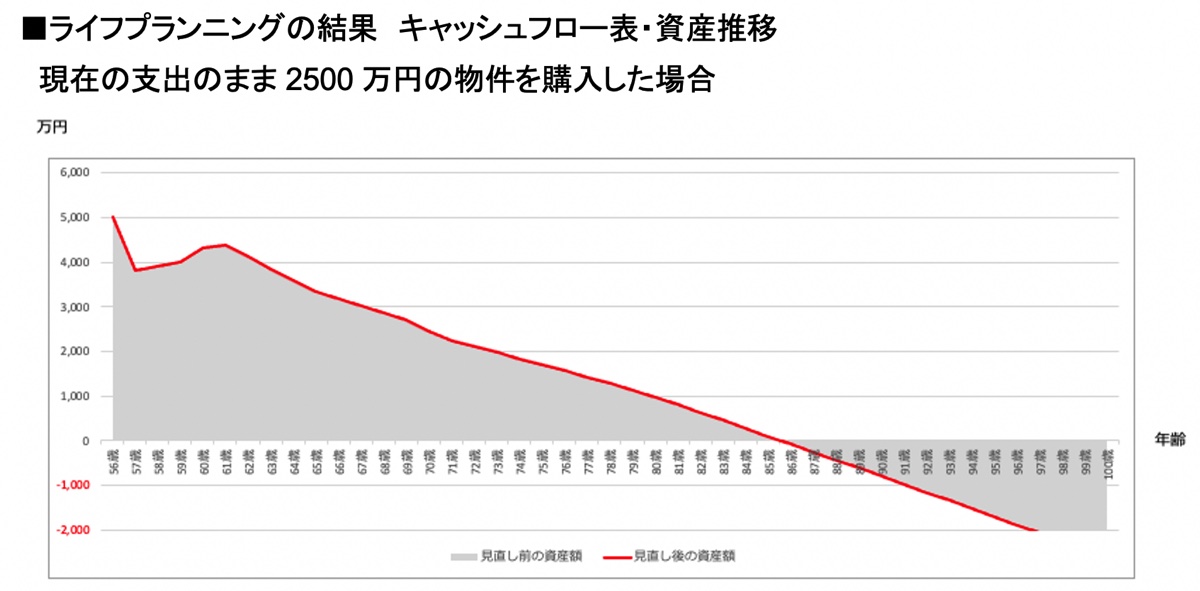

次に、住宅をどれくらいの金額で買えるかをシミュレーションしていきたいと思います。基本条件として、いつまで働くかによっても変わってきますので、まずは5年後にリタイアした場合を見ていきたいと思います。ライフプランシミュレーションの条件は、以下のとおりとします。

●一人用の住宅を2,500万円で1年後に購入し住宅ローン控除も受けられる

●住宅ローンは0.6%の変動金利、1,500万円を借入。頭金1,000万円

●5年間、現状の手取り収入が変わらない

●60歳を超えてからは、収入が現状の7割にダウン

●退職金はないものとする

●インフレ率を0.75%とする

●固定資産税は10万円として試算

●年金は現在の給付水準の85%として計算

●住宅購入の場合は、10年で修繕費が100万円かかる前提

●マンションを購入し、管理費・修繕費で2.2万円が発生するものとする

●老後の生活費は現在から変わらないものとする

●保険の支払いは60歳まで

●介護費用は500万円を想定

●運用は複利で3%運用、65歳以降は1.5%として試算

リタイアが5年後だった場合、支出が現状のとおりだとすると、86歳になるところで資産がショートします。

女性の平均寿命は87歳くらいなので、これでも問題無いと思われるかもしれませんが、現在、女性が95歳まで生存する割合は4分の1以上に達しています。年々この傾向は増え続けていているので、人生100年時代を前提に考えると、もう少し資産を長持ちさせていきたいところです。