はじめに

ライフプラン表からわかった貯めどきは?

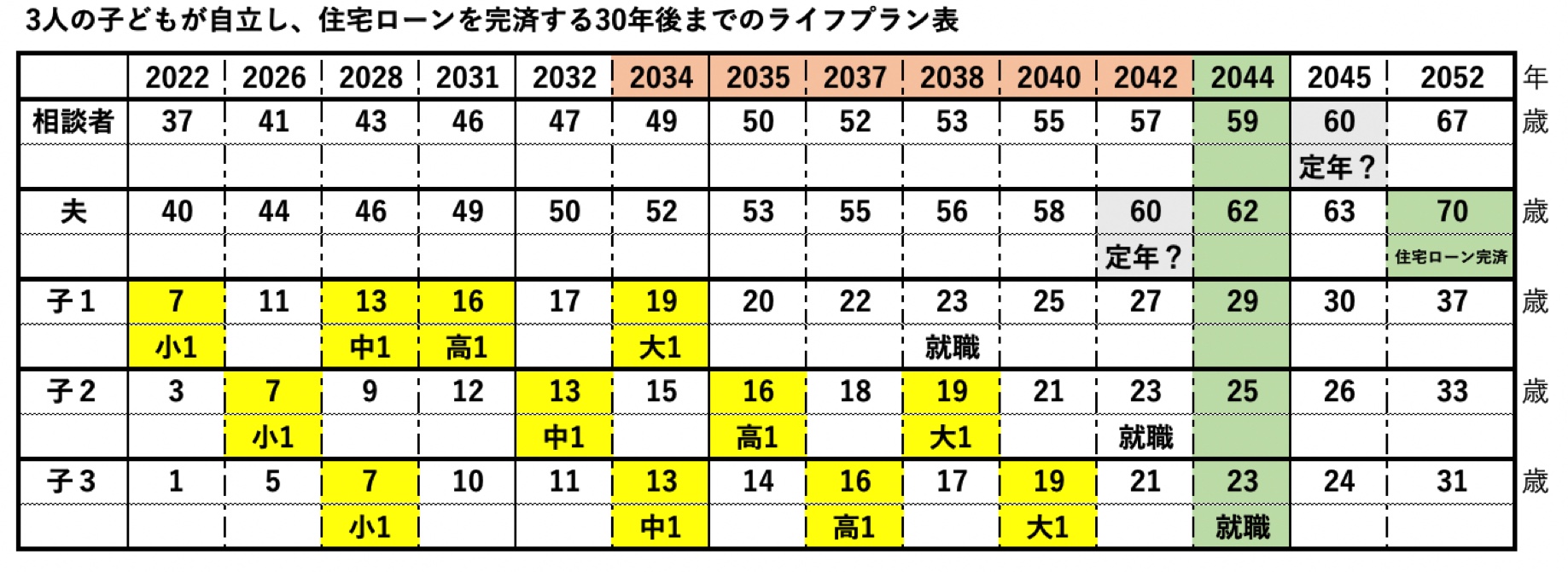

表を見ると、「なんとなくはわかっていたけれど、具体的には把握できていなかった」心配の原因がハッキリします。教育費がかさむ時期、老後資金の準備ができる期間、住宅ローン完済の年です。

3人のお子様は、数年おきに小学校、中学校、高校、大学と進学します。そして1人目のお子様が大学に進学する2034年からの10年が教育費の負担が大きくなる時期です。2042年には上の2人はすでに就職し、後は3人目のお子様の学費を残すのみですが、夫が60歳定年なら、最後の踏ん張りどきが定年の時期と重なります。

お子様が3人とも社会人になって教育費から解放される2044年に、相談者さんは59歳、夫は62歳です。教育費を払い終わってからでは、老後資金を準備する期間はほぼありません。

住宅ローン完済は、相談者さん67歳、夫70歳です。繰り上げ返済を行いもっと早く完済できるようにしないと、老後の生活が圧迫されそうです。

つまり、3人のお子様の教育資金を準備しつつ、老後資金も並行して準備し、さらに住宅ローンを繰り上げ返済するための資金も貯めるという、3つの貯蓄を並行して行わなければなりません。

教育費は私立大学の場合は足りない可能性も

まずは教育資金について。大学費用のための学資保険はこのまま続けます。独り立ちするときに渡すための積み立ても続けます。これにより大学入学までに、お子さん一人当たり学資保険200万円と独り立ち費用108万円で、合計308万円貯まります。

国立大学なら受験費用や入学金も含めて4年間の費用を払えるでしょう。私立大学に進学した場合は学部にもよりますが、足りない可能性があります。一番上のお子さんが大学生になるのは11年後。その時点での資産の状況などをもとに、他の貯蓄から出すのか、奨学金を利用するかを検討します。