はじめに

2022年に入って、急速に進んだ円安。これまで、米国株市場の好調を背景に、米国市場の値動きを示す「S&P500」と連動する投資信託に投資してきた方も多いでしょう。株高と円安が同時に進むなら、外貨建て資産にとってはポジティブなので気にする人も少なかったのではと思います。

しかし、米国株式市場は全体に下落傾向になり、そんな中、ドル円が1ドル136円になるなど円安が一気に進んでいます。こうなってくると「円高になってから買いたい」などと思う人もいるかもしれません。

そこで今回は「円安でもS&P500への積立投資を続けるべき?」というテーマを一緒に考えていきます。

【結論】為替レートは気にする必要はない

「円安でもS&P500への投資を続けるべき?」という問いには、「円安でも投資を続けるべきか」と「S&P500に投資を続けるべきか」かの2つが含まれています。まずは「円安でも投資を続けるべきか」を取り上げます。

このところニュースでよく耳にする「円安」とは、海外の通貨からみて円の価値が安くなることです。たとえば、為替レート(2つの通貨の交換比率)が1ドル=100円が1ドル=130円になった場合は、同じ1ドルで交換できる円の金額が増えたということですから、ドルから見ると円の価値が安くなっている(円安になっている)というわけです。

2つの通貨の関係はシーソーのようなもので、どちらかの通貨が高くなれば、もう一方の通貨は安くなります。円とドルの場合、「円高ドル安」「円安ドル高」は同時に起こります。

為替レートは、日々上下に変動しています。リーマンショック発生後の2008年9月以降のドル/円の為替レートと、米国市場の値動きをもとに算出されるS&P500の動きは、次のようになっています。

ドル/円の為替レートとS&P500の推移(2008年9月~2022年5月)

Investing.comのデータをもとに(株)Money&You作成

この15年近く、為替レートも上下に変動しています。70円台と円高になっている時期もある一方で、2014年11月から円安が進み、2016年1月まで、おおむね110円台後半から120円台の円安局面を迎えていることもわかります。

このときも、円安が進むに連れて「円安局面でも投資すべきかどうか」といった話はありました。しかし、当時はまだ海外資産への投資はメジャーではなく、今ひとつ盛り上がらなかったことを記憶しています。米国株・米国株投信・米国株ETFといった海外資産への投資方法も限られていました。

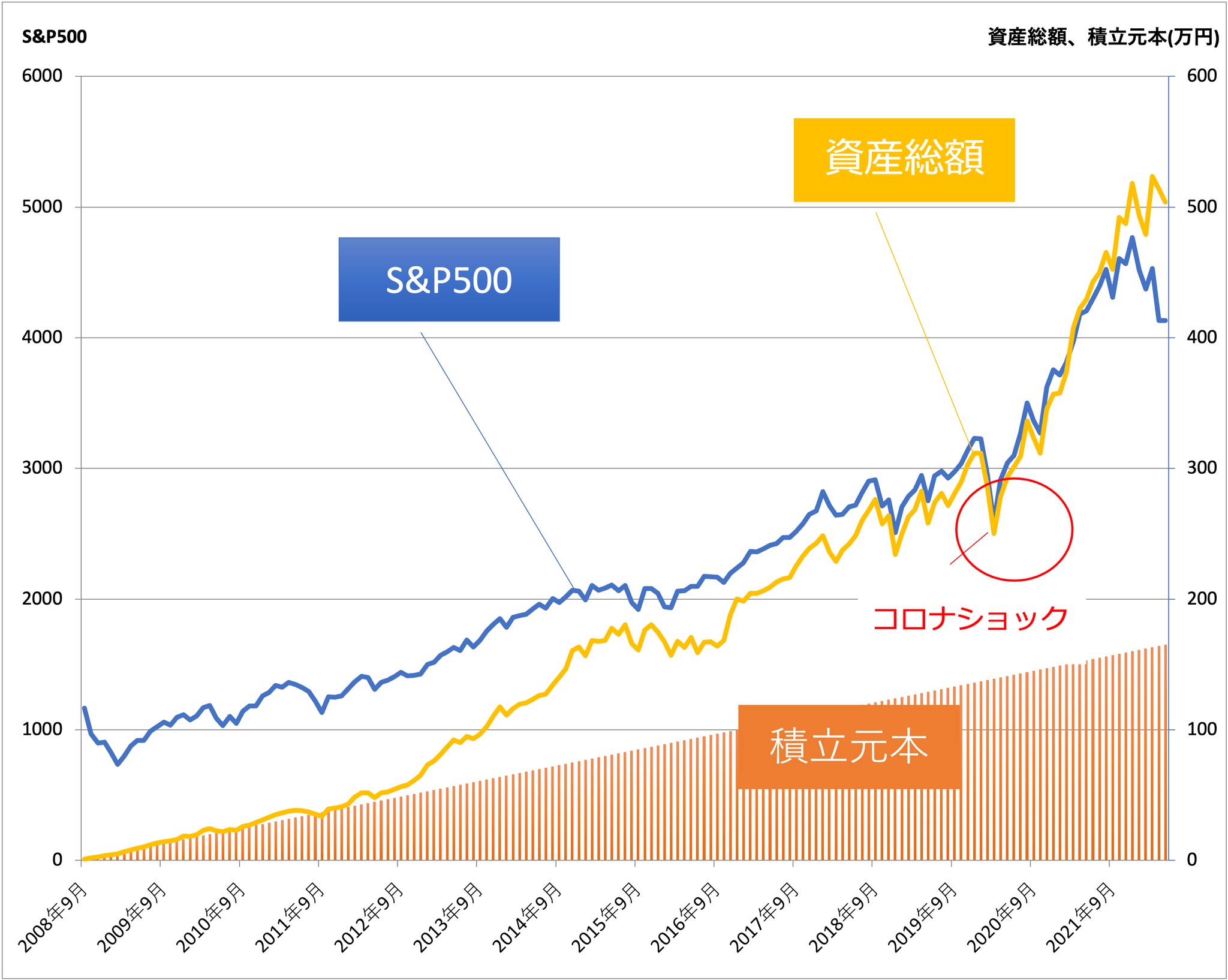

でも、もしリーマンショック明けからS&P500に毎月1万円ずつ積立投資していたとしたら、資産はどう増えていたでしょうか。

リーマンショックからS&P500に月1万円ずつ投資した場合

Investing.comのデータをもとに(株)Money&You作成

2022年5月時点の資産総額は約504万円。積立元本165万円の3倍以上に増えていることがわかります。2014年11月~2016年1月の円安だった期間も、資産が減るような事態にはなっていません。さらに、リーマンショックだけでなく、コロナショックの下落も、短期間で乗り越えています。長期間の積立投資によって、着実に資産を増やせています。

以上から学べることは、「為替変動によらず資産を増やす」ためには、投資している資産が長期的に右肩上がりになるかどうかがポイントです。