はじめに

75歳で必要な老後資金は、インフレ率1.0%で約5500万円

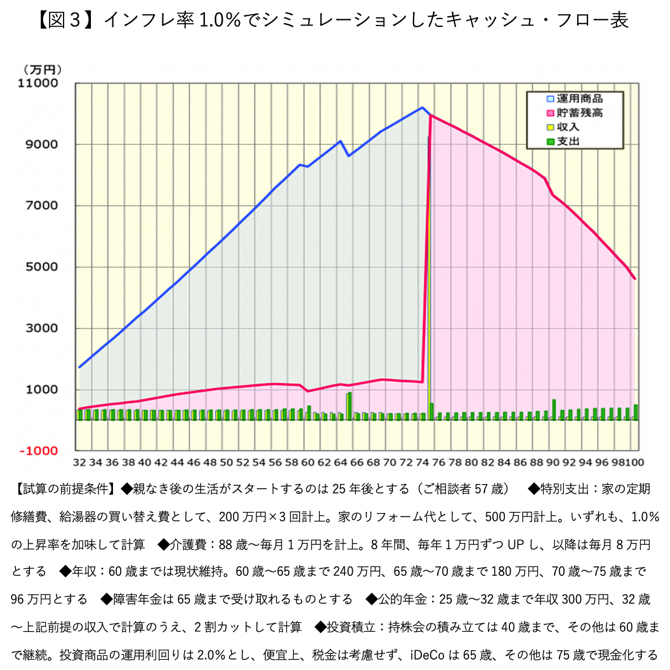

キャッシュ・フロー表から、今後の収支予測を確認してみましょう。まず、インフレ率の設定ですが、毎年、物価が上がり続けるような状況となれば、賃金や年金額も多少の上昇は見込めると考えられます。今回は、シビアに見通しを立てておられるご相談者ということもあり、少々、厳しめに見積もっておきましょう。インフレ率は1.0%としたうえで、賃金は変わらず、年金は、現行水準で計算のうえ、さらに2割カットで試算したものが【図3】です。

試算結果より、ご相談者が必要な老後資金は、約5,500万円です。今のペースで、60歳まで、投資への積み立てを継続し、目標運用利回り2.0%、税金を考慮する場合は、2.4%程度を目指していただければ、75歳時点で1億円の貯蓄目標も達成できそうです。かなり余裕をもったライフプランとなっているので、途中で想定外の出費があっても、ある程度、臨機応変に対応できそうです。

自宅に住み続けた場合の住居費総額は約3100万円

ご自宅が広く、ご両親が亡くなられた後は、生活水準を下げるために、賃貸への住み替えを検討されているそうです。仮に、25年後、ご相談者が57歳からお一人暮らしが始まるとすると、100歳までのご生存で43年間です。キャッシュ・フロー表では、この間の固定資産税や火災保険・地震保険、修繕費やリフォーム代などの住居費総額はインフレ率1.0%を加味して約3,100万円を見込んでいます。

住み替えられる場合、仮に、家賃7万円、更新料は2年ごとに家賃の2カ月分として計算すると、57~100歳までの43年間の住居費総額は約3,900万円ですが、インフレ率1.0%を加味すると約6,400万円となります。実家暮らしの場合と比べると、支出総額は3,300万円程度、増えることになります。

住み替える場合は、家賃や更新料などの総額で比較検討を

建物も老朽化していくため、あまりにも修繕費の負担が大きくなりそうなら、住み替えた方が気楽かもしれません。ただし、その時の資産状況や将来の収支予測を踏まえて、生活費を抑えるために住み替えを検討される場合は、費用対効果を確認したうえで、実行に移すようにしてください。住み替えタイミングを大規模な修繕が必要となる前や、定年退職時など、先に延ばした場合など、色々なパターンでシミュレーションしてみてはいかがでしょう。

また、住み替える際は、自宅売却も念頭にプランを立てることになります(ご兄弟姉妹がいないものとする)。売却の際は、建物の解体費用や不動産仲介手数料、場合によっては、境界確定のための測量代や譲渡所得等の税金がかかる可能性もあります。実際に手元に残る売却益を事前に把握しておくようにしましょう。売却価格=手元に残るお金では無い点にはご留意ください。