はじめに

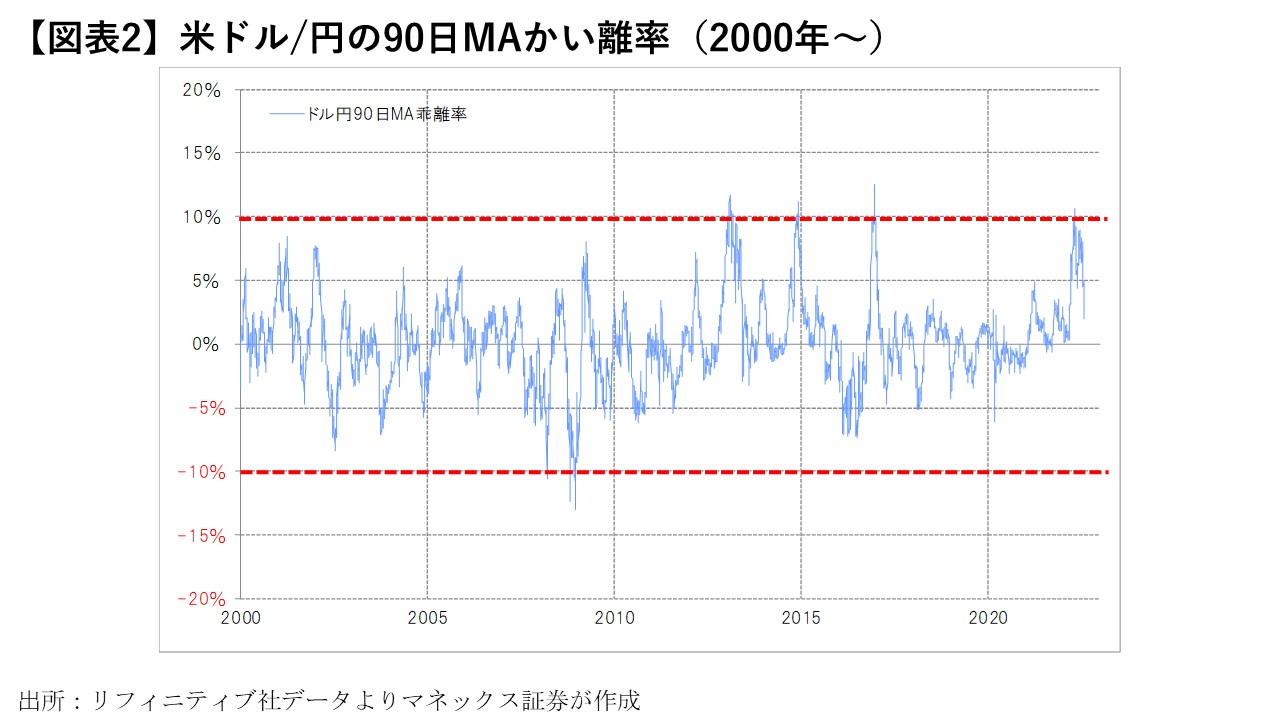

そもそも、139円まで米ドル高・円安となったところで、結構「やり過ぎ」感も目立っていました。例えば、私は短期的な「行き過ぎ」を「90日MA(移動平均線)かい離率」という分析方法で確認します。かい離率のグラフが上方向に拡大するほど、短期的な「上がり過ぎ」懸念が強くなりますが、最近の米ドルはかなり「上がり過ぎ」懸念が強くなっていたことがわかるでしょう(図表2参照)。加えて、7月は大して米金利も上昇しないのに、米ドルは高値更新で140円近くまで上昇するなど、金利との関係でも米ドル高には「行き過ぎ」懸念が強くなっていました。

そういった短期的な「行き過ぎ」修正が、FOMCの後に発表された4-6月期の米GDPがマイナス成長となったことなども重なったことで一気に広がり、歯止めがかからなくなった、ということでしょう。

ちなみに、FOMC後の米ドル安は、ユーロ/米ドルなどと比べて米ドル/円が飛びぬけて大きなものでした。要するに、1998年以来24年ぶりの米ドル高・円安などと注目が高まる中で、FOMCをきっかけにそんな歴史的円安終了の可能性が出てきたこともあって、「やり過ぎ」だった分の反動が一気に出たというのが、先週の「円高パニック」の本質だったのではないでしょうか。

ここで、「最近の円安は日銀が金融緩和を続けているためで、それを変えない限りは円高にならないはずじゃなかったのか」と感じた人も少なくないかもしれません。

そこで改めて図表1をご覧ください。米ドル高・円安は米金利上昇と基本的に連動してきました。一方で、図表3は、同じ米ドル高・円安に、今度は日本の金利を重ねたものです。両者の間に関係性はほとんど見られませんでした。以上のように、米金利上昇に連動した米ドル高・円安は、米金利が低下すると、日銀の金融緩和が変わらなくても、今回見たような短期間に5円程度の米ドル安・円高は起こるということをよく理解する必要があるでしょう。