はじめに

相談者の現在の投資のバランスは?

まず、投資バランスについてですが、基本的に、資産の種類は、主に(1)流動性資産(預貯金)、(2)国内株式、(3)海外株式、(4)国内債券、(5)海外債券、(6)その他の資産(不動産〈リート〉、金、コモディティなど)の6つに分類できます。

投資の世界では、どの銘柄(ポートフォリオ)で運用するかよりも、どの資産配分(アセットアロケーション)にどれだけ分散するかが重要だと言われています。なぜなら、中長期運用の場合、運用パフォーマンスは、個別銘柄の影響よりも投資対象資産の特性そのものに大きく影響を受けるからです。

そこで、この分類に沿ったご相談者の資産ごとの割合は以下の【図表1】の通りです。

国内外の債券がまったくなく、海外株式(先進国株式インデックスファンドヘッジなし)の割合が突出して多くなっています。

過去20年の実績データ(2002年6月末~2022年6月末、円ベース)から、この配分の平均リターンは5.6%、リスクは10.4%です。

また、過去20年間における最高・最低リターン(年率リターン)は、最高36.7%、最低−34.6%ですから、運用成績が悪化すれば、30%資産が減少するリスクもあるということです。

これから、まだ本格的なリタイアまで10年以上あり、定期的な収入も望めるといった50代でも、もうそろそろ、株式から債券に、海外から国内にシフトすることを考える時期。ご相談者の場合、がん告知を受けて、近い将来、離職も視野に入れておられますので、今後は、リスクを取りながら、積極的に増やすというよりも、資産を守りながら、確実に増やしていく投資戦略が必要ではないでしょうか。

ライフプランからアセットアロケーションを考える

では、このアセットアロケーションはどのように決めればよいのでしょうか?

ライフステージごとのリスク許容度、リターンとリスクの効率性、国内外の景気動向や世界情勢から考える方法など、さまざまな視点がありますが、ファイナンシャル・プランナー(FP)の立場からアドバイスすると、ご自身のライフプラン(生涯生活設計)が第一と考えます。

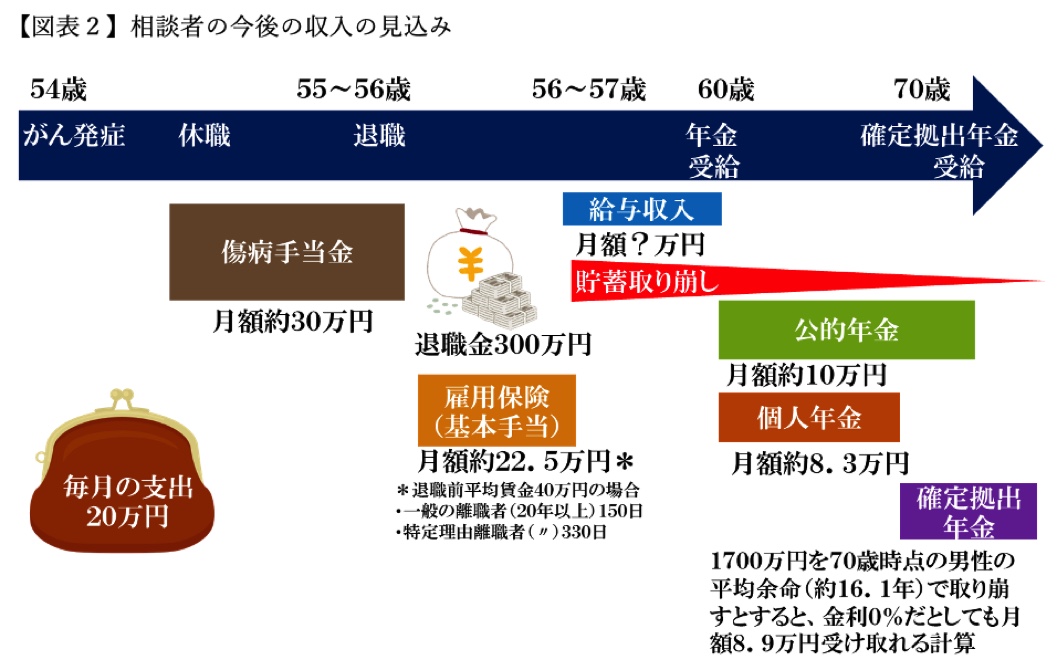

以下の図表は、ご相談者の今後の収入の見込みを時系列で表したものです。

2022年1月から、休職し傷病手当金を30万円受け取っておられるとのことで、最長1年6カ月、来年の6月頃まで受給できます。その後、離職した場合に退職金300万円、一定の要件を満たせば、雇用保険の基本手当が自己都合退職の場合(被保険者期間20年以上)150日、がん罹患を理由に退職し、正当な理由のある自己都合により離職した者(特定理由離職者)と認められれば、330日、基本手当が受給できます。

計算の基礎となるのは退職前6カ月の平均賃金ですが、傷病手当金を受け取って休職していた期間の前の給料で計算されるのでご安心ください。